Избранное трейдера Uzer

На чём заработал победитель ЛЧИ 2018 Enter1?

- 11 февраля 2019, 10:07

- |

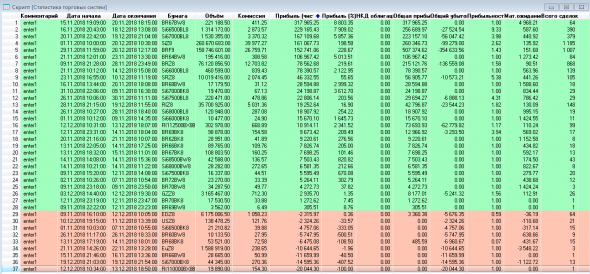

Сортировка по прибыли по инструменту.

Столбец Комиссия отображает биржевую+брокерскую. Биржевую завысил, брал для фонды 0.0066 (для индексов и товаров ниже), для опцинов заниженную. Брокерскую 0.75, как у меня. Но конечный результат получился примерно на 50т.р. ниже, чем в статистике ЛЧИ 2018.

Столбец Всего сделок — это не сделки, а позиции. Вход и выход — одна позиция. Вход двумя сделками и выход двумя сделками по одной цене — тоже одна позиция. Логично, что позиций меньше, чем сделок в разы.

( Читать дальше )

- комментировать

- 4.9К | ★11

- Комментарии ( 19 )

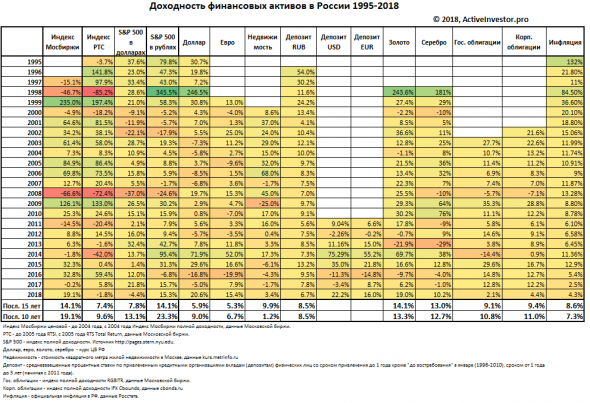

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

- комментировать

- 12.6К |

- Комментарии ( 92 )

Несколько простых правил по установке стоп-лоссов

- 26 января 2019, 17:18

- |

Несколько простых правил по установке стоп-лоссов

В данной статье я не собираюсь спорить о необходимости установки защитных приказов (стоп-лоссов) при совершении каждой сделки. Каждый волен распоряжаться своими деньгами по собственному усмотрению, и если вы считаете, что можете обходиться без стоп-лоссов, это ваше право. Что касается меня, то уже много лет все мои сделки обязательно сопровождаются стоп-лосом. Я твердо уверен в том, что мы всегда должны ограничивать свои потери и всегда должны понимать, какой максимальной суммой мы рискуем в каждой сделке. В данной статье я приведу несколько простых полезных правил, для тех, кто, как и я, всегда ограничивает свои потенциальные убытки.

Правило 1.

Старайтесь избегать защитных приказов, установленных в процентном отношении к цене покупки. Дело в том, что разные бумаги имеют различный разброс цен в течение дня, т.е. среднедневная волатильность (разность между максимальным и минимальным значением цены в течение дня) по разным бумагам может сильно отличаться. Следовательно, и подход к каждой бумаге должен быть индивидуальным, а не одним для всех. Некоторые акции, например Мечел, торгуются достаточно активно, и разность между ее максимальным и минимальным значением в течение дня может составлять 3-4% и более. Другие же бумаги более “спокойные”. В качестве примера “спокойной” акции можно привести Лукойл, разброс цен у которого внутри дня часто составляет всего 2%. Соответственно установка стоп-лосса на уровне 2% от цены покупки для акций Мечела может привести к частому срабатыванию и, как следствие, потере денег. Так что устанавливайте защитные приказы не в процентном отношении к цене покупки, а в процентном отношении к средней волатильности по бумаге за определенный период (я, например, использую среднюю волатильность за последние 10 торговых дней).

( Читать дальше )

Итоги 2018г. Полгода усилий впустую.

- 31 декабря 2018, 19:01

- |

Все сюда приходят с мыслью обрести фин. свободу, быть самому себе начальником, не работать на дядю. Я не исключение.

Начал торговать в конце 2017г. на фортсе. После того как появилось свободное время. Уволился с работы(стало очень тошно, хотелось чего-то нового). Выбор пал на трейдинг. Полностью погрузился в интрадей торговлю. Поставил себе дэдлайн полгода, если не выполню заранее определенную цель, то на х… с рынка. Акцент я сделал на объемный анализ. Дни и ночи изучал различные футпринты, поки, биды/аски, дельты и прочую муть. Очень был увлечен этим, что просыпался каждый день в 6 утра и до 6 торговал.

День выглядил примерно так:

6.00-6.30 подъем, душ

6.30 — 6.45 зарядка

6.50-7.20 — завтрак.

8.00-9.00 — анализ текущей ситуации, разрисовка ключевых уровней (визуальных, объемных)

9.00-10.00 — поиск новых идей (форумы/ютуб/анализ графиков)

10.00-18.00 ожидание определенных формаций/сигналов (объемный уровень + визуальный уровень + наличие айсов...) и сама торговля по этим сигналам.

( Читать дальше )

С Новым годом! Год работы по системе Смешинки.

- 31 декабря 2018, 14:14

- |

Все пишут об итогах уходящего года. Я не хотел ничего писать, потому что по-прежнему уверен, что деньги любят тишину, и как только ты начинаешь публично показывать свои результаты, удача отворачивается от тебя. Как в искусстве или спорте, ты можешь все прекрасно делать в тренировочном зале, а на людях стушеваться и наделать ошибок. Однако я поделюсь одной стратегией, которая хорошо зарекомендовала себя в прошлом году.

Да, кстати, простите, что я стал причиной «очередного» ухода с сайта одного из самых успешных и почитаемых трейдеров, но не могу молчать, когда вижу несостыковку в показаниях (я думаю этот термин, ему понятен в силу прошлой профессии). Я ничего не выдумал и написал лишь, то, на что обратил внимание. Выводы делайте сами.

Итак, речь пойдет о риск-менеджменте.

Вопреки, утверждениям, что я бот и непрофессионал, я на рынке с 1994 года.

( Читать дальше )

2018 итоги +6.5мио

- 29 декабря 2018, 13:20

- |

ИТОГИ 2018

+20% = +6.5 мио чистыми и можно дальше не читать. Еще комиссов отдал 2мио и проскальзываний примерно столько же. Расходы больше половины профита. Очень дорогая торговля. Пытаюсь сделать подешевле. Но тогда вариантов только 2 — ри и си, а это риски и боковики в 2 года. Брент неудобен — переход в новый контракт ра в месяц + очень растянутая торговая сессия.

На начало 2018 расклад был такой: счет 30мио руб 25мио руб в ботах на ацкии + 25 мио в ботах на валюту. Имел резерв в 5 мио на случай просадки. Ожидалось примерно 6-9 мио профита. Так и случилось. На хаях видел почти 9ть, но за 3 недели до нового года счет распилился до 6.5 на низкой воле. Нервов вымотали писец сколько. Я то был уверен что будет ралли и профит будет овер 10 мио, но жестко обломался. Всегда год закрывал на хаях, а 2017 и 2018 стали исключением.

Много работал по америке. Даже пост сваял smart-lab.ru/blog/501955.php Сначала ничего не получалось. Но уехал в Турчак отдыхать и на солнышке под пальмами родил идею. Сваял бота. Собрал торговлю на 4.5мио руб. Запустил. Но пока выхлопа нет. Много поработал по тслабу. Это стало очень дорого по деньгам на той же америке. Где то 300к минимум потерял на всяких технических проблемах. Планирую на каждые 10к профита докидываь еще 20ку баксов и сделать торговлю на россии = торговле на америке. Ожидаю где то 15-30% выхлопа в баксах.

( Читать дальше )

Нефть...куда дальше?

- 26 декабря 2018, 12:03

- |

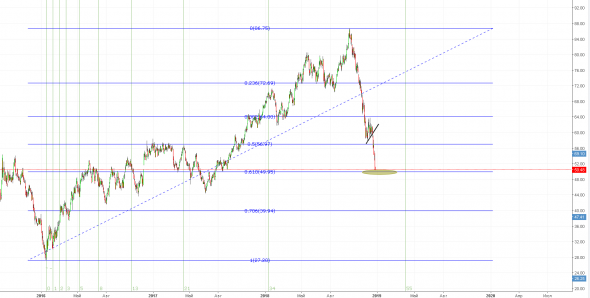

Будем использовать разные методики и в конце так сказать загибаем пальчики за лонг или шорт. Начали

1. Уровни Фибоначчи

Тут все просто как две копейки… мы на пороге слома восходящего тренда, ну то есть все знают что преодоление уровня 0,618 завершит лонговый тренд.

Так что этот подход не показательный

Статус — нейтральный

2. Каналы Фибоначчи

Тут ситуация кажется весьма удручающей. Дело в том, что нефть всегда камнем идет на уровень 1,618, и только после возвращается для ретеста уровня 1 — 0,618

Так что здесь ситуация явно шортовая.

Но… есть множество методик построения каналов Фибоначи… я постараюсь показать Вам несколько вариантов

( Читать дальше )

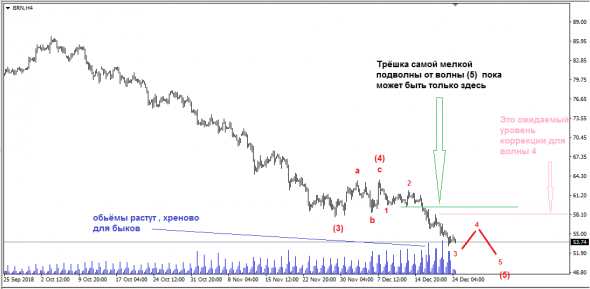

НЕФТЬ. СОТ. EWA. и чуть-чуть VSA. 1812.

- 24 декабря 2018, 16:31

- |

НЕ надо путать просадку с засадилкой.

===================================================================

В прошлом блоге было

Вариант продолжения такой:

если сейчас уже пошли ниже 57 не сделав С цешечку на 67.30, то с высокой долей вероятности можно утверждать, что пятерка вниз будет очень сильной со сквизовой соплей на конце.

Сейчас имеем такой раскладец.

( Читать дальше )

Дневник Трейдера: Мои итоги года (Личное)

- 14 декабря 2018, 14:30

- |

Решил коротенький пост написать — подвести итоги уходящего года.

Начнём с финансов:

1. На публичном счёте небольшом результат +27%

Катастрофически мало сделок — примерно 35 — а хотел 300-400 сделок за год сделать )

2. Инвестиционный счёт немного в просадке — примерно процентов 5-6, но это нормально — я грузил его выше и это пассивное инвестирование — рынок сам по себе упал сильно в октябре.

3. Мой основной доход по-прежнему пока на рынке фьючерсов и опционов на них — там примерно 20% за год — не густо, но на жизнь хватило.

Если посчитать общий итог за год по бюджету — немного ушёл в этом году в минус — залез в заначки ) И главная причина как раз в личном.

О личном.

Полгода не торговал, были серьёзные медицинские проблемы в начале года, но я рад, что всё пока хорошо обошлось — я считаю это главной удачей уходящего года. 2 операции — обе успешны!

( Читать дальше )

Нефть BRENT. Ситуация в моменте.

- 14 декабря 2018, 12:24

- |

Что имеем в моменте?

На мой взгляд с 11-го декабря нефть внутри этого «болтания» образовала растущий каналец. Ниже, на графике, он специально выделен.

Так-же, на рисунке, отмечены уровни. На данный момент уровни поддержки, это: 60,75-80 (здесь рядом расположены в моменте сотовые МА и ЕМА на часе). В случае продавливания — рядом ещё один уровень поддержки — 60,60 (горизонтальный ценовой уровень). В случае продавливания ниже — движение будет ограничено границей данного растущего канальчика + трендовой черной линией, (проходящей сверху, от 63,70 — вниз, отмечена на графике).

Уровни сопротивления: 62 (сильный уровень в моменте. Здесь сходятся два момента — это ценовой горизонтальный уровень, образованный вчера + здесь-же сейчас проходит и сотовая ЕМА, проходящая на 4-х часах). След. сопротивление на уровне 62,25-30

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал