Избранное трейдера Twilight_reg73

Как вернуть налог по ФИССам?

- 27 ноября 2015, 10:37

- |

Многие из вас получат доход от операций с фьючерсами за 2015 год. По итогам года ваш брокер удержит с суммы полученного вами дохода подоходный налог (НДФЛ). И вот эту сумму налога вы и можете вернуть. Но кто же вправе это сделать? Получить возврат НДФЛ, иными словами, получить налоговый вычет (или налоговую льготу) смогут те из вас, кто до 2015 года получил убытки (по операциям с ФИССами).

Налогоплательщик, если примет решение об учете убытков прошлых лет, должен обязательно заполнить и сдать налоговую декларацию 3-НДФЛ за тот год, в котором была получена прибыль. Хочу обратить ваше внимание на то, что брокер не учитывает убытки прошлых лет, сделать это необходимо непосредственно самому физическому лицу.

Давайте посмотрим пример: вы получили убыток за 2014 год в сумме 800 тыс. руб. по операциям с ценными бумагами и 250 тыс.руб. по операциям с ФИССами. А по итогам 2015 года операции с фьючерсами прошли «в плюсе» и вами была получена прибыль в размере 900 тыс. руб., с которой брокер удержал подоходный налог (13% от 900 тыс. руб. = 117 тыс. руб.).

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 13 )

Опционы для подростков. (часть восемь)

- 01 ноября 2015, 17:34

- |

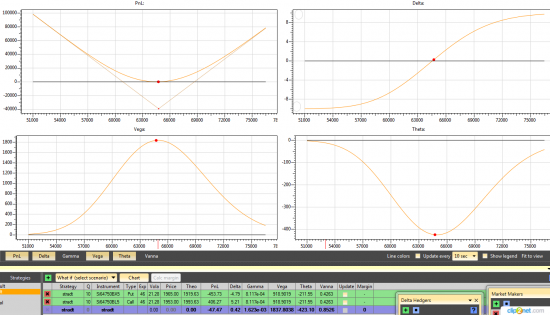

В свете сказанного посмотрим некоторые популярные стратегии

Купленный стреддл. Очень популярная позиция. Когда покупается на одном страйке пут и кол.

Куда бы не пошла цена, всюду плюс. Но под ценой пропасть в 40 тыс. Это эквивалентно торговли фьючем на пробой. Ставим заявки на границы канала и ждем. Если пробьет и уйдет, то ок. Если будет ерзать и цеплять стопы, то будем проседать. Где тут риски и какие они? Обычно, все боятся Тетту. Она растет и постоянно капает. Но это 400-600 рублей в день. За неделю, в среднем набежит 3,5 тысячи. А вот вега 1800 рублей. И достаточно 3% изменения волатильности, что бы получить 5,4 тысячи. Поэтому, главная тут волатильность. Такие стратегии используют на минимуме волатильности. Например, по рублю тот самый случай. Вола на уровне 21%. Обычно она от туда отскакивает. Соответственно, декабрьские опционы предпочтительнее. Там вега больше, а тетта меньше. Обратная ситуация на ED (евра-доллар) там вола с 14 на 17% прыгнула за день. И теперь будет падать. Вывод. При покупке стреддла главный риск это волатильность. Поэтому покупаются они при максимально низкой воле. Ориентируются на среднею, историческую волатильность. И на динамику IV, на ее минимумы в моменте.

( Читать дальше )

Импульсные стратегии

- 25 июня 2015, 13:54

- |

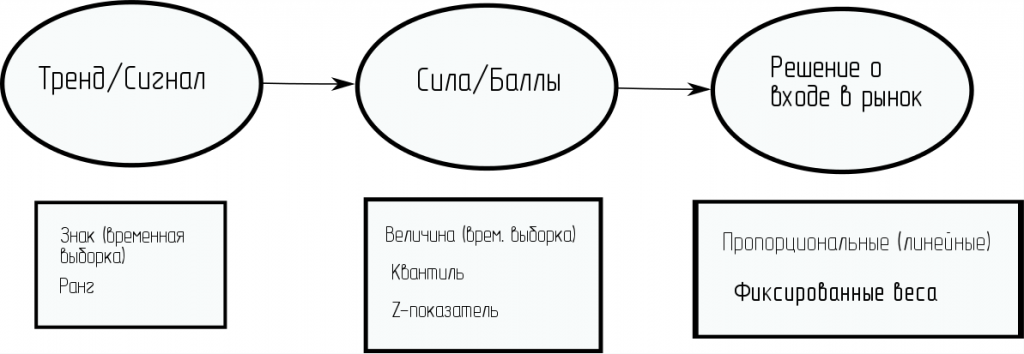

Определение и основные принципы построения импульсных стратегий изложены в блоге blog.johandp.com. Стратегии очень простые, но являются основой для многих сложных алгоритмов, их элементы используются и в моих роботах. Привожу здесь перевод статьи из блога в целях классификации различных видов стратегий.

Импульс это старейшая особенность, присущая финансовым рынкам. Также это простейшая и одновременно одна из самых запутанных для применения аномалий. Импульс представляет собой тенденцию, при которой активы, демонстрировавшие рост (или падение) в прошлом, продолжат это движение в будущем. Много исследований этой особенности проводилось в академической литературе и было выяснено, что она присутствует на всех рынках и на всей выборке имеющихся данных. И тем не менее, остается много вопросов в использовании импульса для алгоритмической торговли.

( Читать дальше )

Рекомендации РОБОДЕЛАМ

- 12 мая 2015, 20:05

- |

1.Первая минута торгов в более чем 50% случаев обратна основному движению, поэтому лучше торги в роботе открывать со второй минуты.

2.ЕМА нестабильна и в случае боковика робот сходит с ума и сливает деньги.

3.Лучше торговать уровни, исходя из этого выбираем период торгов.

4.Робота на фьючах лучше делать не на истории, самый хороший вариант когда заканчивается торговля фьючем на последний день меняем параметры робота исходя из самого доходного варианта нового фьюча. Т.е. фьюч 3.15 торгуем до 14.06.15 новый фьюч оптимизируем с 01.04.15 до 14.06.15 и пускаем в работу 15.06.15

5.Вечерняя сессия в большинстве случаев убивает счет если она без переноса. Ограничиваем торговлю 18-40.

6. Робот торговля которого переносится через день стабильно зарабатывать не будет. В лучшем случае все что заработано за месяц может слиться за один день, т.к историческая оптимизация показывает оптимальные входы-выходы.

( Читать дальше )

Торговые роботы. Как распределить капитал между стратегиями

- 25 апреля 2015, 12:01

- |

На почту часто поступают вопросы по поводу распределения капитала между стратегиями. Как добиться стабильных и устойчивых результатов на продолжительном временном интервале? Как эффективно объединить разные торговые роботы в единую систему?

Ниже будет описан собственный подход к данному вопросу. На абсолютную истину он не претендует, но подход вполне логичен, достаточно прост и проверен на собственном опыте. Надеюсь для кого-то это будет полезно.

Затрагивать тонкости построения и оценку качества работы отдельных стратегий не будем. Допустим, в арсенале уже есть несколько торговых стратегий (например 3), основанных на надежных идеях и приносящих вам уже какой-никакой профит. Системы полностью формализованы, оттестированы на исторических данных, имеют достаточный период реальной торговли. Это позволяет уже иметь какие-то ожидания в плане будущего поведения данных торговых стратегий.

( Читать дальше )

Основные рыночно-нейтральные стратегии

- 21 апреля 2015, 20:39

- |

Рыночно нейтральный трейдинг - группа инвестиционных стратегий, доходность которых не зависит от общего направления движения рынков.

Специфика рыночно нейтральных стратегий в том что трейдер одновременно покупает один инструмент и продает другой инструмент. Нейтральность к рынку достигается именно тем что в портфеле одновременно у инвестора позиция по одному инструменту long а по второму short

На сегодняшний день мы можем выделить четыре основных типа рыночно-нейтральных стратегий

Арбитраж

Парный трейдинг

Баскет трейдинг

Торговля волатильностью

( Читать дальше )

Алгоритмы маркетмейкера. Часть 2

- 31 марта 2015, 11:10

- |

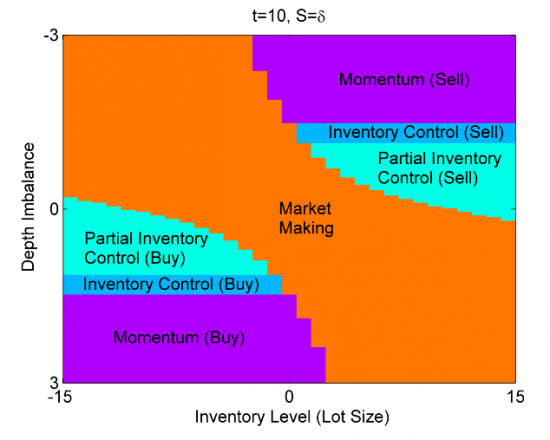

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie «High-frequency market-making with inventory constraints and directional bets» . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk. Поэтому в данной части рассмотрим работу JIANGMIN XU «Optimal Strategies of High Frequency Traders», в которой автор делает попытку учесть этот вид риска, конечно, наряду с inventory risk.

( Читать дальше )

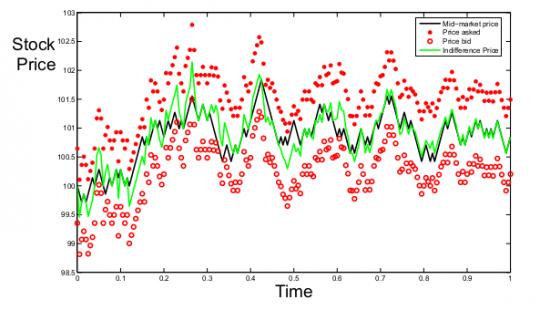

Алгоритмы маркетмейкера. Часть 1

- 26 марта 2015, 11:26

- |

В биржевой торговле существует ряд алгоритмов, которые можно отнести к маркетмейкерским. Как правило, это означает выставление лимитных ордеров по обе стороны стакана, то есть как на покупку, так и на продажу, и целью такого алгоритма является получение прибыли от спреда - разницы между этими лимитными ордерами. Простейшая стратегия подобного рода — постановка ордеров одновременно на лучший бид и лучший аск — будет убыточной из-за действия следующих факторов:

1. Вероятность взятия ордера на стороне, противоположной движению цены в большинстве случаев выше, чем на стороне по направлению движения. То есть, если цена актива растет, то чаще будут исполняться ордера, выставленные на продажу, а ордера на покупку, соответственно — реже, в результате возникает убыточная позиция. В англоязычной литературе этот эффект называется

( Читать дальше )

Подготовка к UT CHALLEGE, UNITED TRADERS дает возможность всем.

- 20 марта 2015, 13:32

- |

Для тех, кто поставил перед собой цель пройти Challenge, начинает в нем участвовать или имел попытки его прохождения. Приводятся торговые правила трейдера, приоритетом которых являются сохранение дневного лимита (Rule: "-50$ and we got your 60 bucks") и накопление положительных дней. От тех, кто стабильно торгует, полезно будет услышать поправки и рекомендации.

UT Challenge NYSE – отбор трейдеров компании UNITED TRADERS. Выполнившие условия, получают в управление реальный счет. Далее размер проп счета увеличивается до $100 000.

Challenge — это соревнование без соперников. С чем борются участники, они знают сами. У каждого свои слабые места. Но независимо от всего, у каждого должна быть основа, правила за счет которых он рассчитывает показать результат. Как и в спорте, к этим соревнованиям необходимо готовиться. Вы можете себе представить человека, который не стоял у мешка и не отрабатывал защиту в спарринге, выходящим на боксерский бой против Роя Джонса в Атлантик Сити? Можете, только лежащем на ринге и ожидающем, когда включат свет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал