Избранное трейдера Виктор Бавин

Скоро большие войны, но не те, что вы подумали

- 27 октября 2022, 23:03

- |

Не писал некоторое время, думал. Происходит много вроде бы очень важных событий и одновременно все яснее становится, что для принятия инвестиционных решений нужно смотреть не в сейчас, а крупнее, глобальнее и надежнее — в прошлое.

В начале февраля этого года я проводил анализ ситуации в мире и был поражен невероятным сходством хода событий на февраль 2022 и конца 80-х. Совпадало все. Экономическое положение в США, действия США в мире, баланс в мире. Это настолько важно, что стоит напомнить. Старый пост тут, но вкратце ниже:

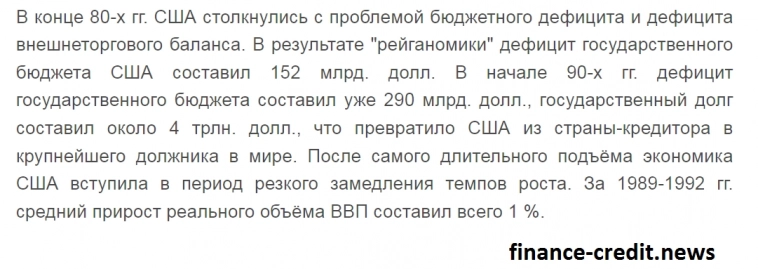

С 1979 по 1990-й правительство Рейгана провело колоссальные инвестиции и реформы по раскручиванию американской экономики, промышленного и технологического потенциала. Все это привело к очень большому экономическому росту в США к 1990-му году, но и к долгу, большому долгу:

Как США выпутались из тех долгов мы все прекрасно знаем. Развалили СССР, захватили все его ресурсы и ресурсы стран Варшавского блока, захватили их рынки. Загрузили свою промышленность, многократно окупили все предыдущие инвестиции. Сказочно разбогатели. Ничего не напоминает?

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 138 )

Покажу вам одну картинку...

- 24 октября 2022, 13:27

- |

Как видно, принцип «покупай когда льётся кровь» — справедлив.

Покупать, действительно, нужно было после 24 февраля российский рынок. А я был в другом настрое и думал, что это начало конца российского рынка и дальше будет только падение, падение и падение, долгий медвежий рынок.

Но в данный момент нет никаких перспектив у российского рынка — санкции дичайшие, обстановка ухудшается как экономическая так и внешнеполитическая, поэтому падение на новые низы не за горами.

Проблемы в США становятся очевидными даже для оптимистов

- 21 октября 2022, 11:47

- |

1. Бюджет США на 2021-2022 год — 6 трлн. расходы, 4,15 трлн. доходы, почти 2 трлн. дефицит. Вообще, вдумайтесь: эмитируется 1/3 ежегодных расходов; Есть мнение, что крах заложен не в отношении расходов к доходам, а всамой институциальной возможности фискальных и монетарных властей действовать таким образом. Что отделяет власти США от эмитирования половины государственного бюджета или 2/3?

2. 10-летние трежерис США приближаются к доходности 4,3%, а на следующий год они по всей видимости будут давать 5%

3. Государственный долг США — 31 трлн., то есть ежегодные процентные расходы будут постепенно приближаться к 1,5-2 трлн., то есть аккурат к размеру дефицита бюджета. И хотя это происходит не быстро — все таки основная масса бондов размещена по меньшей ставке — процесс идёт.

4. Но что происходит прямо сейчас. А вот что. Стоимость 10-леток снизилась с пика в апреле 2020 года примерно на 35%. Это означает, что объём средств РЕПО, которые крупнейшие банки могут получить за свой портфель трежерис также снизился на 1/3 и плюс — стоимость РЕПО выросла с 0,6% до 4,3%. Тогда вопрос: а кто вообще будет покупать трежерис при размещениях(а без этого США не сверстает бюджет)? Сюда может добавиться английский сценарий маржин-коллов по РЕПО, который приведёт к дальнейшим распродажам облигаций, то есть к ещё большему снижению цены и росту доходности. Ответ: только ФРС.

5. И да! ФРС скоро начнёт это делать. А это называется опять QE. И это означает рост цен на золото, новый виток инфляции и по всей видимости — конфискационную денежную реформу

SWIFT перевод. Читать всем. Так мне ответил банк

- 20 октября 2022, 19:44

- |

Дед Митяй, здравствуйте.

Мы отправили перевод от 5.10.2022 на сумму хххххх.хх USD на следующий день.

7.10.2022 к нам поступил запрос от другого банка на уточнение дополнительной информации по платежу. Ответ отправили 11.10.2022.

13.10.2022 дополнительно отправили запрос на розыск платежа.

По последнему обновлению gpi-трекера от 20.10.2022, деньги находятся в BOFAUS3NXXX.

Сроки проверки платежа зависят от банка-получателя и его посредников. Мы не знаем их регламенты, при этом у нас есть информация, что со стороны корреспондентов сейчас есть задержки в обработке запросов. С нашей стороны не получится повлиять на эту ситуацию.

После проверки направляют перевод дальше по цепочке в адрес банка-получателя или же направляют обратно к нам.

Деньги у дяди Сема, но вы держитесь.

С уважением, «Райффайзенбанк»

Т.е. суть в том что СВИФТ никак не регламентируется и нет регулирующего органа. Иными словами если Сем апроприировал ваши деньги то жаловаться некуда.

.

Про Фридом Финанс

- 20 октября 2022, 10:35

- |

Райффайзен. Конвертация из EUR напрямую в USD на бирже

- 20 октября 2022, 10:33

- |

В банковском приложении курс совсем плохой.

Узнал в саппорте брокера, что можно менять напрямую валюту EUR/USD на бирже с комиссией в 0.3%, заявку нужно подать по телефону.

Может кому-то будет полезно.

Внезапно

- 19 октября 2022, 16:07

- |

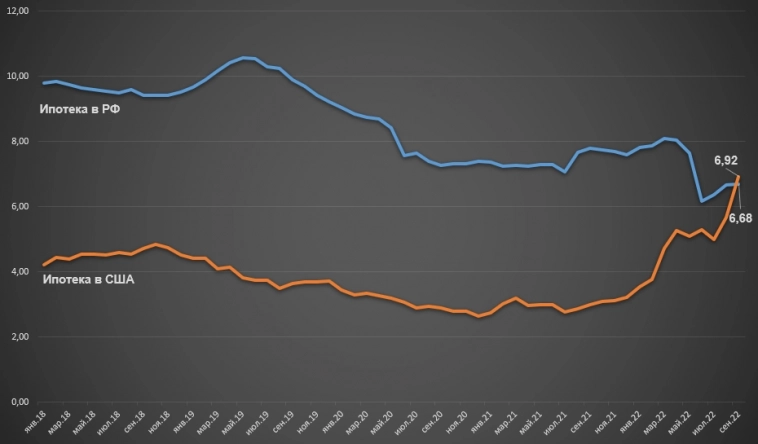

Средняя ставка по ипотеке в РФ в сентябре составила 6,68% (данные ЦБ РФ) www.cbr.ru/statistics/bank_sector/mortgage/

Средняя ставка по ипотеке в США по состоянию на середину октября составила 6,92% (данные ФРС, Freddie Mac) fred.stlouisfed.org/series/MORTGAGE30US

Ипотека в России дешевле ипотеки в США впервые за всю историю существования нашего ипотечного рынка. Удивительное рядом.

---

С уважением, Александр Елисеев aka FinindieБлог в Телеграм: t.me/Finindie

Блог в YouTube: www.youtube.com/c/finindie

В двух словах иллюстрация целесообразности инвестиций на российском фондовом рынке

- 19 октября 2022, 14:19

- |

Корпоративные бонды. Что купить и как выбрать?

- 18 октября 2022, 15:58

- |

В прямом эфире РБК-Инвестиции Дмитрий Александров обсудил риски и возможности на рынке бондов. Поговорили про рейтинги, евробонды, бумаги в юанях и об общих подходах к выбору бумаг:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал