Избранное трейдера Сергей Нагель

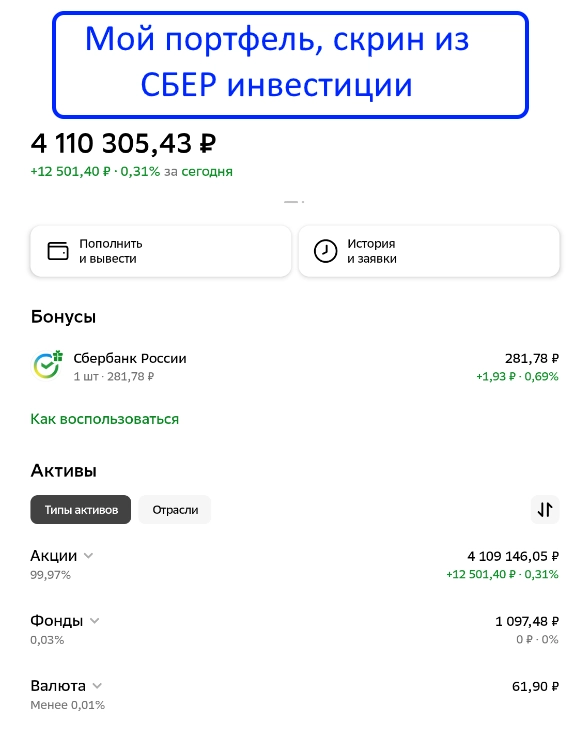

Ребалансировка портфеля - избавился от 8-ми акций, которые мне больше не интересны!

- 16 января 2025, 09:27

- |

2 дня назад я провел свою первую за 5 лет инвестирования ребалансировку портфеля и удалил из него сразу 8 эмитентов, чьи акции не показывают роста котировок и у них есть проблемы с дивидендами. Одним словом, они потеряли для меня свою инвестиционную привлекательность!

Мой портфель

В составе моего портфеля много эмитентов, до ребалансировки я инвестировал сразу в 37 российских компаний:

( Читать дальше )

- комментировать

- 9.7К | ★6

- Комментарии ( 29 )

Я был впечатлен! Лучшее выступление на конференции смартлаба - Маргарита Чинкова

- 14 января 2025, 15:57

- |

+100% за 6 сделок: торговля корпоративных событий, юридический подход.

https://vkvideo.ru/video-53159866_456239901

Абсолютно лучшее выступление с конференции смартлаба.

Что понравилось?

Почему впечатлён?

👉отличная оригинальная преза

👉свежая оригинальная идея + конечно очень полезная интересная тема

👉рассказано без единой запинки красивым языком

👉и все это уместилось всего в 23 минуты

Очень рекомендую 🔥 посмотрел два раза (на конфе и в записи)

Канал Маргариты:

@margaritachinkova

Я напоминаю, что наша следующая конфа уже через 1,5 месяца👍

Всем кто либо выступает кстати рекомендую посмотреть это видео как образец идеальной подготовки 👍

Обзор биржевого фонда TPAY "Пассивный доход" от Т-капитал с ежемесячными выплатами

- 14 января 2025, 08:37

- |

Управляющая компания Т-капитал пошла дальше и запустила подобный фонд только с ежемесячными выплатами дохода. Посмотрим его параметры, структуру активов, плюсы, минусы и текущую доходность.

Тикер: ТPAY

Управляющая компания: Т-капитал

Сайт с описанием фонда: https://www.tbank.ru/invest/etfs/TPAY/

Дата формирования фонда: 12.08.2024

Валюта активов: рубльISIN: RU000A108WX3

Стоимость чистых активов: 23,296 млрд.р

Цена за 1 лот: 97,23 ₽ (на закрытии торгов 13.01.2025)

Комиссия фонда: 0,9%. Расходы рассчитываются ежедневно в процентах от стоимости активов фонда. Эти комиссии не списываются отдельной операцией и уже включены в стоимость паев на бирже.

В портфель фонда входят рублевые облигации (сейчас это 52 выпуска). Это бумаги с переменным купоном и короткие облигации с фиксированным купоном с кредитным рейтингом BBB и выше. Доход формируется из выплачиваемых в фонд купонов, которые каждый месяц аккумулируются и по итогам месяца выплачиваются инвесторам.

( Читать дальше )

ТОП-7 коротких облигаций с доходностью выше 27% (зима 2025)

- 14 января 2025, 08:29

- |

В 2025 году сложилась уникальная ситуация — ставки по банковским депозитам приносят высокую РЕАЛЬНУЮ доходность (гораздо выше официальной инфляции). Но у депозитов есть и минусы: порог входа обычно не ниже 50 тыс. ₽, отсутствует денежный поток, чаще всего при досрочном закрытии вклада весь накопленный доход сгорает.

💰Поэтому лично я комбинирую депозиты с облигациями, в том числе и короткими (до 2 лет). Такие облигации не только придают комфортную гибкость портфелю, но и позволяют зафиксировать доходность выше стандартного банковского вклада. А если их покупать на ИИС, то эта повышенная доходность даже налогами не будет облагаться. Красота!

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Сегодняшние критерии такие:

● Погашение от 6 мес. до 2 лет;

● Доходность YTM не ниже 27%;

● Кредитный рейтинг не ниже A;

● Статус квала не нужен;

● Без амортизации и оферты.

❗Подчеркну: смотрим только на доходность К ПОГАШЕНИЮ! Для любителей высокой ТЕКУЩЕЙ доходности и огромных купонов — будет отдельный выпуск😉

( Читать дальше )

Доходности ВДО упали. Остались ли они привлекательными?

- 13 января 2025, 07:03

- |

Падение доходностей ВДО после их драматичного роста, в разрезе кредитных рейтингов – на верхнем графике. Напомню, ВДО для Иволги – бумаги с рейтингами не выше BBB. Но верхняя и нижняя иллюстрация чуть шире, вплоть до рейтинга A+.

Вопрос: нынешние доходности ВДО остаются интересными?

Ответ в трех пунктах:

• Первый. Доходности снизились, но средняя для ВДО на пятницу 10.01, примерно 33,5%, равна доходности конца октября, когда ключевая ставка уже была повышена до 21%. Это к тому, что доходности были выше. Однако сегодняшние не назвать исключительно низкими. Возможно, они возвращаются к норме.

• Второй, в развитие первого. Премии доходностей ВДО к денежному рынку. Средний график. Премии доходностей ВДО к сделкам РЕПО с ЦК или доходностям фондов ликвидности – около +10% годовых. По историческим меркам много. Можно опасаться дефолтов, но ВДО-доходности в январе 2025 выше доходности размещения свободных денег на максимальную, как минимум, за 1,5 года величину.

( Читать дальше )

Вы не знаете, во что инвестировать? Как я решил этот вопрос или моя простая и понятная стратегия выбора акций!

- 12 января 2025, 10:04

- |

5 лет назад, когда я стал инвестором, я постоянно задавался вопросом "КАКИЕ АКЦИИ ПОКУПАТЬ?"! Этот вопрос серьезно давил на меня психологически, потому что когда приближался день инвестирования, я начинал метаться в поисках лучшей акции, не зная, какую бумагу в итоге купить. И из-за этой неопределённости и отсутствия чётких принципов инвестирования в самом начале своего инвестиционного пути я совершал ошибки.

Через некоторое время я сформировал свою дивидендную стратегию, которой придерживаюсь до сих пор и в этой статье я подробно объясню свой принцип отбора акций для покупок.

Для кого подойдёт моя стратегия?

У всех нас разные цели и возможности касательно финансов, поэтому я хочу обозначить инвестора, которому может подойти моя инвестиционная стратегия.

Опишу себя:

Я классический представитель среднего класса, у меня есть работа со стабильным доходом и ежемесячно часть своей зарплаты я могу отправлять на фондовый рынок.

Моя цель-это в течении десятка лет создать капитал за счёт относительно небольших, но постоянных ежемесячных покупок акций, который будет генерировать пассивный доход в виде дивидендов.

( Читать дальше )

Жизнь в долг!

- 09 января 2025, 15:31

- |

Большинство людей, нашей страны кто сумел в жизни проявить недюжие характеристики требующиеся для этого, либо был наделен с детства определенными качествами, навыками или талантами, смогли возомнить себя и захотеть стать финансово свободными людьми. Что является в мире и в нашей жизни высшей степенью достижения. Конечно, можно провести параллель, и сказать, что например проектирование и производство космического корабля, может быть высшей степенью достижения, однако, как раз для этого высшего достижения и необходима финансовая свобода, которая была например у Чубайса, и кто как этой финансовой свободой воспользуется, такой и будет результат для нашего с вами общества.

( Читать дальше )

Портфель ВДО (13,7% за последние 365 дней) вновь карабкается по стене страха вверх

- 09 января 2025, 06:50

- |

Расхожая поговорка «рынок карабкается вверх по стене страха» применима к настоящему публичного портфеля PRObonds ВДО.

|Публичный портфель предполагает, что все его сделки публикуются до момента их совершения. Если вы им следуете, то должны получить аналогичный результат|

С одной стороны, страхов, действительно, достаточно. Это и возросшие ожидания дефолтов (в ближайший понедельник попробую показать, что страхи дефолтов преувеличены). И опасения, что долгое падение облигаций в любой момент возобновится.

С другой, портфель даже не карабкается, он бежит вверх. Скорость подъема непривычна. Подобное случалось на выходе из пике весны и осени 2022. Но тогда были и пике. Снижение портфеля в ноябре – декабре 2024 больше походит на локальное колебание.

Однако • от минимума 18 декабря до последней контрольной точки, 8 января, имеем +7,7%. В облигационных категориях – много.

• Сможет ли портфель продолжать рост?

• Пока видится, что сможет. Главный аргумент – доходность.

( Читать дальше )

52 наиболее доходные ВДО+ и 36 наименее доходных. Чтобы было проще выбирать на резко подросшем облигационном рынке

- 06 января 2025, 07:29

- |

За 2 недели цены облигаций выросли, доходности снизились.

Предыдущий, 2-недельной давности, срез доходностей мы делали по факту не изменения ключевой ставки. Которое на рынке изменило всё. Он здесь, можно сравнить. Даже Самолет стал не таким печальным. Или не таким привлекательным, для ищущих.

В остальном без хитростей. Мы берем отдельные относительно ликвидные облигации с рейтингами от BB- до A+ (ими и торгуем). И сравниваем их доходности со средней доходностью для их кредитного рейтинга. И со своим расчетом «справедливой» доходности (она учитывает покрытие риска).

Что относительно более доходно (и находится в первой таблице 👆), рассматриваем для покупки и часто покупаем. Что менее доходно (вторая таблица 👇), исключаем из портфеля.

Незамысловатый этот прием позволил нам переиграть рынок облигаций и переиграть сильно. Справедливости ради не он один. Но он, по меньшей мере, понятен со стороны.

Да и спекулировать хоть в какой-то системе координат проще, чем без нее.

( Читать дальше )

14 дивидендных компаний на 2025 год по версии АТОН

- 27 декабря 2024, 10:05

- |

2024 год подходит к концу и все брокеры и инвестдома готовят прогнозы и стратегии на следующий год, за эти дни я хочу рассмотреть парочку прогнозов и потом сравнить их между собой, начну, пожалуй, с АТОНа и его ТОПом дивидендных акций на 2025 год. В ближайшие 12 месяцев самые крупные компании на российском рынке выплатят около 4,5 трлн руб, весомая цифра доказывающая щедрость нашего рынка ( при этом средняя доходность за предыдущие года 10-12%, сейчас много выше), представляю вашему вниманию лучшие дивидендные акции по версии АТОН.

Свежие облигации: Simple Group (КС+4,5%), ГТЛК (25%), Томск (26,5%), Селектел (КС+4%), Новосибирскавтодор (29%), Металлоинвест (КС+2,75) Positive Technologies (КС+4%)

Отчеты за 3 квартал 2024 г. по МСФО: Магнит, ММК, Северсталь, X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО

Если вы инвестируйте в акции и облигации РФ не пропустите следующие обзоры.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал