Избранное трейдера Shapito

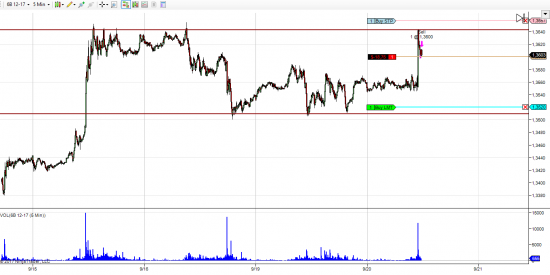

евродоллар и биткоин. Дружно за ручку в последний рост на убой

- 23 декабря 2017, 14:59

- |

- комментировать

- 73 | ★1

- Комментарии ( 7 )

Почему я вывожу прибыль с рынка

- 13 декабря 2017, 10:10

- |

Добрый день, заработав первые деньги на бирже, трейдеры в экселе подсчитывают сложные проценты и строят планы на будущее с домиком у моря и знойной красавицей под боком. Но стратегия pump and dump работает хорошо не только с высоко спекулятивными инструментами, но и с депозитами трейдеров. Большие плечи, реинвестирование – это все инструменты повышения доходности, однако растут и риски. Кому интересны такие стратегии? Безусловно, людям, чей стартовый капитал незначительный. Чтобы существенно увеличить капитал им приходится брать на себя излишние риски и как следствие рано или поздно эти риски реализуются в виде форс-мажора или позиции против рынка, поднятия ГО и прочее.

Я на себе замечал 2 вещи, которые происходили со мной каждый раз до определенного времени:

- Как только я открывал брокерский счет и вносил деньги на него. Начинал торговать рационально, заботясь об убытках (неумолимо резал их), не брал излишние плечи и как следствие (видимо в качестве поощрения правильным действиям) рынок щедро платил профитом. Однако, в системе огонь-вода-медные трубы, именно медные трубы самое сложное испытание и, не замечая для себя, увеличивал риск. Все заканчивалось стандартно – позицией против тренда со всеми реинвестированными плечами. Одна сделка на нет сводила полугодовые результаты.

- Когда я осознал и начал контролировать 1 пункт, у меня появилась «новая» штука, а именно: есть определенная среднемесячная доходность и в случае аномальной доходности в каком-либо месяце следующие месяцы был убыток или застой, нивелируя экстра прибыль до некого усредненного значения.

( Читать дальше )

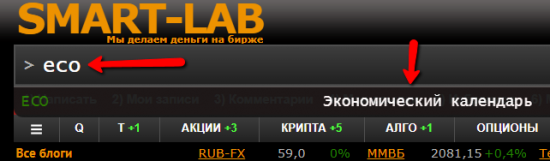

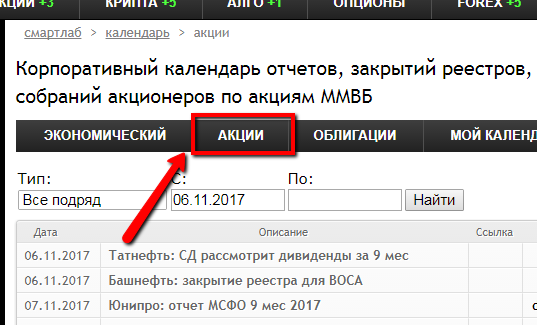

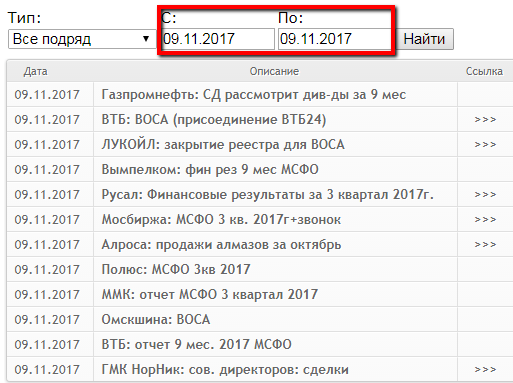

На этой неделе будет шквал отчетов МСФО в четверг. 9 ноября.

- 06 ноября 2017, 10:59

- |

(зайти можно, введя в консоли <ECO>)

А там выберите акции

Ну и можете сами посмотреть какие компании отчитаются 9 ноября:

Как вернуть НДФЛ и зачесть все убытки: пошаговая инструкция

- 26 сентября 2017, 08:50

- |

Все об инвестиционном вычете

Правило первое – зачесть убытки можно прибылью, которая была получена позже. Если, например, убыток был в 2016 году, а прибыль в 2015 году, то для сальдирования убытка надо ждать следующего прибыльного года.

Каждый год мы закрываем либо «+», либо «-». Государство дает нам возможность вернуть часть убытка в виде налога, который был удержан с суммы полученной прибыли. Иными словами, можно зачесть убытки.

Чтобы было понятно, сразу буду приводить пример – гражданин получил убытки в 2011, 2012 годах. Далее он торговал только с «плюсом». Что ему сейчас делать?

Так как у нас идет 2017 год, то в текущем 2017 году вернуть налог можно за три года – это 2014, 2015, 2016 годы. Если суммы полученной прибыли хватит, чтобы зачесть убыток 2011 и 2012 годов, то замечательно. Допустим, убыток в 2011 году – 500 000 рублей, в 2012 году – 20 000 рублей. Прибыль в 2014 году – 600 000 рублей. В 2015 и 2016 годах прибыль была получена в размере 900 000 рублей. Как мы видим из нашего примера, сумма прибыли гораздо больше суммы убытка. И поэтому можно брать любой год: или 2014, или 2015, или 2016 год. Можно взять и вернуть налог, который был уплачен в 2016 году. А можно и за 2014 год вернуть налог – нам любой вариант подходит.

( Читать дальше )

- комментировать

- 16.9К |

- Комментарии ( 69 )

Как зачесть убытки, если торговые операции проводились через разных брокеров?

- 25 сентября 2017, 22:34

- |

Для того, чтобы отразить данные в одной декларации 3-НДФЛ – вам надо взять справки 2-НДФЛ у всех брокеров и плюс запросить справку об убытках (налоговый регистр) у тех брокеров, где был получен убыток. Это важно.

Далее, вы вносите все данные с каждой справки 2-НДФЛ. Но по тому брокеру, где был убыток, вам надо будет внести не просто сумму дохода и сумму расхода, которые отражены в справке 2-НДФЛ, а отметить сумму расхода фактическую. Постараюсь подробнее объяснить – когда получен убыток, то справка 2-НДФЛ показывает сумму дохода, например, 500 000 рублей и такую же сумму расхода 500 000 рублей. Пусть расходы были по факту 700 000 рублей, но убыток в 200 000 рублей мы не увидим из справки 2-НДФЛ.

( Читать дальше )

Когда бахнет, Василию в помощь)

- 23 июля 2017, 17:22

- |

В соответствии с волновой теорией Н.Д.Кондратьева любая экономическая система характеризуется чередованием периодов подъема и спада в своем развитии (цикл волн, выявленных Кондратьевым, длится около 50 лет, это так называемые длинные волны, с возможным отклонением в 10 лет). Циклы состоят из чередующихся фаз относительно высоких и относительно низких темпов экономического роста.

Теория Кондратьева в СССР не прижилась, поэтому Военной коллегией Верховного суда СССР 17 сентября 1938 года он был приговорён к расстрелу и в тот же день расстрелян.

Выделяют следующие Кондратьевские циклы/волны (рисунок):

1 цикл — с 1803 до 1841-43 гг. (отмечены моменты минимумов экономических показателей мировой экономики)

2 цикл — с 1844-51 до 1890-96 гг.

3 цикл — с 1891-96 до 1945-47 гг.

4 цикл — с 1945-47 до 1981-83 гг.

5 цикл — с 1981-83 до ~2018 г. (прогноз)

6 цикл — с ~2018 до ~ 2060 (прогноз)

( Читать дальше )

JPY - США 10-летние

- 11 июня 2017, 08:32

- |

Многие трейдеры находят торговлю японской иеной против доллара США (USD/JPY) довольно сложной с точки зрения фундаментальной оценки. Однако, все намного упрощается, если рассматривать японскую иену через призму американских казначейских обязательств — бонды, ноты и биллы. Главный драйвер этой валютной пары — не только казначейские обязательства, но и процентные ставки в Японии и в США.

Это означает, что курс валютной пары отражает показатель риска, который определяет, когда покупать или продавать пару USD/JPY, в терминах процентных ставок. Зная, в каком направлении изменяются процентные ставки, можно определить будущий тренд по этой валютной паре.

Традиционно валютная пара USD/JPY была известна за счет своей высокой корреляции с американскими казначейскими обязательствами. Когда цена казначейских обязательств повышается, курс иены ослабляется (т.е. это — длинная позиция по USDJPY). Логика здесь заключается в том, что Соединенные Штаты никогда не объявляли дефолт по своим казначейским обязательствам, в связи с чем, они рассматриваются как защитные активы, следовательно, их статус «зоны безопасности» вполне надежен.

Эти соотношения могут рассматриваться двумя способами: через доллар США и через процентные ставки. Когда процентные ставки повышаются или ожидается их повышение в будущем, цена на казначейские обязательства снижается. Это толкает доллар США вверх и курс USD/ JPY, в свою очередь, усиливается. В этом случае, рынок больше стремится к доходности за счет казначейских обязательств и более низкого курса иены. Доходность — это процент, выплачиваемый по казначейским бумагам (см. диаграмму ниже). Доходность и цена облигаций имеют обратную взаимосвязь. Когда происходит резкий спад доходности, происходит уход в ликвидность, и эта ликвидность должна найти применение.

наглядный пример.

хм. в инете свой же пост от 12.04.17 г. на эту тему нашел

( Читать дальше )

API вместе с подписчиками (только знак)

- 14 марта 2017, 23:31

- |

Чем можно заменить стрэнгл?

- 02 июля 2016, 12:05

- |

Как опционному трейдеру заработать на больших движениях?

Вы предполагаете большое движение в инструменте, но понятия не имеете, в каком направлении? Например, если рассматривать акции, то это может быть накануне публикации отчета компании.

Используя стрэддл, можно заработать при движении в любом направлении. При том, что трейдеры, которые торгуют линейный актив, не имеют такой возможности.

Но как правильно составить стрэддл? Давайте разберем…

Ключевые моменты базовой стратегии

Стрэддл, это опционная стратегия, которая составляется покупкой опциона CALL и опциона PUT, есть варианты составления стрэддла с разными страйками, но для простоты, рассмотрим базовую стратегию.

Итак, для составления стрэддла, нам нужно купить опцион CALL и опцион PUT с одинаковой датой истечения и одинаковой ценой страйка. Например, мы составляем стрэддл на акции компании XYZ, покупая октябрьский опцион CALL, страйк $26 и опцион PUT, страйк $26.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал