SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Шагардин Дмитрий

Хедж-фонд стартап в России. Делюсь открытиями + как устроен инвестбизнес

- 05 марта 2013, 13:56

- |

Итак, два месяца плюс минус я вникал в тему создания хедж-фонда. Хочу поделиться интересными открытиями, к которым я пришел.

Если вы создали фонд, то вы бьетесь с операционными костами и пытаетесь ужать их в плату за управление 2% от активов, и думаете как заработать свои 20% от положительного перформанса.

Проблем тут масса:

Рассмотрим другой, альтернативный, чисто российский вариант. Если вы похитрее, вы делаете УКашечку. И ведете раздельные счета. У вас 4 трейдера, у которых к тому же может быть по три стратегии, на каждого вы вещаете инвесторов.

( Читать дальше )

- Запустить фонд, который будет успешен долгие годы — архисложная задача.

- На этапе запуска фонда реальное значение имеет везение.

- В России нет хедж-фондов, которые ведут открытый перформанс и показывают свою способность делать альфу.

- Те кто на самом деле умеет делать деньги, сидят тихо и никто о них не знает.

Если вы создали фонд, то вы бьетесь с операционными костами и пытаетесь ужать их в плату за управление 2% от активов, и думаете как заработать свои 20% от положительного перформанса.

Проблем тут масса:

- Надо во что бы то ни стало заработать в первый год, иначе косты сожрут все, а инвесторы выведут деньги.

- Кто-то должен заниматься инвестициями, кто-то должен вести бизнес фонда — нужны партнеры.

- Где взять хороших трейдеров? Даже те звезды которые считают себя хорошими трейдерами, которые работали на деске и зарабатывали большие деньги, когда фронтраннили крупных клиентов или же почувствовали себя гениями на волне мегаралли на разивающихся рынках 2000-х годов, могут стоить очень дорого, и иметь нулевое КПД.

- В любом случае, чтобы заинтересовать высококлассных трейдеров, придется делать их партнерами фонда, чтобы они не убежали в другой фонд.

- Тут встает еще одна проблема — допустим у тебя

- 1 фонд, 4 трейдера.

- Что делать, если 3 трейдера слились, а 1 заработал? если фонд ушел в минус, то даже тот трейдер который заработал не получит свой перформанс бонус.

- Вообще говоря модель 1 фонда, когда твои доходы строго зависят от абсолютного дохода единого фонда — недиверсифицированна и крайне рискованна с точки зрения бизнес-плана и инвестиций в такой проект. Но, с точки зрения отношения к инвесторам такая модель является наиболее честной. Потому что все максимально прозрачно. И если управляющий показывает доходность по фонду, то он действительно зарабатывает деньги и тут не может быть никаких НО.

Рассмотрим другой, альтернативный, чисто российский вариант. Если вы похитрее, вы делаете УКашечку. И ведете раздельные счета. У вас 4 трейдера, у которых к тому же может быть по три стратегии, на каждого вы вещаете инвесторов.

( Читать дальше )

- комментировать

- ★67

- Комментарии ( 111 )

ТГК-6 стремительно устремилась вверх

- 04 марта 2013, 14:16

- |

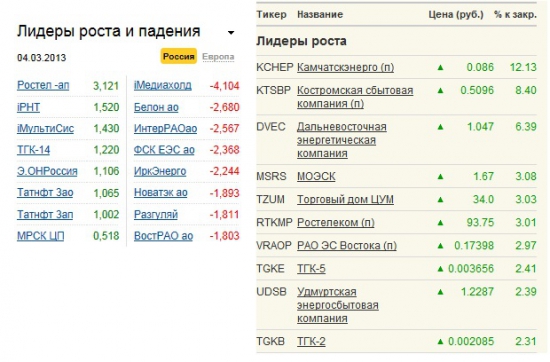

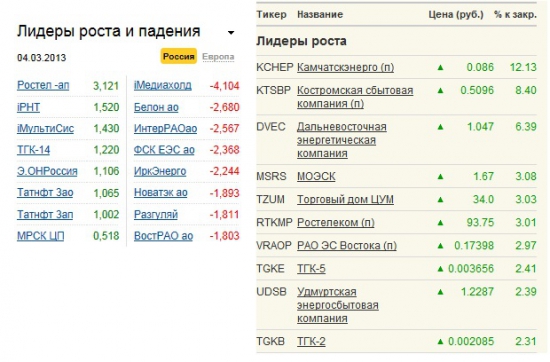

На безыдейном падающем рынке ТГК-6, подобно ракете выстрелила вверх. Что творится с бумагой? На корпоративном сайте ни в разделе «Пресс-релизы», ни в разделе «Раскрытие информации и отчётная информация» ничего нет, да и отчётность пока ТГК-6 не выпускала. За два дня, сегодня включительно акции подорожали на 46%!!! А за полторы сессии прошёл оборот в 7,5 млрд акций или 0,4% от всего уставного капитала.

При этом, что странно акций нет ни в «Лидерах роста» на Finam.ru ни в «Лидерах роста» на Vedomosti.ru

В своей серии статей, посвящённой инвестициям в российскую энергетику, я писал, что из сектора ТГК отобрал ТГК-1 и ТГК-6. Если единичку я присмотрел как долгосрочную инвест идею, то «шестёрка» была взята под идею M&A стратегии. Смысл заключается в том, что пока ещё на уровне акционерного капитала никто не ещё не добился контрольного пакета (см Рисунок Структура собственности)

( Читать дальше )

При этом, что странно акций нет ни в «Лидерах роста» на Finam.ru ни в «Лидерах роста» на Vedomosti.ru

В своей серии статей, посвящённой инвестициям в российскую энергетику, я писал, что из сектора ТГК отобрал ТГК-1 и ТГК-6. Если единичку я присмотрел как долгосрочную инвест идею, то «шестёрка» была взята под идею M&A стратегии. Смысл заключается в том, что пока ещё на уровне акционерного капитала никто не ещё не добился контрольного пакета (см Рисунок Структура собственности)

( Читать дальше )

Три проблемы Газпрома

- 27 февраля 2013, 20:44

- |

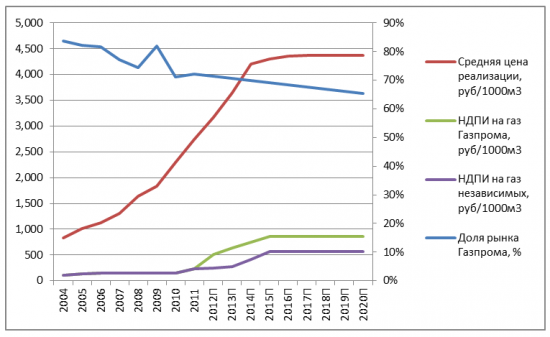

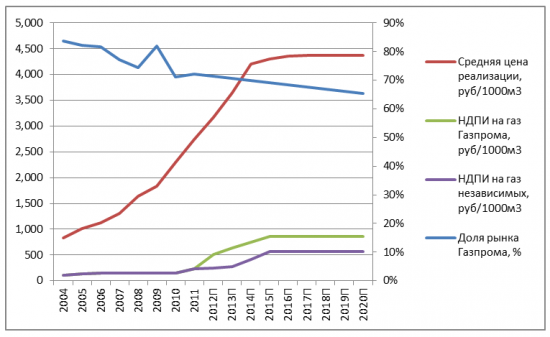

Новая цель по акциям Газпрома составляет 157 руб., а рекомендация сменилась с «покупать» на «держать». До тех пор пока компания не разрешит проблемы, которые негативно влияют на ее капитализацию, существенного роста котировок ожидать не стоит. Главные трудности корпорации связаны с сокращением доли внутреннего и европейского рынка и раздутой инвестпрограммой.

С вершины лишь один путь — вниз

Монопольное положение компании в условиях формирования рыночной экономики может означать лишь одно — либерализацию газового рынка в дальнейшем, рост добычи газа независимыми производителями и при более свободном доступе к трубам снижение доли рынка Газпрома. Именно это и продолжает происходить на внутреннем рынке газа России.

Для этого есть две основные причины. Первая — растущая привлекательность внутреннего рынка газа благодаря плановому повышению тарифов государством. Еще в 2010 году российский рынок стал безубыточным для Газпрома, и дальнейший рост цен лишь способствовал активному развитию независимых игроков. Вторая причина — дискриминационная налоговая политика в отношении Газпрома, или, лучше сказать, налоговая политика, поощряющая независимых производителей газа. НДПИ на газ для Газпрома в 2012 году более чем в два раза превышает НДПИ на газ, добытый независимыми производителями.

( Читать дальше )

С вершины лишь один путь — вниз

Монопольное положение компании в условиях формирования рыночной экономики может означать лишь одно — либерализацию газового рынка в дальнейшем, рост добычи газа независимыми производителями и при более свободном доступе к трубам снижение доли рынка Газпрома. Именно это и продолжает происходить на внутреннем рынке газа России.

Для этого есть две основные причины. Первая — растущая привлекательность внутреннего рынка газа благодаря плановому повышению тарифов государством. Еще в 2010 году российский рынок стал безубыточным для Газпрома, и дальнейший рост цен лишь способствовал активному развитию независимых игроков. Вторая причина — дискриминационная налоговая политика в отношении Газпрома, или, лучше сказать, налоговая политика, поощряющая независимых производителей газа. НДПИ на газ для Газпрома в 2012 году более чем в два раза превышает НДПИ на газ, добытый независимыми производителями.

( Читать дальше )

Gold locomotive - куда мы едем?

- 24 февраля 2013, 13:43

- |

Много «мусора» приходится перелопатить на просторах инета (в т.ч. смартлаба), прежде чем наткнёшься на «самородок», и оно того стоит. Именно наблюдение за биржевыми данными может реально дать заработать, а не простые восклицания «становитесь срочно в ЛОНГ или ШОРТ».

Например, недавно в статье В золоте просто огромные обороты прут был замечен довольно большой всклеск торгового объёма 15 февраля (по данным СМЕ) и я обратил внимание, что вылилось в дальнейшее маленькое исследование вопроса.

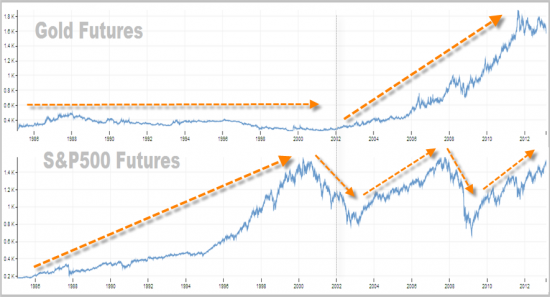

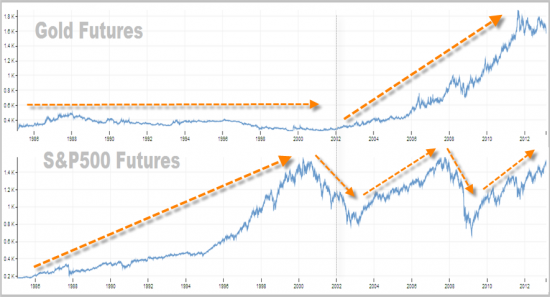

Когда на рынке панике или неопределёнка — все смотрят в сторону золота, как защитного актива. Обычно происходит так: рынок падает — золото растёт, рынок растёт — золото падает. Хотя долгосрочно оно упорно идёт вверх, как и рынок до 2000-го года.

Именно после начала «американских горок» на рынке и начался планомерный рост золота (с 2002 года).

А теперь — по порядку. Итак, был замечен всплеск объёма на СМЕ, при этом открытый интерес остался на том же уровне. По некоторым наблюдениям, это говорит о перестройке позиций маркетмейкеров этого рынка. Поэтому решил подключиться к теме — это всегда шанс хорошо заработать :).

( Читать дальше )

Например, недавно в статье В золоте просто огромные обороты прут был замечен довольно большой всклеск торгового объёма 15 февраля (по данным СМЕ) и я обратил внимание, что вылилось в дальнейшее маленькое исследование вопроса.

Когда на рынке панике или неопределёнка — все смотрят в сторону золота, как защитного актива. Обычно происходит так: рынок падает — золото растёт, рынок растёт — золото падает. Хотя долгосрочно оно упорно идёт вверх, как и рынок до 2000-го года.

Именно после начала «американских горок» на рынке и начался планомерный рост золота (с 2002 года).

А теперь — по порядку. Итак, был замечен всплеск объёма на СМЕ, при этом открытый интерес остался на том же уровне. По некоторым наблюдениям, это говорит о перестройке позиций маркетмейкеров этого рынка. Поэтому решил подключиться к теме — это всегда шанс хорошо заработать :).

( Читать дальше )

Сложность экономик

- 22 февраля 2013, 12:37

- |

В своём интересном проекте Alexandro Simoes из MIT собирает данные о структуре экспорта и импорта различных стран за разные периоды времени, и на основании различной структуры экспорта/импорта выводит некий индекс «сложности экономики».

Первые 15 стран с самыми «сложными» экономиками:

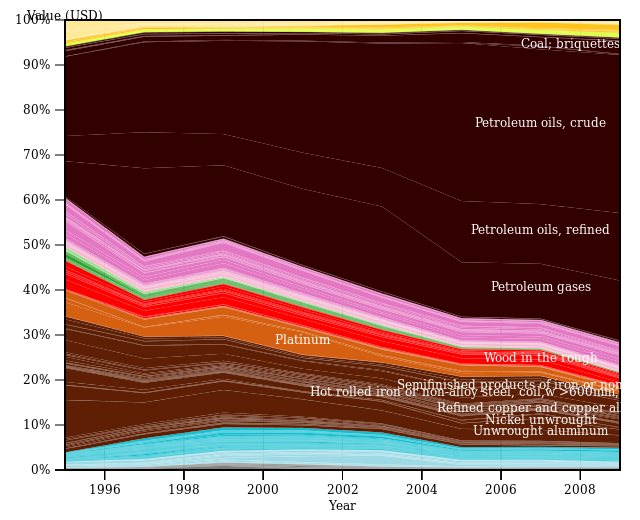

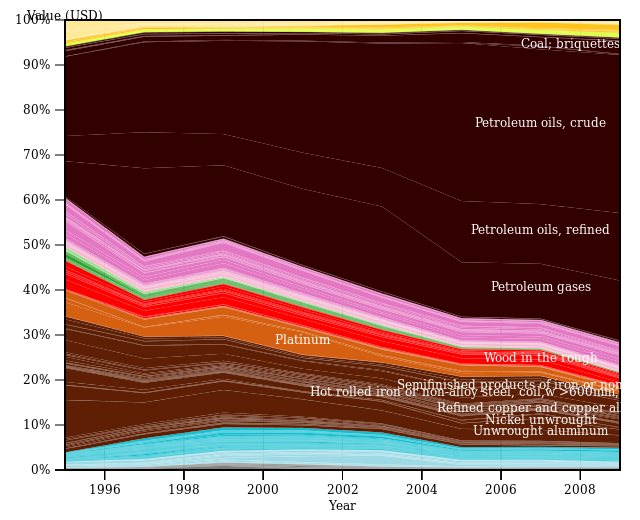

Россия на 45-м месте благодаря своей почти исключительно сырьевой направленности. Кстати, на этом же сайте очень удобно смотреть структуру экспорта и импорта, за разные годы можно. Вот так например выглядит изменение структуры экспорта России с 1995 года (по-моему комментарии излишни. Да — желтенькое — это экспорт продукции сельского хоз-ва ыыыы):

karapuz-blog.blogspot.com

Первые 15 стран с самыми «сложными» экономиками:

Россия на 45-м месте благодаря своей почти исключительно сырьевой направленности. Кстати, на этом же сайте очень удобно смотреть структуру экспорта и импорта, за разные годы можно. Вот так например выглядит изменение структуры экспорта России с 1995 года (по-моему комментарии излишни. Да — желтенькое — это экспорт продукции сельского хоз-ва ыыыы):

karapuz-blog.blogspot.com

Мысли в слух или немного о росте

- 17 февраля 2013, 18:12

- |

Занимаясь сейчас отчётностью компаний и формированию доходов по регионам, для меня всплывают всё новые интересные цифры, и взаимосвязь кредитно-денежной политики ФРС и ЦБ других развитых стран и их влияние на мировую экономику. Рассказывать о лжи ФРС и их обоснованию QE и других нестандартных мер стимулирования экономики нет смысла, более корректно и трезво на эту тему пишет Павел (spydell), у меня же просто возникли некоторые соображения по глобальной экономике и фондовым рынкам.

Ни для кого не секрет, что выручка амер. компаний год от года после ипотечного кризиса 2008 года всё больше и всё большими компаниями формируется за пределами собственной страны, и по многим секторам уже тяжело отличить американская ли это компания или китайско-средне восточная компания с американским лейблом и американским названием. Большинство таких компаний накопили и продолжают аккумулировать кэш, который так или и иначе будет просачиваться. Дело в том, что многие сейчас сталкиваются с проблемой роста прибыли внутри только одного региона, что толкает их на процесс абсорбции всё новых рынков сбыта для “своих” лейблов. Нескончаемый поток ликвидности при дешёвом фондировании, кэш и относительная стабилизация внешних рынков открыли для компаний “старую дверь” M&A (Слияния и поглощения,

( Читать дальше )

Ни для кого не секрет, что выручка амер. компаний год от года после ипотечного кризиса 2008 года всё больше и всё большими компаниями формируется за пределами собственной страны, и по многим секторам уже тяжело отличить американская ли это компания или китайско-средне восточная компания с американским лейблом и американским названием. Большинство таких компаний накопили и продолжают аккумулировать кэш, который так или и иначе будет просачиваться. Дело в том, что многие сейчас сталкиваются с проблемой роста прибыли внутри только одного региона, что толкает их на процесс абсорбции всё новых рынков сбыта для “своих” лейблов. Нескончаемый поток ликвидности при дешёвом фондировании, кэш и относительная стабилизация внешних рынков открыли для компаний “старую дверь” M&A (Слияния и поглощения,

( Читать дальше )

Европа - грандиозная потемкинская деревня

- 15 февраля 2013, 11:32

- |

Интересная статья от Чарльз Гейв, GKResearch

Снаружи кажется, что кризис в Еврозоне поутих, буря улеглась. Рынки растут с лета прошлого года, и, как сказал бы Герберт Гувер, «вот-вот начнется всеобщее процветание». Однако европейская изнанка сильно напоминает Потемкинскую деревню. За тщательно вымытыми фасадами — Южная Европа, падающая вниз по смертельной спирали. Если вы убеждены, что Европейский валютный союз преодолел кризис и стал еще сильнее, значит вы оказались в плену самой блистательно-хитроумной PR кампании в истории современности. Давайте внесем ясность: все, что мы имеем, натворил евро. Все негерманские производственные базы разрушены под чистую, благодаря активному участию европейских технократов. Они даже не поняли, что Франция, вторая по величине экономика валютного союза, стремительно теряет конкурентоспособность.

Сделаем шаг вперед. По данным официальной статистики, с начала введения евро в обращение, в терминах ВВП экономика Франции показывала такие же результаты, как и экономика Германии. Но если взять за основу коэффициент индексов объема производства в этих странах, то получится, что Франция отставала от Германии на 20%. Более того, во Франции, Италии и Испании именно частный сектор сокращал и терял производственные мощности. Логично предположить, что в следствие этого доля частного сектора в экономике этих стран устойчиво снижалась, а в Германии — росла. Чтобы компенсировать эту негативную динамику, было принято «решение» в лучших традициях кейнсианской логики - увеличить темпы роста государственного сектора. Красная линия на графике отражает реальность; синяя — кейнсианскую сказку.

( Читать дальше )

Снаружи кажется, что кризис в Еврозоне поутих, буря улеглась. Рынки растут с лета прошлого года, и, как сказал бы Герберт Гувер, «вот-вот начнется всеобщее процветание». Однако европейская изнанка сильно напоминает Потемкинскую деревню. За тщательно вымытыми фасадами — Южная Европа, падающая вниз по смертельной спирали. Если вы убеждены, что Европейский валютный союз преодолел кризис и стал еще сильнее, значит вы оказались в плену самой блистательно-хитроумной PR кампании в истории современности. Давайте внесем ясность: все, что мы имеем, натворил евро. Все негерманские производственные базы разрушены под чистую, благодаря активному участию европейских технократов. Они даже не поняли, что Франция, вторая по величине экономика валютного союза, стремительно теряет конкурентоспособность.

Сделаем шаг вперед. По данным официальной статистики, с начала введения евро в обращение, в терминах ВВП экономика Франции показывала такие же результаты, как и экономика Германии. Но если взять за основу коэффициент индексов объема производства в этих странах, то получится, что Франция отставала от Германии на 20%. Более того, во Франции, Италии и Испании именно частный сектор сокращал и терял производственные мощности. Логично предположить, что в следствие этого доля частного сектора в экономике этих стран устойчиво снижалась, а в Германии — росла. Чтобы компенсировать эту негативную динамику, было принято «решение» в лучших традициях кейнсианской логики - увеличить темпы роста государственного сектора. Красная линия на графике отражает реальность; синяя — кейнсианскую сказку.

( Читать дальше )

Любимый индикатор Баффета пробил отметку в 100%

- 14 февраля 2013, 11:37

- |

- Разместил(а) AForex Markets, Февраль 14, 2013

- Просмотр блога

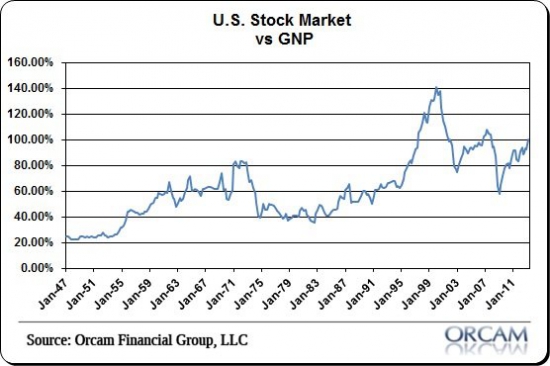

Любимый индикатор миллиардера Уоррена Баффета пробил уровень в 100%. Речь идет о показателе – отношение индекса Wilshire 5,000 total market cap index (который отражает текущую суммарную рыночную капитализацию крупнейших американских компаний) к показателю ВВП страны – по материалам AForex.

Любимый индикатор миллиардера Уоррена Баффета пробил уровень в 100%. Речь идет о показателе – отношение индекса Wilshire 5,000 total market cap index (который отражает текущую суммарную рыночную капитализацию крупнейших американских компаний) к показателю ВВП страны – по материалам AForex.В последний раз показатель достигал уровня в 100% в разгар кризиса «пузыря» на фондовом рынке в 90-х, затем – в период 2006-2007 гг. (третий квартал 2006 года), после чего оставался на высоком уровне около года. После пика фондового рынка от 2007 года последовал финансовый кризис.

График. Фондовый рынок к ВВП Америки (историческая динамика).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал