Избранное трейдера Serj90

Тестирование стратегий - Walk Forward Test vs CV Fold Test

- 02 мая 2019, 00:22

- |

В классических задачах прогнозирования используются в основном различные Fold тесты. Их логика весьма понятна и прозрачна – защитить алгоритм от переобучения и получить лучшие стационарные параметры регуляризации. Например, такие, как лямбда Тихонова, или, если речь идёт о бустинге на деревьях решений – минимальное количество листьев. Однако сообщество Smart Lab настоятельно рекомендовало нам провести Walk Forward тесты, логика которых нам мало понятна.

А если логика не понятна, то можно детально рассмотреть какой-нибудь простой пример.

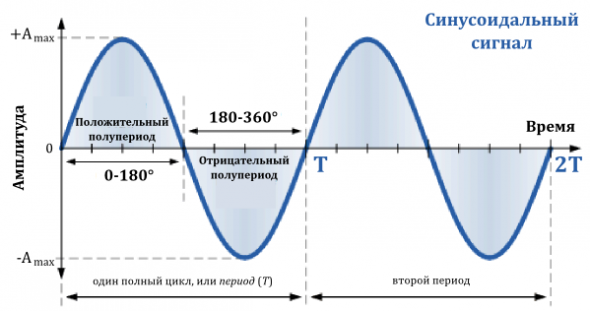

Пусть в качестве объекта прогнозирования у нас будет выступать простая синусоида с частотой ω и амплитудой А. Без применения сложных математических методов эта задача решается следующим образом:

- Берутся исторические данные

- На основе данных подбираются параметры амплитуды, частоты и фазы.

- Исходя из полученных «динамических» переменных модели строится прогноз на будущее.

( Читать дальше )

Следует ли учитывать гамму в простых опционных стратегиях

- 17 апреля 2019, 22:38

- |

Следует ли держать в доске опционов и вообще учитывать гамму в простых стратегиях: покупка опциона, продажа опциона, купленный или проданный опцион + фьючерс, вертикальный спред. Это же грек второго порядка, наименее важный из четырех?!

Юношам , изучающим опционы (почему нельзя продавать дальние края опционов)

- 24 марта 2019, 12:21

- |

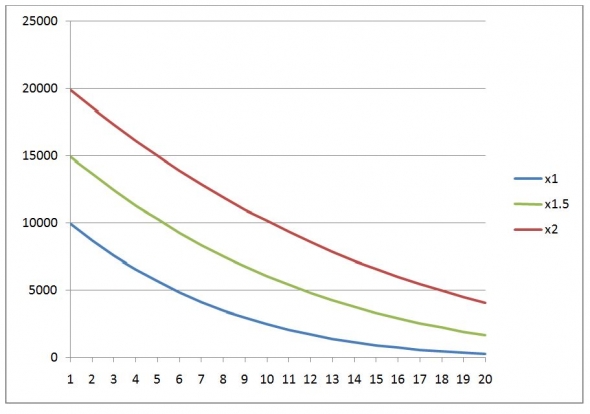

Для начала рассмотрим, как меняются цены опционов в зависимости от волатильности:

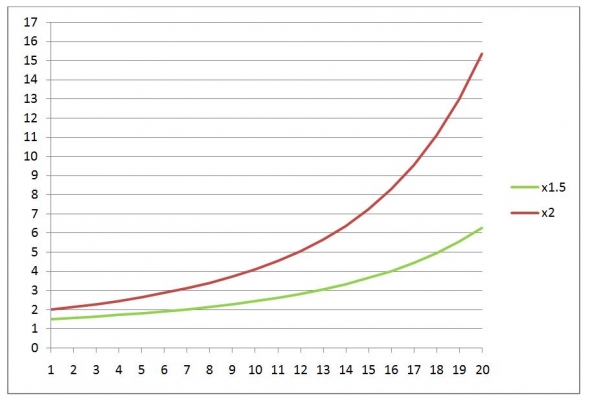

На данном графике 1 – это центральный страйк; Синяя линия – цены опционов на момент вашей продажи; Зеленая линия – цены опционов при увеличении волатильности в 1,5 раза; Красная линия – цены опционов при увеличении волатильности в 2 раза.

На первый взгляд, ничего трагичного не наблюдается

Теперь посмотрим не на сколько увеличиваются цены опционов, а во сколько раз увеличиваются цены.

( Читать дальше )

Таблица "Открытые позиции". Или как идти в ногу с крупняком?

- 10 ноября 2018, 16:08

- |

Доброго времени суток, коллеги!

На новом этапе жизни нашел немного времени и сил, чтобы подготовить для вас, господа спекулянты интересный материал – небольшое исследование.

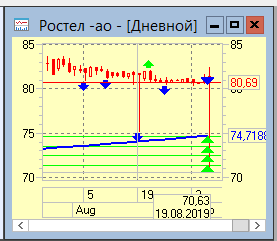

Я хотел бы рассказать про наблюдение, которым пользовался ранее, но при его неиспользовании как и многие другие потерял часть капитала на ЛЧИ, в чем себя до сих пор ругаю, и вот сейчас в последние две недели вернулся к нему и убедился еще раз, что торговать по открытым позициям крупных игроков можно и даже нужно, с одним главным условием – есть наличие тренда.

О чем это я? Давайте посмотрим ниже.

Многие, как и я лонговали нефть на ее падении, чего делать не следовало бы. Почему?

Обратите внимание на 11 октября. Было сильное падение. Биржа публикует информацию об открытых позициях на следующий день, поэтому предугадать такие падения крайне сложно. Ведь до 11 числа все юридические лица были в позиции лонг и только лишь 11 числа (мы это увидели 12) они начали наращивать позиции шорт.

( Читать дальше )

- комментировать

- 34.2К |

- Комментарии ( 99 )

Как качать историю котировок (пример на Python, IQFeed)

- 18 декабря 2017, 13:14

- |

IQFeed - это не самый дешёвый (но и не самый дорогой) провайдер исторических (и real-time) данных финансовых бирж и разнообразных trading venues. Со своими плюсами и минусами.

В этой короткой статье расскажу, как закачать исторические данные из IQFeed при минимальном знании языка Python.

( Читать дальше )

Опционы "с нуля". Часть вторая. Сравниваем и выбираем.

- 29 октября 2017, 20:19

- |

Наконец-то, меня выпустили из бана. Ну тут уж я сам оказался дурён и нелюбомудрен. В общем, сам виноват…

Это я к тому, что выкладываю следующую часть с опозданием. Прошу меня за это простить.

Итак, мы решили спекульнуть РИшечкой, чтобы выиграть денюшек на хлебушек.

Лирическое отступление. Да, я не описАлся, ещё мой любимый Альберт Айнстан говорил, что «Все события в природе носят вероятностный характер». Поэтому биржевая торговля – это Игра, Игра и ещё раз Игра! Не работа, не бизнес, а именно ИГРА! С вероятностными исходами.

Ничего плохого или предосудительного в этом не вижу. Шахматы, например, это тоже тяжелая, кропотливая, но игра. В которой, чтобы чего добиться, нужно много и упорно учиться и тренироваться. Но учиться – Игре. И играть, играть, играть…

Или шпионы-разведчики-контразведчики, которые ведут радиоигру и пускают дезу. Тоже игра.

( Читать дальше )

Синтетика в опционах.

- 18 октября 2017, 17:23

- |

+1 колл = покупка 1 колла = бычья позиция

-1 колл = продажа 1 колла = медвежья позиция

+1 пут = покупка 1 пута = медвежья позиция

-1 пут = продажа 1 пута = бычья позиция

+1 БА = покупка 1 базового актива = бычья позиция

-1 БА = продажа 1 базового актива = медвежья позиция

+1 колл = одновременно +1 БА и +1 пут = покупается синтетический колл

-1 колл = одновременно -1 БА и -1 пут = продаётся синтетический колл

+1 пут = одновременно +1 колл и -1 БА =

( Читать дальше )

Отчет по вебинару на рендж барах

- 09 октября 2017, 12:10

- |

Приветствую всех.

Недавно столкнулся с такой фразой: «если вначале видео/статьи — нет рекламы, то все видео — сплошная реклама». И знаете что!? это неоспоримо!!

Прошел вебинар на котором собирал алгоритм на ненормированных временных интервалах. Лично по мне, главным преимуществом рендж баров является то, что мы смотрим на движение рынка, под другим углом.

В стандартном таймфрейме по истечению указанного периода времени, всегда строится свеча, вне зависимости от активности торгов. Ненормированные же свечи рисуются только, если цена прошла указанное количество шагов цены, или же указанный объем. (бары можно строить либо по размеру свечи, либо по проторгованному объему)

Естественно, магическим образом танный вид графика, не делает торговлю сверх прибыльной, и все, как обычно зависит от логики построения робота. Скорее, это просто диверсификация точек входа, и дополнительный инструмент анализа. К примеру время — уже более интересный фильтр для алгоритма, им можно замерить скорость изменения цены. Так же, при направленном движение, 90% баров однонаправленны и тем самым можно замерять силу движения, и проще ловить само движение. Например если мы попали в движение и ставим стоп на лоу бара, то при направленном движении нас, только, в конце движения выбьет, тем самым мы заберем все движение.

( Читать дальше )

Как получить дивиденд по фьючерсу, и сколько стоит фьючерсное плечо

- 03 октября 2017, 13:00

- |

Я заметил, что бытует мнение, что по фьючерсам не платится дивиденд.

Так обычно и говорят: фьючерс на индекс RTS отслеживает только индекс RTS, и не учитывает выплачиваемый по этому индексу дивиденд. То же самое говорят и об акциях.

В крайних случаях брокерские компании в рекламных буклетах могут даже рассказывать, что плечо во фьючерсах — бесплатное.

Это, конечно, не так.

На самом деле, предполагается, что с момента заключения фьючерсного контракта и до момента поставки, реальный товар находится во владении у продавца фьючерса. То есть, продавец фьючерса получает доход от владения этим товаром:

если это акции, то он получает по этим акциям дивиденды;

если это фьючерс на индекс акций, то он купил акции, входящие в индекс, и получает по ним дивиденды;

если это фьючерс на ОФЗ, то он получает по ним купонный доход;

если это фьючерс на доллар, то он получает доход, разместив доллары на депозите под безрисковую ставку;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал