Избранное трейдера Сергей Хорошавин

Сбер: начались проблемы из-за ставки?

- 01 ноября 2024, 02:29

- |

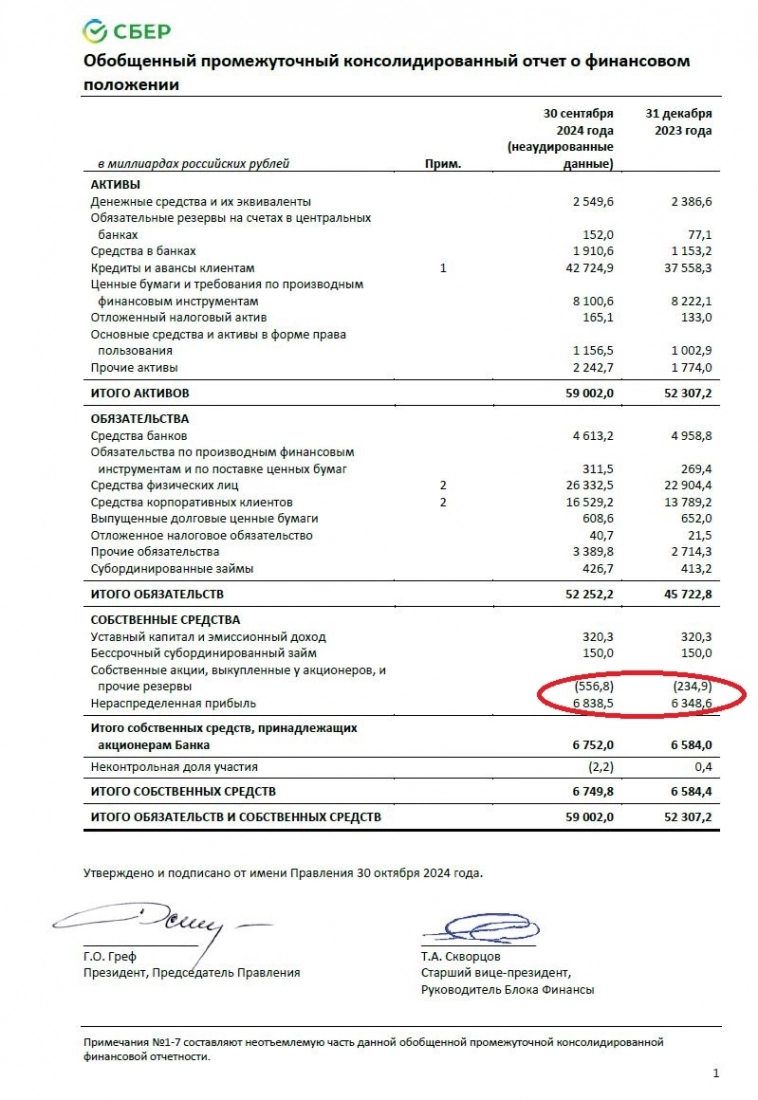

Сбер опубликовал отчёт за 9 месяцев 2024 года. И что-то не слишком хорошая ситуация у зелёного слона. Собственно, на ряд проблем я указывал ещё при анализе отчёт РСПУ за 8 месяцев 2024 года. И эти проблемы «вылезли» в отчёте МСФО.

Чистые процентные доходы увеличились на 14,1% г/г до 762,1 млрд рублей – это то, на чём банк зарабатывает основные деньги.

Чистые комиссионные доходы тоже выросли – на 11,6% г/г до 218,2 млрд рублей.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 44 )

Эл5-Энерго МСФО 9 мес 2024г: выручка Р48,24 млрд (+9% г/г), чистая прибыль Р3,68 млрд (+7,2% г/г)

- 31 октября 2024, 17:04

- |

www.e-disclosure.ru/portal/files.aspx?id=5732&type=4

Лучший момент для покупки акций. Фавориты нефтегазового сектора

- 31 октября 2024, 16:14

- |

Рынок акций сильно упал с максимальных значений 2024 г. Сейчас один из лучших моментов для долгосрочных инвестиций. Упустить его — значит, потерять возможности для ощутимого роста капитала в будущем. Расскажем, как заработать до 84% за год с нефтегазовым сектором.

Шанс, который выпадает раз в 10 лет

• Фондовый рынок сейчас очень дешевый. Мультипликатор P/E (отношение капитализации к прибыли) упал до 4х. Такие уровни были только в турбулентном 2022 г. За последние 10 лет рынок никогда не падал ниже 4х. Среднее значение в 2013–2021 гг. — 6,1х. Значит, бумаги значительно недооценены.

• Дивидендная доходность Индекса МосБиржи сейчас составляет 9,4%. Это максимальные уровни за 10 лет, исключая 2022 г., что придает еще больше перспектив для рынка акций. Благодаря этому бумаги могут обеспечить не только рост портфеля, но и регулярный поток выплат.

• Сейчас акции выглядят очень привлекательно. Таких цен не было даже в сложном 2020 г., когда на экономику давили ограничения, связанные с эпидемией.

( Читать дальше )

Бумаги Сбербанка могут вырасти до 365 ₽ на горизонте года (+50% от текущих), а дивиденды за 2024 год будут выше, чем за 2023 год (33,3 ₽) — Альфа-Инвестиции

- 31 октября 2024, 15:21

- |

Главное за девять месяцев (все сравнения — год к году)

📍Чистая прибыль +6,8% = 1,227 трлн рублей.

📍Рентабельность капитала = 25,4%. Как и ждали аналитики Альфа-Инвестиций.

📍Чистые процентные доходы +19% = 2,175 трлн рублей.

Главное за III квартал

📍Операционные расходы +17,1% = 274,3 млрд рублей.

📍Чистая прибыль -0,1% = 411,1 млрд рублей. Немного больше, чем ждали эксперты Альфа-Инвестиций (410 млрд рублей), и консенсус-прогноза рынка (406 млрд рублей).

📍Чистые процентные доходы +14,1% = 762,1 млрд рублей.

📍Чистые комиссионные доходы +11,6% = 218,2 млрд рублей.

И ещё немного данных

📍Отношение расходов к доходам = 28,4% в III квартале и 28,8% за девять месяцев.

📍Чистая процентная маржа осталась такой же = 5,86% и за III квартал, и за девять месяцев.

📍Чистые комиссионные доходы за квартал +11,6%, за девять месяцев +10,5% = 611,8 млрд рублей.

Банк платит 50% чистой прибыли по международным стандартам. За 2023 год акционеры получили 33,3 рубля на бумагу. За этот год, как считают аналитики Альфа-Инвестиций, выплата может быть выше.

( Читать дальше )

Ожидаем прибыль Сбера по итогам 2024 г. примерно ₽1,6 трлн., в таком случае банк сможет выплатить дивиденд в размере 35,4 ₽ на акцию (ДД ~14,7%) - ПСБ

- 31 октября 2024, 13:43

- |

По итогам 3 кв. чистая прибыль банка снизилась на 0,1% кв/кв, до 411 млрд руб. Причина — увеличение резервов почти в 3 раза из-за ухудшения качества кредитов. Это вызвано увеличение объемов выдачи и ростом ставок.

В то же время комиссионные и чистые процентные доходы выросли на 11,6% г/г и 14,1% г/г соответственно. Рентабельность капитала осталась выше 25%, но снизилась на 2,2 п.п. г/г и на 0,5 п.п. кв/кв.

Объем выданных кредитов за квартал вырос на 6,5%, преимущественно за счет корпоративных кредитов (+8,9% за квартал) при замедлении кредитования физлиц (+ 3,2% кв/кв).

Объем средств физлиц продолжил расти из-за выгодных условий по вкладам. За 3 кв. показатель вырос на 2,8%, с начала года — на 15%.

Сохраняем прогноз по прибыли Сбербанка по году в 1,6 трлн руб. В таком случае банк сможет выплатить дивиденд в 35,4 руб. на акцию (доходность ~ 14,7%).

Целевую цену акций на 12 месяцев оставляем без изменений: 371 руб.

ЦБ РФ намерен выпустить рекомендации эмитентам по содержанию годовых отчетов

- 31 октября 2024, 13:14

- |

Банк России планирует до конца 2024 года выпустить для эмитентов рекомендации по содержанию и структуре годовых отчетов, сообщила директор департамента корпоративных отношений Банка России Екатерина Абашеева, выступая в четверг на форуме «Мосбиржи» по корпоративному управлению.

«Планируем до конца года выйти с такими рекомендациями для компаний», — сказала она.

Позднее Абашеева уточнила журналистам, что рекомендации будут касаться структуры и содержания годовых отчетов. «Из ключевых направлений, нам кажется, в годовом отчете должны быть отражены: обзор по эмитенту, стратегия, бизнес-модель эмитента, риски, возможности эмитента, результаты деятельности, перспективы на будущее», — сказала она.

ЦБ РФ планирует придерживаться принципа «раскрывай или объясняй», отметила руководитель департамента регулятора. Согласно этому принципу, компании либо следуют рекомендациям, либо объясняют причины, по которым отклоняются от них.

t.me/ifax_go/13862

Минфин не собирается использовать активы на счетах С "для расторговки рынка" — замминистра Чебесков — РБК Инвестиции

- 31 октября 2024, 12:49

- |

Минфин не собирается использовать активы на счетах С «для расторговки рынка» — замминистра Чебесков — РБК Инвестиции

«Много разговоров было по поводу использования активов на счетах С. В данный момент мы не собираемся использовать эти ценные бумаги для того, чтобы, как говорится, расторговать рынок. Здесь, скорее, причина не в том, что мы не хотим развивать эту сферу деятельности, а причина скорее геополитическая, она не связана напрямую с финансовым рынком», — сказал Чебесков.

Ранее глава набсовета Мосбиржи Сергей Швецов предложил разрешить дружественным иностранцам использовать для инвестиций на рынке средства со счетов типа С. По его мнению, их С-рубли можно допустить для участия в IPO или для сделок на вторичном рынке. Счета типа С имеют ограниченный функционал, деньги с них можно выводить только под определенные нужды.

Сбербанк за 9 месяцев увеличил чистую прибыль по МСФО до 1,227 трлн руб.

- 31 октября 2024, 12:21

- |

Сбербанк за 9 месяцев 2024 года увеличил чистую прибыль по МСФО на 6,8% — до 1,227 трлн рублей по сравнению с 1,149 трлн рублей прибыли годом ранее, говорится в сообщении кредитной организации.

Чистая прибыль в третьем квартале текущего года осталась на уровне аналогичного периода 2023 года и составила 411,1 млрд рублей. Существенное влияние на динамику этого показателя оказал пересмотр ставки по налогу на прибыль, применимой к отложенным налоговым активам и обязательствам, отмечает банк.

Результаты оказались практически на уровне консенсус-прогноза аналитиков, ожидавших роста чистой прибыли за 9 месяцев 2024 года на 6,4% — до 1,222 трлн рублей. В третьем квартале консенсус предполагал снижение чистой прибыли на 1,2% — до 406 млрд рублей.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBiСбербанк планирует заработать "значительный размер прибыли" в 4кв, это один из факторов капитализации - финдиректор — ИФ

- 31 октября 2024, 11:44

- |

www.interfax.ru/business/

СБЕР за 9 месяцев выкупил своих акций на 320 млрд руб, это порядка 5% собственных акций

- 31 октября 2024, 11:20

- |

Так что фактически дивиденты будут не 36 руб на акцию, а 36 руб + 5% = 37,8 руб

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал