Избранное трейдера Алексей Гринькевич

⭐️Ответ Тиму и КРЫСу про говнистые бонды💩 с доходностью >18%

- 07 ноября 2025, 17:09

- |

Бесконечно уважаю Тимофея, но не могу не возразить. И приведу в аргумент его же тезис

Первоисточник: https://smart-lab.ru/blog/1227256.php

1.В одной из записей или Антикризисе Тимофей делился точкой зрения, что рынок облигаций более эффективный, чем акции. Игроков там меньше, рыночного шума меньше. Участники профессиональные и все математики, могут отыграть рост/снижение риска и рейтинга. Этот тезис – фундамент следующих. Рынок облигаций очень эффективный

2.Что такое ВДО? Мы не нашли общепринятого определения, но в версии ЦБ это:

🔹если доходность на размещении больше, чем КС+5%

🔹объем выпуска менее 2 млрд

🔹кредитный рейтинг ВВВ или ниже

Так почему считают Европлан, Балтийский лизинг, Интерлизинг, Борец, Делимобиль – компании с многомиллиардным бизнесом ВДО? Пишите в комментах 👇

3.Вероятность дефолта – величина плавающая, но в моменте ее рост начинается ниже сегмента ВВВ-. Т.е. можно предположить, что в сегменте А- и ВВВ премия за риск перекрывает сам риск. Но конечно, не надо покупать выпуск в рейтинге ВВВ с доходностью в районе ключевой ставки. Если вы покупаете такой бонд – что ж, сами и ответственность несите

( Читать дальше )

- комментировать

- 6.2К | ★6

- Комментарии ( 35 )

Требование о продаже валютной выручки экспортерами продлят на год

- 04 марта 2025, 18:23

- |

Требование об обязательной продаже валютной выручки для экспортеров будет продлено еще на год,

действие этой нормы не повлияло на динамику рубля, заявил журналистам заместитель министра финансов РФ Алексей Моисеев в кулуарах Совета Федерации.

«Срок действия указа истекает.

Мы разослали на согласование проект продления срока действия указа.

На этом этапе нет ощущения, что рубль укрепился так сильно благодаря действиям указа, то есть

у нас сейчас объемы продаж превышают существенно те минимальные нормы, которые были заложены.

Поэтому указ не повлиял на динамику рубля», — сказал Моисеев.

В пресс-службе Минфина уточнили, что

срок действия указа будет продлен на год.

Мера действует с октября 2023 года, срок действия истекал 30 апреля.

Напоминаю.

В июне 2024 года правительство решило смягчить требование об обязательной репатриации валютной выручки:

если до этого крупнейшие российские экспортеры были обязаны зачислять на свои счета в уполномоченных банках не менее 80% иностранной валюты, полученной по внешнеторговым контрактам, этот порог был снижен до 60%.

( Читать дальше )

Почему так сильно падаем? Самая крупная закупка в этом году: что брал? #weekly 82

- 02 сентября 2024, 17:38

- |

Тактическая заметка

Сегодня индекс IMOEX снижался на 3,7%. Почему сегодня так сильно падает рынок? Это нормально. Посмотрите окончание предыдущих глубоких коррекций, они всегда сопровождаются сильными падениями.

Я взял схожие по глубине коррекции в прошлом, вот как они заканчивались:

10 октября 2022 года.

📉IMOEX -12% за 2 дня

24 февраля 2022

📉IMOEX -34% за 1 день

оборот 250 млрд руб

18 марта 2020

📉IMOEX -5% в последний день падения

оборот 130 ярдов

4 октября 2011

📉IMOEX -5,7% в последний день коррекции

23 июня 2009

📉IMOEX -13% за 2 дня

Почти всегда такие глубокие коррекции как текущая заканчиваются сильным снижением за один-два дня. Те, кто давно держит акции с плечом получают маржин-коллы, а разумные и терпеливые инвесторы (надеюсь, вроде меня) получают вкусные цены для долгосрочных вложений.

( Читать дальше )

Роснефть отчет за 1 квартал - ожидаемый ренессанс прибыли, консенсус брокеров был хуже

- 31 мая 2024, 07:33

- |

Роснефть отчиталась за 1 квартал (сам лично сильно ждал отчет) — все вышло очень неплохо. Нахожусь в отпуске, поэтому напишу кратко — через неделю-две сделаю пост апдейт модели до 27 года включая Восток Ойл.

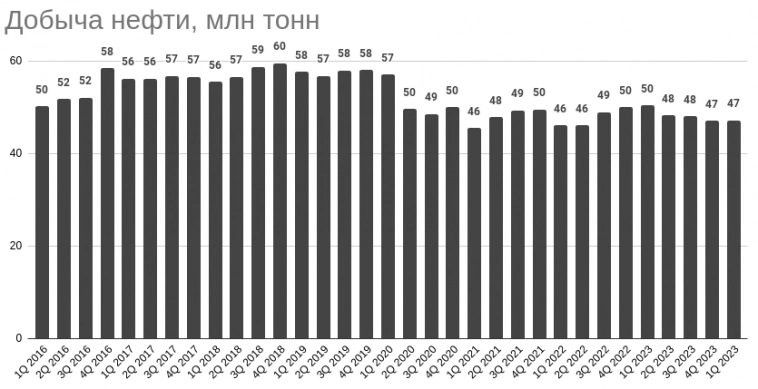

Начинаем традиционно с операционных показателей

Добыча нефти на уровне прошлого квартала — 47 млн тонн. Во втором квартале вероятно будет снижение до 44-45 из-за требований ОПЕК+

Добыча газа выросла на 15% год к году — Роснефть продолжает замещение неэффективного Газпрома на внутреннем рынке (говорят рентабельность добычи газа у Роснефти около 30% по EBITDA).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал