Избранное трейдера Cywa

Стратегия инвестирования для пенсионеров

- 23 апреля 2023, 02:13

- |

Читаю я периодически наших «пенсионеров в 35» — все вроде верно пишут, инвестировать надо.

Но я никогда не понимал отсутствия одной небольшой детали в их замысле — хеджирования!

Ну есть же срочный рынок, есть опционы. Зачем жить в страхе в ожидании черного лебедя, а потом годами пересиживать просадки?

Итак, стратегия:

1. Покупаем акции из индекса РТС — топ-10.

В фундаментальный анализ я не особо верю, и возиться с отбором бумаг не вижу смысла,

особенно учитывая, что и выбора то у нас на ММВБ по сути нету.

2. Имея корреляцию наших акций с индексом, хеджируемся опционами на этот самый индекс.

Возьмем, например, самый простой вариант — покупка пута.

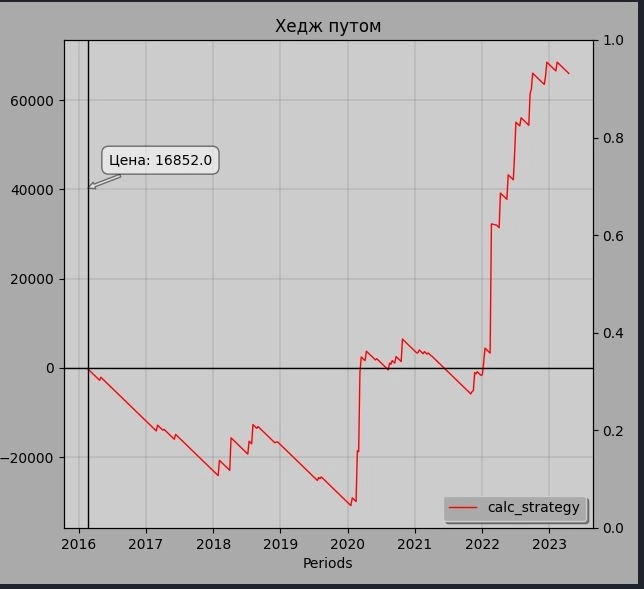

Вот что получится если покупать раз в неделю 1 пут на индекс в течении последних 8 лет:

Вроде бы ничего особенного, но если добавить сюда наш портфель акций (я для теста взял 1 купленный фьючерс на индекс в 2016 году),

получим уже такой результат:

( Читать дальше )

- комментировать

- ★33

- Комментарии ( 96 )

Моя инвестиционная стратегия

- 22 апреля 2023, 20:31

- |

Краткий обзор

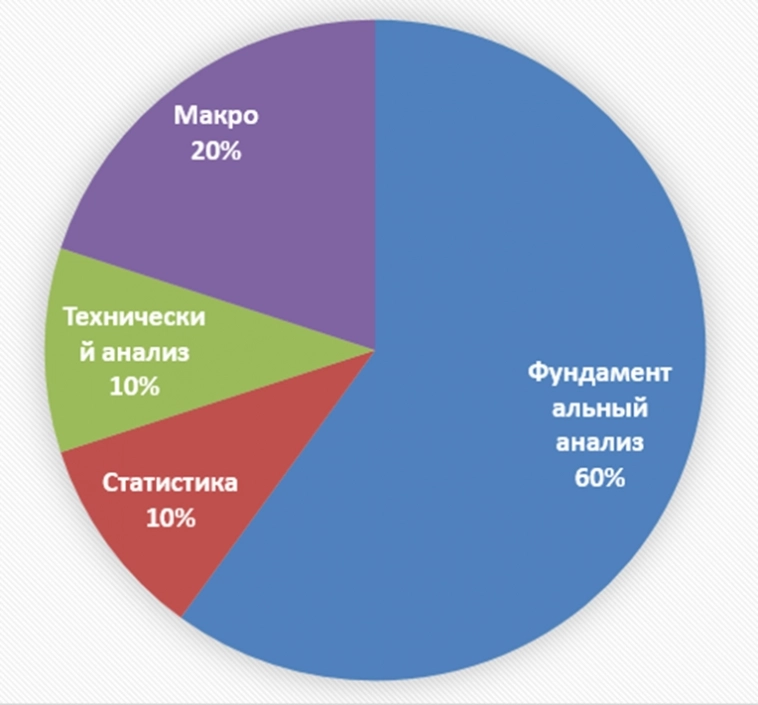

Основа стратегии:

Фундаментальный анализ

В портфель отбираются дешёвые по мультипликаторам бумаги, которые через определённый промежуток времени заплатят дивиденды выше требуемой мной ставки доходности R.

R = Ключевая ставка ЦБ + премия за риск. Сейчас это 7,5% + 2% = 9,5%.

Если компания, согласно моим расчётам, заплатит дивиденды выше этого уровня, то эта компания интересна для покупки в портфель.

Очень важно, чтобы следующий дивиденд был выше, чем текущий.

Как правило, по интересным мне компаниям я заполняю таблички в экселе, где я делаю свои расчёты.

Пример.

( Читать дальше )

Моя стратегия инвестиций. Грааль, которого мало, кто придерживается.

- 22 апреля 2023, 19:22

- |

Стратегия максимально простая, но придерживаться ее сможет не каждый, но об этом позже. Сначала суть стратегии.

Она заключается в ежемесячной покупке российских акций минимум на 10 тыс. руб. в последний рабочий день каждого месяца. Однако при падении рынка сумма покупки увеличивается пропорционально падению. Объясню на примере картинки ниже.

На нем представлен свечной график индекса МосБиржи с 2016 по 2019 год, где каждая свеча – 1 месяц. Данный индекс – основной индикатор, по которому я сужу о динамике рынка.

Допустим, я начал инвестировать в конце 2017 г. на пике роста индекса МосБиржи (пессимистичный сценарий) и купил акций на 10 тыс. руб. (указано стрелкой). В следующем месяце я бы купил также на 10 тыс. руб. На 3 месяц я бы купил акций уже на 20 тыс. руб., т.к. индекс упал бы более чем на 5% от первоначального уровня. На 4 месяц сумма покупки составила бы уже 30 тыс. руб., т.к. индекс снижался бы уже более чем на 10% от первоначального уровня (даты начала инвестиций). Только на 9 месяц инвестиции снова составили бы 20 тыс. руб. (диапазон падения индекса 5-10%). А на 14 месяц – 10 тыс. руб. (диапазон 0-5%) и далее также по 10 тыс. руб. до новой коррекции рынка.

( Читать дальше )

Инструменты трейдера. Зависимость между сделками. Z-счёт.

- 15 апреля 2023, 10:51

- |

Одним из первых параметров, которые мы проверяем при оценке новой стратегии – это проверка зависимости между сделками используя методику Z-счета. Данная оценка дает нам понять, что ждать от нашей системы в плане чередования прибыльных и убыточных сделок, что в свою очередь влияет на выбор системы управления капиталом при входе в сделку.

Рассмотрим 2 типа случайного процесса:

Независимые испытания (Отбор с замещением) – это последовательность результатов, где вероятность постоянна от одного события к другому. Бросок монеты является примером такого процесса. Каждый бросок имеет вероятность 50/50 независимо от результата предыдущего броска и равна 50%.

Зависимые испытания (отбор без замещения) – это когда результат предыдущих событий влияет на вероятность, и значение вероятности непостоянно от одного события к другому. Примером такой зависимости является карточная игра 21 (очко).

Если перейти к трейдингу, необходимо убедится в том, что каждая следующая сделка не зависит, от результатов предыдущей сделки. Это важно, потому что последующие тесты оптимизации и управление капиталом подразумевают, что мы имеем дело с независимыми результатами.

( Читать дальше )

ТС-100500. Основные ошибки при использовании

- 09 апреля 2023, 19:31

- |

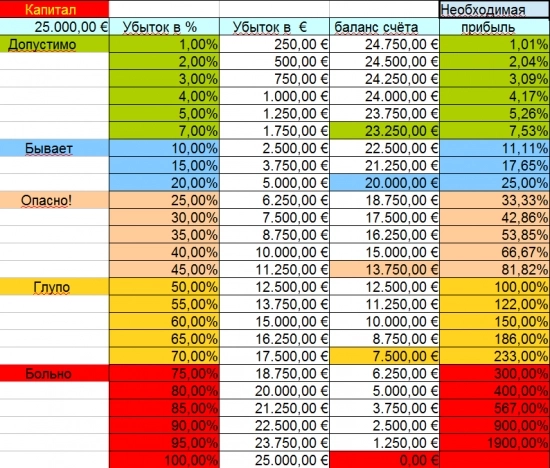

1. Превышение разумных норм риска — это главное по степени возможного вреда. Восстанавливать большие потери из-за асимметрии риска сложнее, чем терять (см. рисунок, спасибо Московский Лоссбой).

2. Вход сразу всем объемом. Лучше дробить сделку на 2-3 части, пополняя по мере подтверждения торгового сценария движения рынка.

3. Вход в попытке догнать уходящий рынок на резком импульсе, что влечет за собой сделку с бОльшим риском и не по лучшим ценам. Лучше подождать отката, он обязательно будет. А может быть будет и разворот, что приведет при таком входе к существенным убыткам.

4. Стремление сыграть на опережение, когда тенденция еще не сформировалась. Лучше пропустить сделку, чем войти в рынок без веских причин, к которым жадность не относится.

P.S. Разумеется, в каждом конкретном случае вы можете совершить перечисленные действия и получить прибыль. Но в долгосрочной перспективе последствия скорее всего будут негативными.

P.S.1. Пункты 1-4 справедливы для любой торговой стратегии.

Распадская (RASP). Отчет за 2022г. Текущая ситуация.

- 09 апреля 2023, 09:51

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 16.03.23 вышел отчёт за 2022 г. компании Распадская (RASP). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ПАО «Распадская» — лидер российского рынка и один из крупных международных экспортеров коксующегося угля.

( Читать дальше )

Лучшие бумаги недели. Выпуск 609 – обновления для пятницы

- 07 апреля 2023, 09:58

- |

Лучшие бумаги недели. Выпуск 609 – обновления для пятницы

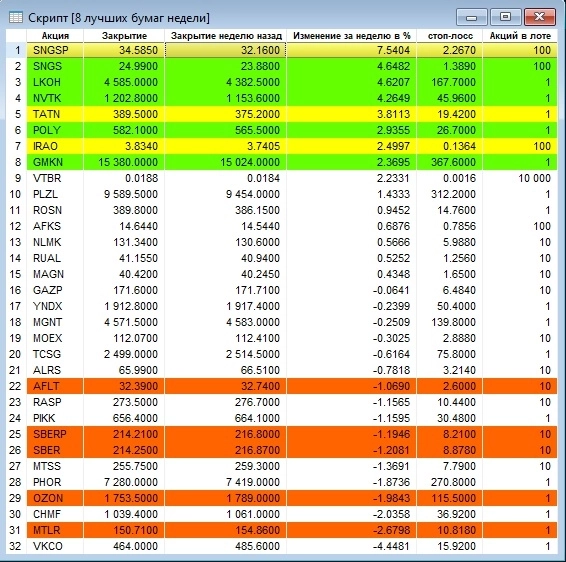

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 30.03.2023 по 06.04.2023. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 07.04.2023.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

( Читать дальше )

Инвестиции за счёт кредитных карт. Карты с бесплатным переводом/снятием денег.

- 03 апреля 2023, 14:18

- |

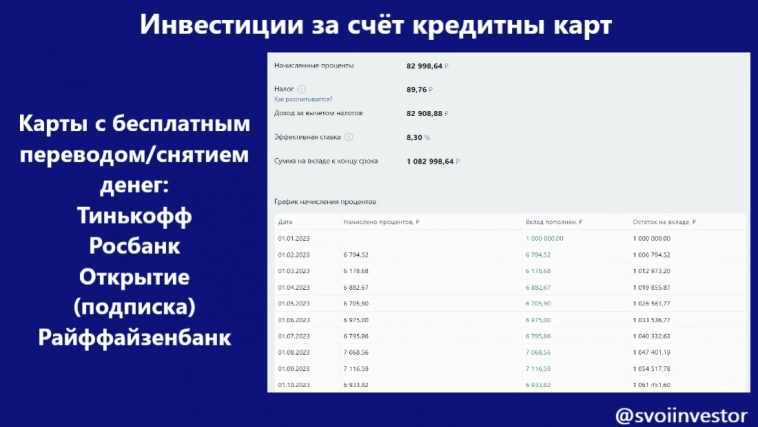

Стратегия

Смысл в том, что у некоторых банков можно снимать/переводить кредитные деньги с карт бесплатно (учитывайте, что есть лимиты) или за подписку в месяц, так вот эти деньги можно заставить работать на себя.

У каждой карты разный грейс-период (беспроцентный период по кредитной карте) от 55 до 180 дней, в этот промежуток времени можно эти деньги складировать на накопительных счетах или вкладах. Проценты оставляете себе, а тело возвращаете на карты, после этого опять прокручиваете схему. После проценты можно также оставить на счетах или пристроить, например, в облигации.

Риски? Необходимо вести учёт карт, потому что если просрочите платёж, то банк отыграется на вас с лихвой (у меня стоят напоминалки и есть таблица, которую я заполняю раз в месяц).

( Читать дальше )

Новое - хорошо забытое старое (об индексе Мосбиржи за 20 лет)

- 31 марта 2023, 11:18

- |

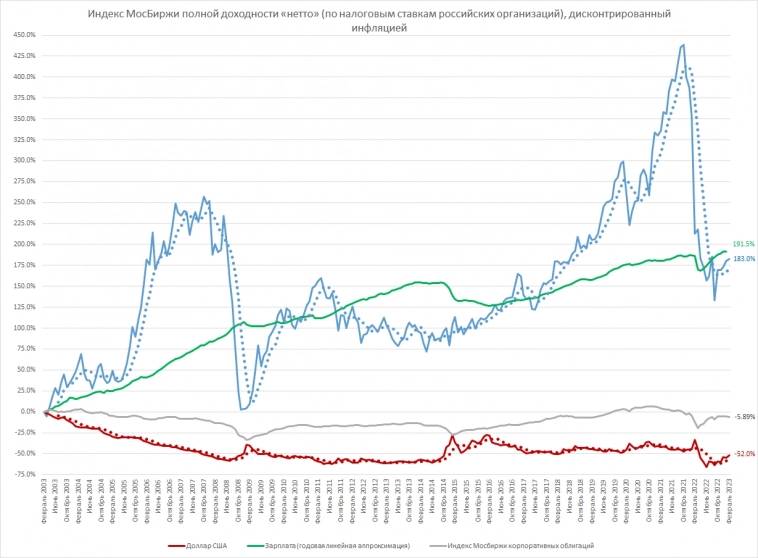

Много раз тут писал, что доходы надо оценивать в валюте расходов с дисконтированием на инфляцию, т. е. в реальных деньгах, а не в номинальных. А как выглядит реальная доходность нескольких показателей российских рынков за последние 20 лет с февраля 2003-го. Вот как

Сразу скажу, что период ровно в 20 лет получился совершенно случайно: данные по индексу МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) на сайте Мосбиржи начинаются в феврале 2003-го.

Предвижу возражения о дисконтировании официальной инфляцией. Не согласен, что она не отражает реальность. Смотрите сами. Индекс официальной инфляции за эти 20 лет составил 493.70%, т. е. цены выросли почти в 5 раз. Я не поленился и нашел в интернете некоторые цены 2003 года. И что получилось?

Ближе всего к официальной инфляции выросли цены на бензин – в 5,1 раза. Меньше инфляции выросли цены на мясо птицы и свинину – в 4,1 и 4,3 раза, соответственно. Больше инфляции выросли цены на одноразовые поездки в московском метро – с 10 до 62 рублей.

( Читать дальше )

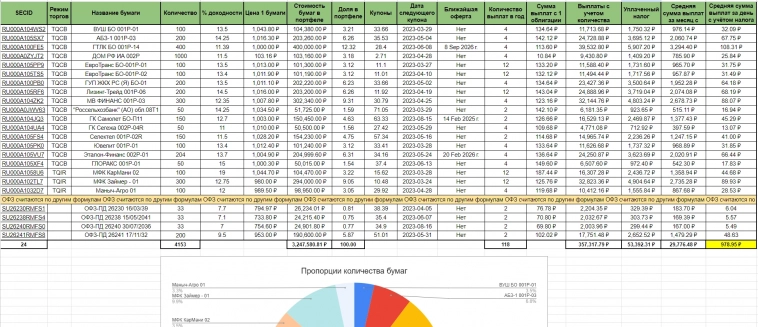

Гугл таблица с автоматическим расчётом показателей облигационного портфеля

- 23 марта 2023, 19:24

- |

Теперь всё это исправлено

Вводите SECID и количество облигаций в портфеле, а остальное считается за вас по данным с Московской биржи.

Поля, которые заполняются автоматически:

👉 режим торгов бумаги;

👉 название бумаги;

👉 процент купонной доходности;

👉 цена бумаги;

👉 стоимость бумаг в портфеле;

👉 доля бумаг в портфеле;

👉 размер купона;

👉 дата следующего купона;

👉 количество выплат за год;

👉 сумма выплат с 1 облигации за год;

👉 размер выплаты с учетом количества бумаг;

👉 сумма налога;

👉 средний размер купонного дохода за месяц;

👉 средний размер купонного дохода за день.

Теперь таблица работает у всех, но есть пара нюансов: Таблица может долго грузиться 😅

Таблицу в формате excel и гугл таблицу вы найдете в телеграм-канале: t.me/filippovich_money

Буду рад вашей подписке и комментариям 🙌

$RU000A105RF6 $RU000A105XF4 $RU000A103QJ5 $RU000A1058U6 $RU000A1032D7 $RU000A104WS2 $RU000A105SX7 $RU000A105PP9 $RU000A105TS5 $RU000A105VU7 $SU26241RMFS8 $SU26238RMFS4 $SU26240RMFS0

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал