Избранное трейдера SMA

Цикличность рынков, состояние на сейчас.

- 23 июля 2016, 22:49

- |

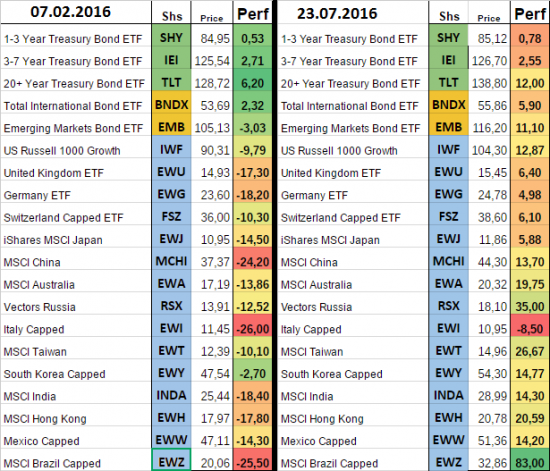

Каждый актив представлен через ETF, доходность берется за 6 мес.

1. Долговые рынки.

EMB — BNDX

Было -3 — 2,3 = -5,3

Стало 11,1 — 5,9 = +5,2

Исторически доходность индекса бондов развитых стран выше развивающихся (при расчета в твердой валюте).

2. Долевые рынки.

(MCHI+EWA+RSX+EWZ)/4 — (IWF+EWU+EWG+EWJ)/4

Было (-24,2-13,8-12,5-25,5)/4 — (-9,8-17,3-18,2-14,5)/4 = -34

Стало (13,7+19,7+35+83)/4 — (12,9+6,4+5+5,9)/4 = +30,3

Исторически доходность индекса акций развитых стран выше развивающихся (при расчета в твердой валюте).

Учитывая цикличность движения рынков, сейчас явно пришло время уходить из рисковых активов как на долговом так и долевом рынке. Особо агрессивные могут продать (MCHI+EWA+RSX+EWZ) против (IWF+EWU+EWG+EWJ).

- комментировать

- 29 | ★11

- Комментарии ( 6 )

Нефть. Ничего личного. Просто графики.

- 23 июля 2016, 22:20

- |

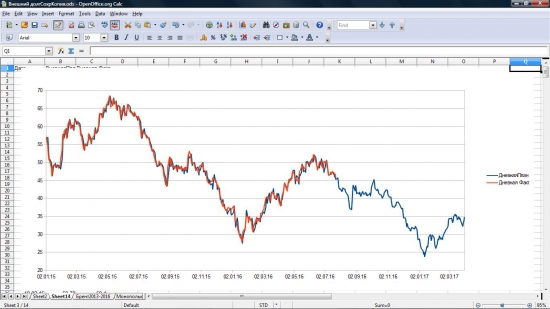

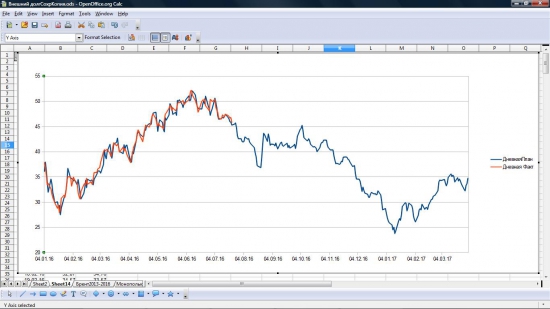

01/01/2015-31/03/2017

01/01/2016-31/03/2017

( Читать дальше )

Калькулятор трейдера. Новый релиз.

- 23 июля 2016, 15:56

- |

Да не быстро дело делается...

Выпустил новую версию калькулятора.

Бесплатная версия с рекламой.

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplaytrial

Платная версия

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplay

Помимо исправления опечаток, в версию вошли доработки движка расчета опционов и исправления функционала по получению параметров акций (в связи с обновлением сайта мосбиржи, откуда мое приложение все данные и берет) .

Некоторые пояснения по работе с опционами.

Если фьючерс — это пари на изменение стоимости базового актива, то опцион, фактически, это страховой полис от движения актива далее, чем страйк опциона.

Поэтому, у опционов есь параметр IV — подразумеваемая волантильность. Он характеризует ожидание рынка, насколько далеко может улететь базовый актив до даты экспирации опциона.

График поведения IV во времени в разных инструментах можно найти на option.ru

Большую часть времени цена опциона держится в таких пределах, что сумма теоретических цен кол и пут опциона равноудаленных от текущей цены, больше, чем ожидаемый ход актива.

( Читать дальше )

Богатеем медленно (Часть 3, и последняя)

- 23 июля 2016, 11:38

- |

Продолжение. Начало здесь.

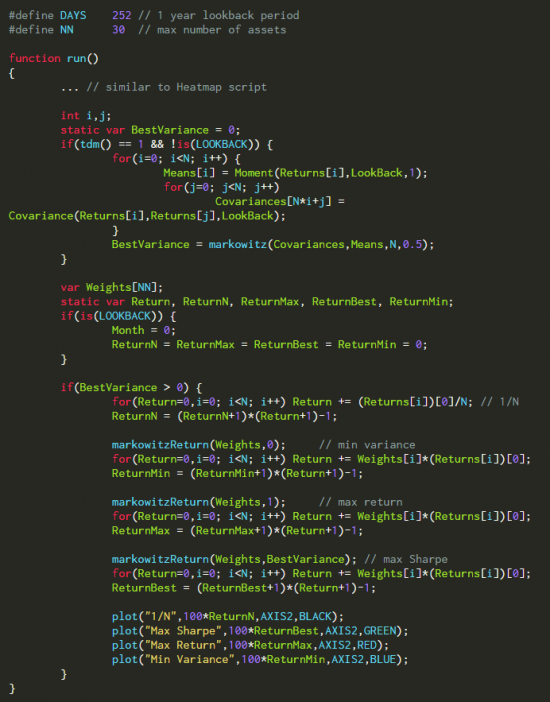

Эксперименты

Но как же изменится среднее отклонение оптимизированного портфеля за пределами выборочного контроля, по сравнению с с 1/N? Ниже приведен скрипт для проведения экспериментов с различными структурами портфеля, периодами возврата, ограничениями значений и отклонениями:

( Читать дальше )

Анализ журнала: процент тильтовых сделок и причины тильта

- 22 июля 2016, 20:15

- |

Проанализировал сегодня свой торговый журнал на вопрос того, сколько тильтовых сделок я совершил, по каким причинам и какой был от них убыток.

Также решил поделиться несколькими полезными функциями Excel и Google SpreadSheets, которые я использовал и не пришлось использовать программирование на VBA. До этого я не знал об этих функциях, хотя всю жизнь пользовался Excel.

Под тильтом я подразумеваю любые действия в рамках сделки не по системе: открытие или закрытие. А не последовательность несистемных сделок.

Веду свой журнал в Google SpreadSheets.

Результаты анализа журнала

Всего за этот год я совершил 721 сделку. Из них:

261 сделка руками (36.2%)

460 сделок роботами (63.8%)

Из всех сделок руками:

81 сделка тильтовая (31% от сделок руками или 11.2% от всех сделок)

180 сделок по системе (69%)

Также я посчитал, сколько убытка или прибыли мне принесли тильтовые и системные сделки. Оказалось, что всего 11.2% сделок принесли очень приличный для меня убыток — 170 тыс руб. в сумме. Эх..., этого хватило бы на отдых на Мальдивах.

( Читать дальше )

Что лучше - давать прибыли течь или все сделки торговать в плюс?

- 22 июля 2016, 17:23

- |

Каждый, кто задается вопросом «как он это делает, черт его побери? не должен попадать в ловушку мнимой привлекательности подобной торговли, т.к. такой подход предполагает пересиживание в убыточной позиции. Вы же не думаете, что Хомяк встает в позицию, которая сразу начинает приносить бумажную прибыль и наращивает эту прибыль?

Так что его посты я воспринимаю с юмором, и как рекламу своего псевдочудометода с тем, чтобы охмурять учить своих учеников в Ленинке. Чтобы не быть голословным обвинителем, я предложу нечто конкретное, а именно — формулу расчета эффективности торговли, которая поможет вам рассчитать эффективность сделки. Вот она:

( Читать дальше )

Какой протокол быстрее?

- 22 июля 2016, 00:47

- |

FIX_CURR USD

Plaza2 Si и TWIME Si

TWIME: GAZ, LUK, VTB...

Plaza2 RTS

SPB_BINARY

Графики можно увидеть на сайте и поиграть с ними.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал