SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. StVitaliy

Цикличность рынков, состояние на сейчас.

- 23 июля 2016, 22:49

- |

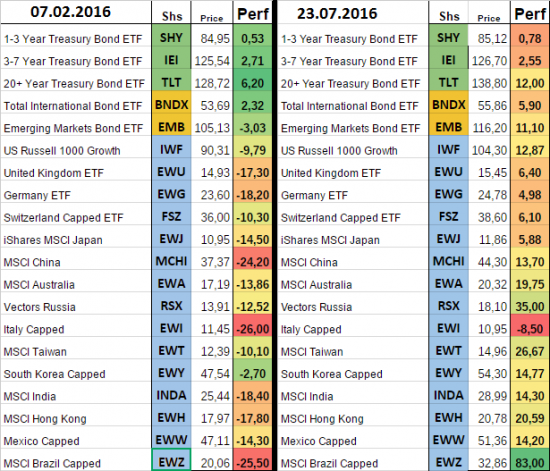

Проведем простой межрыночный анализ, что бы иметь общее представление на текущий момент.

Каждый актив представлен через ETF, доходность берется за 6 мес.

1. Долговые рынки.

EMB — BNDX

Было -3 — 2,3 = -5,3

Стало 11,1 — 5,9 = +5,2

Исторически доходность индекса бондов развитых стран выше развивающихся (при расчета в твердой валюте).

2. Долевые рынки.

(MCHI+EWA+RSX+EWZ)/4 — (IWF+EWU+EWG+EWJ)/4

Было (-24,2-13,8-12,5-25,5)/4 — (-9,8-17,3-18,2-14,5)/4 = -34

Стало (13,7+19,7+35+83)/4 — (12,9+6,4+5+5,9)/4 = +30,3

Исторически доходность индекса акций развитых стран выше развивающихся (при расчета в твердой валюте).

Учитывая цикличность движения рынков, сейчас явно пришло время уходить из рисковых активов как на долговом так и долевом рынке. Особо агрессивные могут продать (MCHI+EWA+RSX+EWZ) против (IWF+EWU+EWG+EWJ).

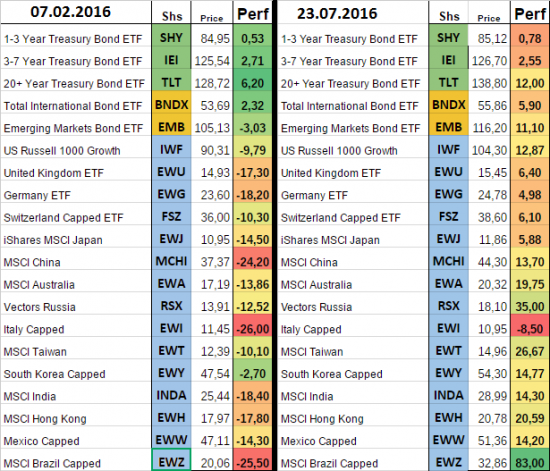

Каждый актив представлен через ETF, доходность берется за 6 мес.

1. Долговые рынки.

EMB — BNDX

Было -3 — 2,3 = -5,3

Стало 11,1 — 5,9 = +5,2

Исторически доходность индекса бондов развитых стран выше развивающихся (при расчета в твердой валюте).

2. Долевые рынки.

(MCHI+EWA+RSX+EWZ)/4 — (IWF+EWU+EWG+EWJ)/4

Было (-24,2-13,8-12,5-25,5)/4 — (-9,8-17,3-18,2-14,5)/4 = -34

Стало (13,7+19,7+35+83)/4 — (12,9+6,4+5+5,9)/4 = +30,3

Исторически доходность индекса акций развитых стран выше развивающихся (при расчета в твердой валюте).

Учитывая цикличность движения рынков, сейчас явно пришло время уходить из рисковых активов как на долговом так и долевом рынке. Особо агрессивные могут продать (MCHI+EWA+RSX+EWZ) против (IWF+EWU+EWG+EWJ).

29 |

Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на...

17:22

Модуль обновления OsEngine: как обновить терминал в автоматическом режиме

Функция автоматического обновления программы OsEngine предназначена в первую очередь для пользователей, которые хранят своих роботов в папке...

18:31

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в...

09:15

теги блога St.Vitaliy

- Asset Allocation

- etf

- Kvadrat Black

- RTS

- бизнес

- биржа

- Брокер

- ВВП РФ

- выборы

- газ

- Газпром

- глобал макро

- Грааль

- идеи

- инвестиции

- Индексы

- кредит

- кризис

- макро

- манипуляции

- межрыночный анализ

- ММВБ

- Наши

- Нефть

- опционы

- оффтоп

- портфель

- пузыри

- Россия

- РТС

- русские

- РФ

- рынки

- сигнал

- Слив

- смартлаб

- спекуляции

- сша

- Украина

- Философия торговли

- Хамство на Смартлабе

- экономика

иди против толпы скупай развивающиеся рынки. как только развитые рынки исчерпают возможности для роста начнут рости развивающиеся. Если развитые рынки ростут значит не за горами и рост развивающихся ;)

Потому ЕМ можно покупать спекулятивно, а сейчас они очень дороги.

Почему-то, когда говорят о цикличности, интуитивно вспоминают о смене дня и ночи на экваторе. Но там и дождь идет циклично, но не поровну с ясной погодой.

Так вот рост риск активов второго эшелона (акции развивающихся стран), это тот самый дождь — резкий, активный, но краткосрочный.

Для того, что бы вернутся к норме не обязательно РТС 600, достаточно СП500 — 2600, а РТС всего 850.

А по трежерям, если сравнивать с Европой и Японией там TLT еще расти и расти.