Избранное трейдера RuslanCME

Опционы для Гениев (направленная торговля)

- 21 марта 2018, 13:24

- |

Я обещал рассказать про направленную торговлю опционами и всякими активами. Граалей я не открою. Потому что это все старое, а хорошо забытое старое… Более того, эту лабуду преподают во всех специализированных вузах, а как вы понимаете ни чего хорошего из этого не выходит. Ну какой из Набиулиной или Грефа трейдер. Или что за управляющая компания Финам? А чему учили Баффета, вообще смех и слезы с кровью. Но за неимением лучшего выбирать не приходится. Немного пред истории.

К сожалению, из всех людей, которые писали про биржу, заслуженное признание получили не многие. И этими людьми оказались, не Бил Вильямс с его аллигатором, не Вайкофф с его объемами и даже не ваш покорный слуга. Нобелевскую премию получали другие. Одним из таких чудиков был некто Марковиц со своей портфельной наукой. Я не стану рассказывать про все его изыскания это можно найти в Гугле. Отмечу только одно, в своих расчетах он использовал волатильность. В нашем случае мы отбросим его портфели и остановимся на этом. Есть простая стратегия. Ее смысл заключается в следующем. Раз волатильность является показателем риска, то нам нужен актив с наименьшим таким показателем. Тут я хочу пояснить. Может быть, со мной кто то и не согласится, но истина такова. Ни вам, ни вашему инвестору, ни любому здравомыслящему человеку, большая волатильность (риск) не нужна. Если вы вложили миллион, вам не столько важно, сколько вы заработаете, вам важно, сколько не потерять. И стратегия, которая дает 100%, но при этом имеет просадку в 120% интересно только фокусникам, которые покажут вам растущую часть, но закроют секретную, где деньги и теряются. Вот эта просадка и есть риск и измерить мы можем ее волатильностью. Так вот. Нам надо покупать, когда волатильность падает и продавать, когда волатильность растет. Не сложно, правда? Не буду обещать, что это работает на всех активах и в любых случаях, но для этого есть объективные предпосылки. А именно. Прежде чем, что то купить, люди думают, торгуются, анализируют. На это надо время. А волатильность входит и получается через это время. Когда люди чувствуют опасность, то думалка работает по другому. И не важно, один это человек или совет управляющих. Это психологический момент. Тут уже много раз говорили про пустые стаканы. И это технический момент. Именно отсутствие ликвидности порождает неопределенность, а значит риски, а значит рост волатильности. Тут тоже все понятно. Когда же все приходит в относительную норму и люди или не знаю кто, начинают успокаиваться, начинают и снижаться риски от их непреднамеренных, но непредсказуемых поступков и рынок начинает успокаиваться. Это похоже на струну. Удар, максимальный звук и затухающие колебания. Как видим природа везде одинаковая.

( Читать дальше )

- комментировать

- 6.5К | ★27

- Комментарии ( 23 )

Шестнадцать советов от легендарного инвестора Уолтера Шлосса

- 21 марта 2018, 10:37

- |

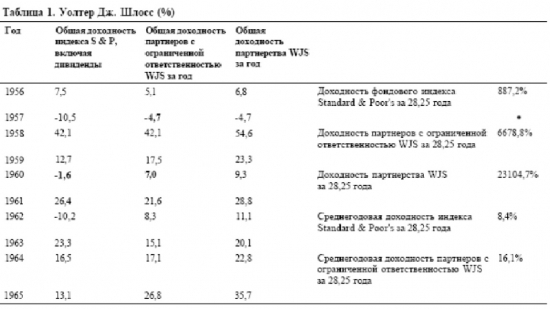

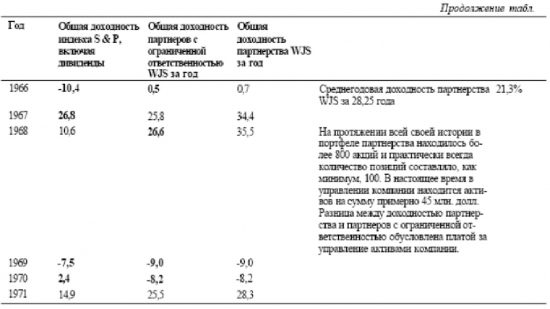

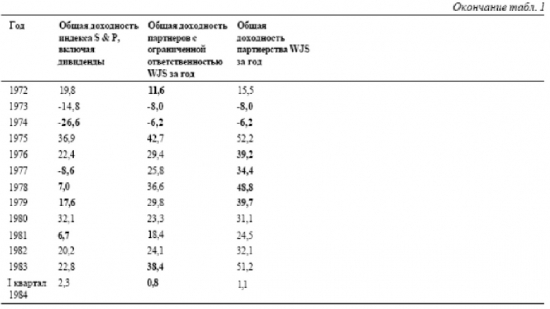

Вот что было написано об Уолтере в книге Supermoney (1972 год): «У него не было связей или доступа к полезной информации. Фактически никто на Уолл-стрит не знает его, и он не выдает никакие идеи. Он ищет цифры в сборниках и выписывает годовые отчеты, и это все. Все это похоже на простого частного инвестора. Тем интереснее советы от легендарного инвестора.

Факторы, необходимые, чтобы делать деньги на фондовом рынке от Уолтера Шлосса.

1. Цена по отношению к стоимости является наиболее важным фактором.

2. Попробуйте установить стоимость компании. Помните, что акция представляет собой часть бизнеса и это не просто цена бумаги.

3. Используйте балансовую стоимость в качестве отправной точки, чтобы попытаться установить стоимость бизнеса. Убедитесь, что долг не равен 100% от собственного капитала.

4. Имейте терпение. Акции не вырастут сразу.

5. Не покупайте используя чьи либо советы. Не продавайте на плохих новостях.

6. Не бойтесь быть уверенным в своей правоте. Вы конечно не сможете быть 100% правы. Ищите слабости в своем мышлении. Покупайте в период понижения курсов и продавайте при повышении.

7. Имейте мужество придерживаться своих убеждений если вы уже приняли решение.

8. Имейте инвестиционную философию и следуйте ей. Это то, что привело меня к успеху.

9. Не продавайте в спешке. Если акция достигла цены которую вы считаете справедливой вы можете продать но часто акция продолжает двигаться выше.Перед продажей попытайтесь еще раз переоценить акцию, посмотрите где рынок начинает продажи относительно балансовой стоимости. Оцените уровень фондового рынка. Посмотрите высоки или низки коэффициенты P/E. Насколько фондовый рынок высок?

Насколько люди оптимистичны в своих оценках.

10. Покупать акции я считаю полезным около их минимума за несколько последних лет. Если акция была на пиках по 125 а потом снизилась до 60 то вы можете посчитать это хорошей ценой. Но если за три последних года минимальная цена была 20, то вы поймете что у компании возможны какие-либо проблемы.

11. Пытайтесь купить активы а не прибыль с дисконтом. Прибыль может резко измениться в течении короткого времени. С активами такого обычно не происходит. Если ориентироваться на прибыль то нужно будет знать о компании гораздно больше.

12. Прислушивайтесь к предложениям людей которых вы уважаете. Но это не значит следовать им. Помните что деньги важнее сохранить чем преувеличить. Если вы потеряете деньги то очень сложно будет вернуть их обратно.

13. Старайтесь не позволять эмоциям влиять на ваше мнение. Страх и жадность вероятно худшие эмоции при покупке и продаже акций.

14. Запомните простое правило. Если вы делаете 12% в год и реинвестируете деньги, то вы удвоите свой капитал за 6 лет. Запомните правило 72. Делите 72 на вашу средную доходность и вы получите количество лет до удвоения капитала.

15. Предпочитайте акции облигациям. Облигации ограничивают вашу доходность, а инфляция снижает покупательную способность.

16. Будьте осторожны с левереджем. Он может обернуться против вас.

PS: этим постом я открываю большую серию публикаций под общим названием «Инвестиционные чек-листы». Поэтому чтобы ничего не пропустить подписывайтесь на анонсы новых постов. Всем подписавшимся в подарок мое руководство "Инвестиционная стратегия для российского рынка".

Про количество "бедных".

- 21 марта 2018, 05:42

- |

Я чистый «средний класс».

Круг общения — средний и ниже.

Возникла у меня проблема.

Сестру положили в больницу, а у меня в кошельке 00-00.

Снимать оборотные с торгового счета — нонсенс.

Снимать со счетов инвесторов никак, есть сроки подсчета результатов.

В итоге из самых близких в долг «до лучших времён» получил 1к + 2к ..

Остальные типа в НГ 2018 потратились (на момент 12 марта)… и сами в ипотеках долгах и прочее, что аж 500 рублей нет.

Самое удивительное, что теже 1к + 2к до лучших времён взял у совсем старых знакомых, с которыми учился 1994-1999 ....\ Абсольютно без сроков… сколько смогли… БЕЗ ОТМАЗОК!

Так что не надо гнать пор развитие и прочее!

«500 руб не деньги» при походе в магазин… это не моя фраза...

500 руб не помочь, а даже ОДОЛЖИТЬ — крупная сумма.

Мотайте на ус.

Это я дополнительно к посту о снижении количества «бедных» в РФ.

smart-lab.ru/blog/news/459392.php

Тех, у кого спрашивал лично — примерно 45 человек… среднедушевой доход более 25к на человека!

Почему обвал на фондовых рынках США уже близок?

- 20 марта 2018, 23:10

- |

Американские фондовые рынки приближаются к точке разворота – об этом сигнализирует рынок госдолга США.

Рынок облигаций имеет гораздо большее влияние на экономику, нежели рынок акций, особенно в Соединенных Штатах. Зачастую он заранее предвещает разворот фондовых индексов, а их падение или рост приводит к спаду/восстановлению ВВП страны, так как больше половины своих сбережений американцы хранят именно в долевых ценных бумагах.

В нормально циркулирующей экономике стоимость “коротких” заемных средств дешевле, нежели “длинных”. Однако когда дела ухудшаются происходит выравнивание доходности по краткосрочным и долгосрочным облигациям.

В то же самое время существует своего рода закономерность (конечно, с исключениями) – в периоды роста фондовых рынков спред между “длинными” и “короткими” облигациями падает и наоборот. Так было в периоды с 2002 по 2007 гг., с 2008 по 2009 гг., с 2011 г. по нынешнее время.

( Читать дальше )

Кто не понял, тот поймёт или зачем Володька сбрил усы.

- 20 марта 2018, 10:41

- |

---------------------

Россия списала беднейшим странам Африки $20 млрд долгов.

---------------------

ЦБ напечает 1 трлн рублей на спасение «Траста» и Рост-банка

--------------------

Рост промпроизводства в РФ в феврале замедлился до 1,5%

--------------------

Венесуэла погасила $1,5 млрд долга перед «Роснефтью»

--------------------

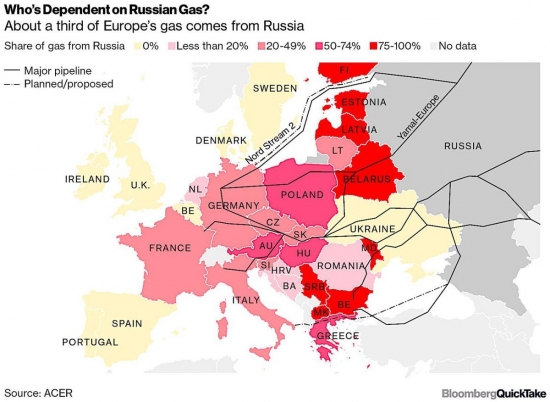

Зависимость европейских стран от российского газа — Bloomberg

Госдолг США впервые превысил $21 трлн

--------------------

45% импортного угля Великобритания получила в прошлом году из России

--------------------

Убыток «Росгосстраха» по РСБУ вырос до 55,6 млрд руб. в 2017 году

--------------------

FIFA заработала в 2017 году на $300 млн больше запланированного

--------------------

Международное энергетической агентство ожидает увеличения дефицита нефти на рынке до конца года из-за падения добычи в Венесуэле и более быстрого прироста спроса (+1,5млн барр/сутки по итогам 2018г

( Читать дальше )

Как обманывает биржа. Скандальная экспирация канадского доллара.

- 19 марта 2018, 19:24

- |

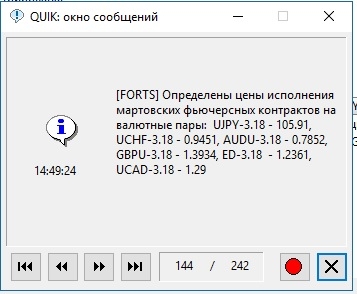

Последним идет наш герой UCAH8 с красивой цифрой 1.29. Все ведут себя тихо как положено благополучно усопшим фьючерсам. Но после 18 ч начинается адская активность во фьючерсе UCAH8. Растет на полпроцента на огромных объемах, экспирируется на уровне 1.2968.

Как такое возможно? Звоню брокеру, отвечают — от биржи было корректирующее сообщение в 18 22. Обращайтесь в тех поддержку биржи. Обращаюсь, получаю эпичный ответ:

«В 14 часа не вся информация была доступна для финального расчёта цены в связи с чем предварительный расчёт в 14:00 был проведён на базе имеющейся информации, расчёт к моменту экспирации был поведением по корректной цене, которая составила 1.2968. В торговую систему в 18:21 было направлено сообщение с корректной ценой исполнения.

Приносим наши извинения за доставленные неудобства.»

Что характерно, никаких намеков, что цена неокончательная, в первом сообщении нет!

( Читать дальше )

НЕРЕЗЫ выходят

- 15 марта 2018, 16:36

- |

Судя по всему, нерезы в кои-то веке испугались и начали выходить из РФ. Во-первых, это видно по тому как 2 дня сливают Сбер. Вчера пробили ключевой уровень 270 руб за одну акцию (писал вчера в телеграмме https://t.me/MarketDumki/218). Во-вторых, продают российские ОФЗ. Именно в ОФЗ и Сбер больше всего заходили иностранцы последние 2 года. И выход нерезов уже начал сказываться на курсе рубля. Если процесс выхода из российских активов продолжится, то доллар легко может улететь выше 60 руб. Давление на РФ нарастает. Информационный фон вокруг РФ будет ухудшаться, ведь на носу ЧМ по футболу. И это событие будут всячески отравлять разным негативом в зарубежных СМИ.

Ждем падения через неделю!

- 14 марта 2018, 09:10

- |

Акции переживают довольно стремительную коррекцию, отскакивают вверх, затем устремляются к новым минимумам, после чего случается настоящий крах. Период времени от максимума, достигнутого при отскоке, до нового минимума — семь дней.

Крах 1929 года. S&P 500 достиг максимума на отметке 31,86 пунктов 16 сентября 1929 года. В течение следующих 14 дней индекс пережил коррекцию в размере 10,08%. Затем, в течение следующих четырех дней, акции отскочили вверх на 7.54%. Затем последовал семидневный промежуток, когда акции дрейфовали вниз, а затем 18 октября 1929 года был обновлен минимум, после чего начался настоящий крах. Обвал рынка, длившийся 22 дня, с 8 октября 1929 года по 13 ноября 1929 года, составил 42,68%.

Крах 1987 года. Акции достигли максимума 25 августа 1987 года, а затем стартовало их снижение на 7,79%, которое длилось 18 дней. В течение следующих 10 дней акции выросли на 5,65%, достигнув максимума коррекции 5 октября 1987 года. В течение следующих семи дней рынок оказался на новых низах, после чего начался крах. За четыре дня акции потеряли 28,51%, при этом дно было достигнуто 19 октября 1987 года.

( Читать дальше )

Мы их сделали! ))

- 13 марта 2018, 19:55

- |

Уважаемые друзья и коллеги!

Позвольте поздравить Вас с историческим достижением (на полном серьёзе, без стёба и преувеличений)!

Впервые в истории годовая инфляция в России оказалась ниже, чем в США. Опубликованные сегодня данные по Штатам t.me/russianmacro/1314, зафиксировали годовой рост потребительских цен в США по состоянию на конец февраля на уровне 2.21%. Официальное значение инфляции в РФ на конец февраля составляло 2.2%. Но коллеги мне подсказали, что точная цифра составляла 2.18%.

У нас это значение инфляции считается очень низким (на 1.8 процентных пункта ниже таргета ЦБ) и связано, в основном, с обвалившимися доходами населения (а также с низкими ценами на продовольствие в мире и укрепившимся рублём). У них же, наоборот, считается достаточно высоким и связано с ускоряющимся ростом экономики, повышением зарплат и цен на энергоносители. Но это всё не важно! Главное, что мы их сделали!))

Какие практические выводы из вышесказанного? наблюдаемая инфляционная картина увеличивает привлекательность рубля и рублёвых активов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал