Избранное трейдера RudAveR

Карательная экономика США в 2017. Цифры!

- 16 января 2018, 09:51

- |

- В начале 1970х 70% мужчин (20-39) были женаты. Сейчас? 35%.

- Накопления только 25% амеров превышают $10,000.

- 44% амеров не могут найти $400 для неожиданных расходов.

- Активы всего 3 амеров превышают размер активов 50% населения.

- $137,000 — средний долг амер семьи.

- В 1960 здравоохранение одного человека стоило $146 в год. Сейчас? $9,990 (это во много раз превышает уровень офиц инфляции).

- Более 70,000 заводов исчезло с 2001. 6,985 retail площадок (от 1 до кучи магазинов и целых торговых центров) были закрыты (учитывая открытие новых) в 2017, что в 2.3 раза выше, чем в 2016.

- Ситуацию в retail секторе спецы уже давно называют Апокалипсисом. Toys R US сеть (амер Детский Мир и амер икона) объявила себя банкротом, уже закрыла 200 (21% от общего числа) своих магазинов и планирует закрыть ещё больше. Коллапс спроса на детские игрушки в гипер потребительской культуре = туши свет.

- 59.5% всех (то есть включая тех, у кого есть высшее образование)18-25 живут со своими родственниками, что в Штатах считается личной Катастрофой.

- Продолжительность жизни падает в Штатах уже 2 года из-за её коллапса именно среди белых. Рождаемость белых тоже падает.

- Около 50% амеров поддерживают нанесение превентивного ядерного удара по Северной Корее, хотя большинство из них не могут найти её на карте.

- Само собой, астрономический рост акций в Штатах в таком контексте = Пузырь.

- Коллапс прома и спроса = коллапс реальной экономики.

- 1991 стал началом Катастрофы не только для России, но и для всего мира, включая Штаты. Холодная Война 1.0 была Золотым Веком для России, Штатов и всего мира. «Совок был Злом!». Тех, кто до сих пор так думает, ждёт возрождённая советская карательная психиатрия.

- комментировать

- ★7

- Комментарии ( 42 )

Честно о трейдинге или рыночные циклы. Свинг трейдинг.

- 15 января 2018, 22:49

- |

Я всегда вас рад видеть)))

Сегодня поговорим о рыночных циклах и как на них можно заработать!

Рыночный цикл.

У рыночного цикла есть много определений, я попробую сформулировать своё определение с учётом знаний о рынке и торгового опыта.

Рыночный цикл — это волнообразное движение цены от локального минимума (Максимума) до следующего неопределённого максимума (Минимума) в будущем, т.е. промежуток времени между двумя мин. и мак. значениями индекса, показывающий эффективность\слабость фондового рынка в целом.

В долгосрочной перспективе цена движется под воздействием исключительно мощных фундаментальных факторов, формируя тем самым рыночные циклы.

Основные фундаментальные факторы, на примере российского фондового индекса МосБиржи:

- Политический «Вес» страны на мировой арене

- Стоимость барреля нефти

- Привлекательность вложения в наш фондовый рынок иностранными фондами и частными крупными инвесторами, так называемый инвестиционный климат

- Прогноз и рейтинг от ведущих мировых рейтинговых агентств в отношении как самой страны в целом, так и для отдельных крупных корпораций. Наиболее влиятельные международные рейтинговые агентства: Moody’s Investors Service (Moody’s), Fitch Ratings и Standard & Poor’s (S&P). Например: Fitch подтвердило рейтинги Сбербанка (РДЭ в иностранной и национальной валюте BBB-). Это означает, что в долгосрочной перспективе уровень выполнения своих обязательств находится на уровне ниже среднего, так как на Сбербанк РФ наложены санкции, впрочем как и на другие наши огромные компании. Вместе с тем, прогноз рейтинга изменен со «стабильного» на «позитивный», сообщалось в пресс-релизе агентства от 28 сентября 2017г. BBB- -это низшая ступень инвестиционного уровня. Вот и сработало незыблемое правило на фондовом рынке, покупай дно (Но, с точки зрения иностранного инвестора в долларах), т.е. покупка в пессимизме. А, за ним всегда следует улучшение, вся наша жизнь циклична. Впрочем я отвлёкся...

- Стоимость национальной валюты и её соотношение с долларом, рубль\доллар

- Уровень внешнего долга РФ, в том числе долговые обязательства по ОФЗ (Облигации)

- Политика ЦБ РФ, в первую очередь уровень учётной ставки и уровень инфляции.

- Уровень экономического развития страны в целом, в том числе уровень ВВП и наполняемость федерального бюджета

- Уровень развития конкретного сектора экономики

- Капитализация конкретного предприятия и его финансовые показатели (Рентабельность бизнеса, соотношение прибыли к внешнему долгу, стоимость компании поделённое на кол-во акций, стоимость чистых активов, стоимость материальной базы и другие).

( Читать дальше )

Занимательная биология для трейдера!(Тайнопись Ванюты)

- 14 января 2018, 16:37

- |

Первая часть тут - https://smart-lab.ru/blog/444747.php

Виктор Пелевин в произведении «Ананасная вода для прекрасно дамы» писал:

«Представьте, что вы затюканный и измученный российский обыватель. Вы задаетесь вопросом, кто приводит в движение зубчатые колеса, на которые день за днем наматываются ваши кишки, и начинаете искать правду – до самого верха, до кабинета, где сидит самый главный кровосос. И вот вы входите в этот кабинет, но вместо кровососа видите нереально четкого пацана, который берет гитару и поет вам песню про «прогнило и остоебло» – такую, что у вас захватывает дыхание: сами вы даже сформулировать подобным образом не можете. А он поет вам еще одну, до того смелую, что вам становится страшно оставаться с ним в одной комнате.И когда вы выходите из кабинета, идти вам ну совершенно некуда – и, главное, незачем. Ведь не будете же вы бить дубиной народного гнева по этой умной братской голове, которая в сто раз лучше вас знает, насколько все прогнило и остоебло. Да и горечь в этом сердце куда острее вашей.»

Но нам людям не хрен жаловаться, у нас кишки в намного короче, чем например у свиней и кабанов, у нас отношение длины тела и кишечника примерно 1:8, а у кабанов 1:20! А к чему я все это? Не думай об этом и заходи в группу если готов и дальше слушать разный бред:

вк.ком/финансовый_фастфуд

«Ученые идиоты» Почему экономисты не понимают, что происходит с мировой экономикой?

- 14 января 2018, 16:17

- |

Никто, особенно экономисты, не понимают, что происходит с мировой экономикой, считает английский экономист и член палаты лордов Великобритании Роберт Скидельски.

В своей статье на Project Syndicate Скидельски отмечает, что ключевая причина такой слепоты среди экспертов – это простое отсутствие интеллектуального кругозора, который экономисты растеряли за последние полвека.

Давайте честно: никто не понимает, что сегодня происходит в мировой экономике. Восстановление после краха 2008 года неожиданно оказалось очень медленным. Находимся ли мы на пути к полному выздоровлению или же увязли в «вековой стагнации»? Глобализация остаётся или уходит?

Власти не знают, что делать. Они давят на обычные (и необычные) рычаги, но ничего не происходит. Количественное смягчение должно было вернуть инфляцию «на целевой уровень». Но этого не произошло. Бюджетное сжатие должно было восстановить уверенность. Но этого не произошло. В начале декабря Марк Карни, управляющий Банком Англии, выступил с речью, которая называлась «Призрак монетаризма». Ну конечно, монетаризм должен был спасти нас от призрака кейнсианизма!

( Читать дальше )

Почему мы не можем договориться.

- 12 января 2018, 00:20

- |

Потому что за одними и теми же словами у каждого индивидуума разный смысл, который определяется имеющейся информацией и предыдущим жизненным опытом. Это кроме того, что информация, противоречащая убеждениям индивидуума, вообще не воспринимается. Разве что крайне внушаемыми субъектами.

Квинтэссенция.

Ролик стоит 4-х минут, необходимых на его просмотр.

Во всяком случае он дает лишний довод в пользу экономии времени, затрачиваемого на пустые споры в интернете. Так как в интернете нет ничего кроме слов, в отличие от личного контакта, где присуствуют и невербальные каналы общения.

Широкий план на широкий рынок

- 10 января 2018, 19:33

- |

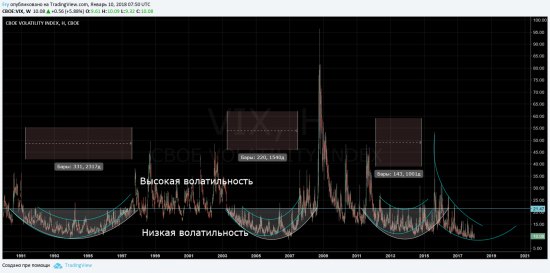

В прошлый раз картинка по волатильности была такая. Получилось удачно, так что ничего менять не буду, а просто расширю до следующего цикла:

Что означает эта картинка для меня?

Выбор торговых стратегий на 2018-й год я сделал исходя из предположения, что трэнд прошлых лет на S&P500 продолжится, волатильность в целом будет оставаться экстремально низкой и дно по индексу VIX где-то впереди.

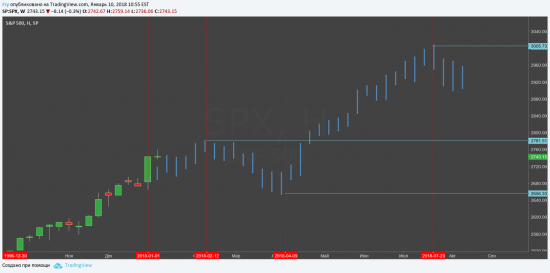

В ближайшие месяцы коррекцию S&P500 ожидаю весь март и в начале апреля. Такое предположение возникло из самой тупой аналогии поведения рынков год к году, месяц к месяцу с октября 1987 (=2008) по январь 1997 (=2018). Картинка шаблона на ближайшие месяцы получается примерно такая (недельные бары SPX):

( Читать дальше )

Каждая мысль стремится к воплощению.

- 10 января 2018, 15:20

- |

Вечно жить. Спросите меня как.

- 08 января 2018, 13:47

- |

Понятно, что Тимофей главный креакл, он задает направление и формирует темы.

Тима тему поднял про вечную жизнь.

smart-lab.ru/blog/reviews/443642.php

Тимофей бросил курить, начал практиковать ЗОЖ и как всякий максималист решил не останавливаться на достигнутом и идти до конца, а именно жить предельно долго и безупречно счастливо.

Затем вписались участники форума и развили заданное направление. Альбус провел анализ долгой жизни с точки зрения Библии и вспомнил про многовековую жизнь ветхозаветных патриархов. Он как раз мне напоминает библейского святого, до того правильный.

smart-lab.ru/blog/443723.php

Кажется, что тема освещена уже максимально всесторонне и объективно.

Но что, если мне есть чего сказать и есть время на выходных, пока мне не дали пинка и не придали нужное и полезное для семьи направление?

Как я уже постил раньше, сейчас читаю Достоевского «Бесы». Читаю четвертый раз, смакуя и вдумываясь.

( Читать дальше )

Как мы сливали на шортах против тренда (2006-й год)

- 08 января 2018, 13:07

- |

От «лирического отступления» вернемся к управлению. Глядя на помесячные результаты, может сложиться впечатление, что все неудачи управления попали на июль-август, когда наблюдалось падение счета на фоне роста рынка. Однако, если более внимательно взглянуть на график, то можно увидеть такой же период и в успешной первой половине года – это апрель. Причина этой отрицательной корреляции с рынком в обоих случаях одинакова – шорты на растущем рынке. Почему так получилось?

Причины этого лежат в выводах, которые были сделаны годом ранее. До 2004 года в компании вообще не было шортов на клиентских счетах (как и плечей), потому что счета находились на счетах ДУ на ММВБ, а заключать сделки РЕПО внутри дня по сигналам систем было невозможно. Но компания постоянно искала пути повышения эффективности управления, и потому в октябре 2005-го на падении рынка в порядке эксперимента на счете компании у брокера были сыграны реальные шорты по торговавшимся тогда системам. Однако падение быстро закончилось и шорты, «в моменте» имевшие приличную прибыль (больше 4%), были закрыты по системам с небольшим убытком. После анализа прошлых шортовых сигналов торговавшихся тогда систем был сделан вывод о том, что самые прибыльные шорты получаются, если их открывать сразу после разворота рынка вниз, последующие шорты при продолжении падения становятся уже менее прибыльными, а если падение относительно краткосрочно, то и вовсе убыточными. Из этого был сделан вывод, что самое лучшее время для начала игры «шорт плюс лонг» – это за 7-10 дней до разворота рынка вниз. Поэтому в стратегии управления на 2006-й год было установлено, что шорты будут разрешаться по решению инвестиционного комитета («ну уж несколько умных голов точно смогут предсказать разворот вниз за такой срок»), а запрещаться по решению инициатора или портфельного менеджера. Именно такие решения о шортах и были приняты инвестиционным комитетом в апреле и июле, причем в апреле инициатором решения о разрешении шортов был я. Свою инициативу в апреле я аргументировал тем, что после бурных ростов в первом квартале в прошлом, как правило, в середине апреля начиналась коррекция вниз. В июле главным аргументом инициатора шортов был «отток средств с рынка из-за IPO Роснефти». В обоих случаях инвестиционный комитет большинством голосов поддержал инициаторов. С шортами сначала все шло «не айс». Но во второй половине апреля-начале мая я, с упорством достойным лучшего применения, не принимал решения об их отключении (а, как следует из сказанного выше, решение о запрете шортов мог принять только я, как инициатор и портфельный менеджер в одном лице). Мне откровенно повезло – на майско-июньском падении шорты принесли солидную прибыль, не только отыграв предыдущие убытки, но и подняли счета «на новую высоту». 18 июня я запретил шорты. Но эта ситуация сыграла и свою отрицательную роль чуть позже. Как портфельный менеджер я видел, что шорты, разрешенные во второй половине июля, увеличивают просадку, но не считал, что имею моральное право запретить их после своего апрельского поведения («вот запрещу шорты, а они начнут приносить прибыль, как в мае-июне, и я буду виноват в том, что инициатор не сможет испытать «свой звездный час», а компания упустит кучу прибыли»). Молчал и инициатор. Впрочем, и без шортов в июле-августе этот портфель был обречен на убыток, так как краткосрочные системы «пилило», но две трети июльско-августовского убытка – это шорты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал