Избранное трейдера Гена Петров

Как заработать на дивидендах

- 25 октября 2022, 16:17

- |

Появилась идеальная акция для инвестиций. Однако всегда есть “но”.

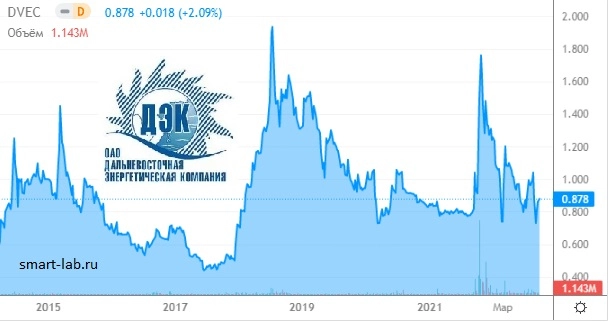

Предлагаю сокращённую энциклопедию. Рассмотрим всеми забытый энергосбыт России. Да, такие существуют. Их много, но нас интересуют не все. Пришлось делать в 5 подходов по 3 раза. Поэтому ненужных коротенько, а нужные поподробнее, но чуть-чуть. Гигантский список начнём с самой жирной.

ЧАСТЬ 1

ДЭК

( Читать дальше )

- комментировать

- ★47

- Комментарии ( 44 )

Грааль который вы не заслужили

- 12 мая 2022, 14:06

- |

Для этого надо потребуется всего ничего, уровни и объемы. Стратегия Герчика проще говоря. Но только улучшенная. Улучшенная за счет датафида WST и принципов VSA. А так же если хватит духа то и СОТ.

Все просто, находим уровень который цена не может пробить. И нам нужны ситуации когда при подходе к уровню наливается большой объем. В таких паттернах очень легко входить в обратном направлении и брать тренд.

Почему я говорю только про этот паттерн? Потому что он рабочий и самый легкий. И только с помощью него я сам лично и зарабатываю. Меня научили ему старшие коллеги по цеху, которые давно его применяют. Они обучают этому за немыслимые деньги, потому что они очень богаты и каждый может убедиться в том что они живут с трейдинга. Я же рассказываю вам стратегию бесплатно, потому что знаю что все равно ее никто применять на практике не будет.

( Читать дальше )

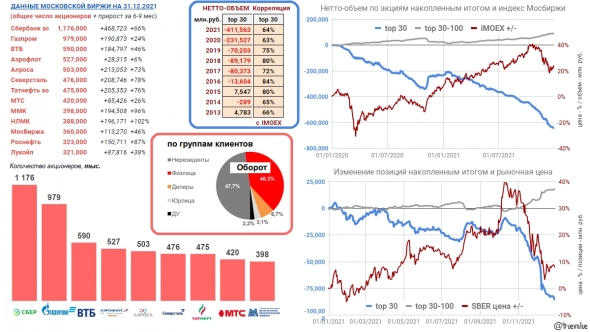

Рекордные объемы торгов: нерезиденты vs физлица

- 17 января 2022, 11:27

- |

14 января 2022 поставлено сразу два рекорда – объем торгов всего российского рынка 253 млрд (289 c вечерней сессией) и в акциях Сбербанка 106 млрд руб. Предыдущие рекорды были на распродажах российских акций в марте 2020 – по рынку и в декабре 2021 – по Сберу.

🟠 По количеству акций объемы близки к рекордным – больше 400 млн акций в день (~4% Free Float Сбербанка) было лишь 5 раз с 2012, впервые с февраля 2015. Если

( Читать дальше )

Чисто технически: 4 фазы полного рыночного цикла

- 08 апреля 2020, 17:06

- |

«Да, рынок будет расти, и, вероятно, существенно. Но позвольте напомнить восьмое инвестиционное правило легендарного Боба Фаррела:

У медвежьих рынков есть три этапа — резкий спад, спонтанный отскок и переход в затяжной нисходящий тренд под давлением фундаментальных факторов.

Медвежий рынок всегда начинается с резкого падения.

Затем рынок отскакивает на фоне экстремальных уровней перепроданности.

После этого рынок переходит в фазу затяжного и более медленного падения, так как фундаментальная картина ухудшается.

Теория Доу также предполагает три этапа падения медвежьих рынков со спонтанными откатами между ними».

3 фазы бычьего рынка SP500

3 фазы бычьего рынка SP500

Однако «медвежья фаза» является не более чем компонентом более важного понятия — полного рыночного цикла.

( Читать дальше )

Привет, хомяки

- 08 марта 2020, 16:03

- |

По состоянию на пятницу 5/6 российского портфеля в плюсе. И 2/3 американского.

Это называется входить в недооценённые акции в правильное время. В этом случае у вашего портфеля большой иммунитет, вы видите зелёные позиции чаще красных, сердце спокойно.

Далее — всегда должен быть план на случай лебедей.

Например, у меня есть отсечка, когда я вываливаю n-ную сумму кэша в рынок. Например, каждые минус 200-300 пунктов по ММВБ вливать но одному миллиону рублей из кэшевой позы. Либо если в бумаге локальный ад, то могу позволить себе распечатать кубышечку. Кубышечка, естественно, валютная.

Далее, после кубышечки идут другие ресурсы — а-ля одолжить у друзей/родственников/банка и т.д.

Таким образом, вы всегда знаете что делать. Знаете что готовы вваливать до 2000 пунктов по ММВБ условно собственные деньги. Знаете, что готовы брать условные префы сбера по 160 и так по каждой бумаге. Вы должны эти цифры чувствовать.

Риск-менеджмент: если забили лимит на бумагу, никаких усреднений в ее пользу. Портфель не нужно перекашивать. Придумайте себе правило, например, не брать позу больше 1 млн на бумагу в РФ и более 10 тыс долларов на бумагу в штатах. И не перекашивать сектора — импорт/экспорт, комоды/защитные + отраслевые.

( Читать дальше )

Когда покупать, если рынок летит вниз?

- 28 февраля 2020, 13:59

- |

Когда покупать, если рынок летит вниз?

Введение

Все мы видим, что сейчас творится на фондовом рынке. Все бумаги как будто договорились упасть как можно ниже и соревнуются друг с другом, у кого это лучше получится.

Многие ждали этого момента и не один год, сжимая в потном кулачке денежку и надеясь купить, как только все упадет. И вот сейчас на их улице праздник: все летит вниз, да еще как летит! Когда же стоит купить, чтобы не грызть потом локти, а рассказывать сидя возле камина долгими зимними вечерами восторженным потомкам о том, откуда у их деда (или бабки) столько денег? ))))

В данной статье я постараюсь с высоты своего жизненного опыта и 14 лет торговли на фондовом рынке поделиться с вами тем, когда же стоит покупать, если рынок летит вниз как сейчас.

Но прежде чем перейти к описанию алгоритма, я все-таки хотел бы разделить моих уважаемых читателей на две условный группы: спекулянтов и инвесторов, т.к. советы будут несколько отличаться. Определитесь, к какой группе вы себя относите, и выберите соответствующий раздел. Ну, или прочитайте оба, если вы, как и я, считаете себя и тем и другим.

( Читать дальше )

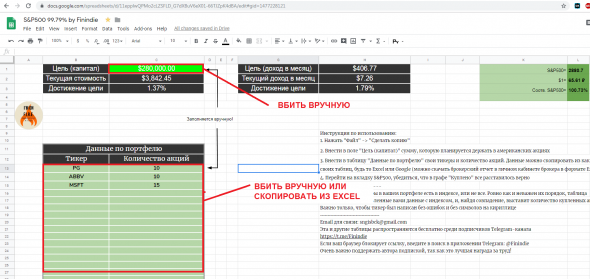

Таблицы Google с кучей полезных формул. Часть 2: S&P500! Таблица по ММВБ - в открытом доступе.

- 13 августа 2019, 13:45

- |

А вот и табличка по S&P500!

https://docs.google.com/spreadsheets/d/11epplwQPMo2cLZSFLD_G7dXBuV6eX01-66TJZpK4dBA/edit?usp=sharing

Первым делом, делаем свою собственную копию: «Файл» -> «Создать копию».

1. Это лайт-версия: аналогично на странице Main – в зеленое поле вписывается целевая сумма в $.

Чуть ниже вносятся только тикеры и только количество купленных уже акций. Данные можно скопировать из каких-то своих таблиц, будь то Excel или Google-таблица (можно скачать брокерский отчет в личном кабинете брокера в формате Excel), а можно просто вбить вручную.

2. На вкладке “S&P500” автоматически проверяется соответствие вбитых вами тикеров с существующими, и расставляются купленные акции в правильные поля. Если какая-то компания становится в индексе выше или ниже (такое происходит почти каждый день, особенно на дне индекса), цифры автоматически следуют за тикером, ничего корректировать не надо. Поля В, С, D, E загружаются автоматически и обновляются каждый день. Поля G, H, I, J, AB загружаются автоматически и обновляются каждые 20-30 минут. Поля K, O, P, Q от того, какую сумму вы вбили в «Цель (капитал)». Поля R, S, T зависят от того, какие тикеры вы вбили и сколько купленных акций вписали. Поля U, V, W, X несут информацию о дивидендах и обновляются 1-2 раза в неделю. Поле «Кризис-радар» вставлено просто так, в развлекательных целях, читайте пометку (наведите на черный уголок над надписью «Кризис-радар»). На этой вкладке вообще ничего редактировать не нужно.

( Читать дальше )

«Энел Россия» после продажи Рефтинской ГРЭС

- 02 августа 2019, 20:38

- |

Добрый вечер, уважаемые читатели.

Сегодня мы рассмотрим полугодовую отчётность ПАО «Энел Россия», в которой нашло отражение важнейшее событие в жизни компании — продажа Рефтинской ГРЭС. Мы ждали этого события с 2016 года, и оно очень интересно в качестве примера для анализа и изучения корпоративной практики.

Заранее отмечу, что эта статья не является инвестиционной рекомендацией. Я буду оценивать произошедшие события и их влияние максимально непредвзято.

Полугодовая отчётность по МСФО у «Энел Россия» не очень объёмна, поэтому мы без труда находим все необходимые данные. Начнём традиционно с баланса.

( Читать дальше )

Энел Россия: финансовые результаты за II кв. 2019 г. по МСФО. Ждём попутного ветра…

- 02 августа 2019, 17:10

- |

Энел Россия опубликовала финансовые результаты за II кв. 2019 г. по МСФО. Выручка компании по итогам отчётного периода выросла на 4,7% по сравнению с аналогичным периодом прошлого года – до 16,1 млрд руб., за I полугодие 2019 г. рост составил 3,8% — до 35,3 млрд руб. Показатель EBITDA вырос за 6 мес. на 14,3% – до 8,8 млрд руб. Компания в I пол. 2019 г. получила чистый убыток в размере 2,1 млрд руб., по сравнению с прибылью в 3,4 млрд руб. в аналогичном периоде прошлого года. За II кв. чистый убыток составил 5,1 млрд руб.

Рост выручки обусловлен ростом продаж электроэнергии в Центральную часть России, где более высокие рыночные цены, а также на Урале в результате снижения отпуска электроэнергии гидроэлектростанциями и увеличения экспорта электроэнергии из первой ценовой зоны. Еще один фактор, повлиявший на рост – это рост выручки от продажи мощности, которая обусловлена ежегодным увеличением регулируемых тарифов и более высокой ценой конкурентного отбора мощности (КОМ) в связи с ее индексацией в 2019 г. Чистый убыток появился в результате обесценения в размере 8,4 млрд руб. из-за продажи Рефтинской ГРЭС. Сделка по продаже Рефтинской ГРЭС может быть закрыта до конца года, после этого компания еще в течение 6-12 мес. будет эксплуатировать станцию, пока покупатель получает необходимые разрешения и лицензии.

Рост выручки обусловлен ростом продаж электроэнергии в Центральную часть России, где более высокие рыночные цены, а также на Урале в результате снижения отпуска электроэнергии гидроэлектростанциями и увеличения экспорта электроэнергии из первой ценовой зоны. Еще один фактор, повлиявший на рост – это рост выручки от продажи мощности, которая обусловлена ежегодным увеличением регулируемых тарифов и более высокой ценой конкурентного отбора мощности (КОМ) в связи с ее индексацией в 2019 г. Чистый убыток появился в результате обесценения в размере 8,4 млрд руб. из-за продажи Рефтинской ГРЭС. Сделка по продаже Рефтинской ГРЭС может быть закрыта до конца года, после этого компания еще в течение 6-12 мес. будет эксплуатировать станцию, пока покупатель получает необходимые разрешения и лицензии.( Читать дальше )

Заметка о рестракте ООО «Финанс-Авиа»

- 29 июля 2019, 18:53

- |

15.07.2019 ООО «Финанс-Авиа» провело общие собрания владельцев облигаций серии 01 и серии 02 (далее по тексту - ОСВО). Так как с правовой точки зрения различия между двумя ОСВО по каждому из выпусков нет, то будем писать про одно ОСВО. На этом ОСВО было принято решение о прекращении обязательств по облигациям путем подписания соглашения о новации. Учитывая то, что многие это соглашение не читали, кратко о главном: облигации «исчезают», их не будет, вместо облигаций обязательства возникнут перед теми, кто будет числиться в списках НРД на 29.07.2019. Что же будет вместо облигаций, чем будет подтверждаться долг ООО «Финанс-Авиа» перед бывшими владельцами облигаций? Выпиской из НРД на 29.07.2019 и соглашением о новации. Никакой новой ценной бумаги «взамен» пропавшей облигации не возникает. Финансовая часть реструктуризации предполагает выплату части номинала (в зависимости от выпуска 6% или 20%) в течение 3 лет, а оставшуюся часть долга – в 2054 году, при этом проценты на эту часть не начисляются. Понятное дело, что прогнозы на 35 лет – довольно смелое решение, поэтому трудно представить, кто голосовал за принятие такого решение. Его экономическая необоснованность подтверждается, в том числе и тем, что банки не хотят идти на похожие условия для реструктуризации кредитов Ютэйру. Но это часть финансовая, а теперь к правовой составляющей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал