SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Tony Lemon

Календарь сезона отчётностей. Осень 2011.

- 12 октября 2011, 10:05

- |

И так, сезон отчётностей стартовал и у многих возникают одни и теже вопросы — какие отчётности сегодня, во сколько, где смотреть?

Я решил собрать воедино все главные отчётности этой осени.

После названия компании идёт

(ожидания аналитиков по прибыли на 1 акцию) время отчётности.

Если времени нет — неизвестно когда выйдет.

AMC — After Market Close, после закрытия американского рынка

BMO — Before Market Open, до открытия американского рынка

Всё указанное время — московское.

Источник данных - earnings.com

12.10.2011

PepsiCo (1.3$) 15:00

13.10.2011

Google (8.74$)

JPMorgan Chase & Co (0.96$) 15:00

17.10.2011

Citigroup (0.85$) BMO

IBM (3.21$) 0:30 (уже 18.10.2011)

Wells Fargo & Co (0.72$) 16:00

18.10.2011

Apple (7.20$) AMC

Bank of America Corp (0.19$) 15:00

Coca Cola Co (1.02$) BMO

Goldman Sachs Group Inc (0.50$) BMO

Intel Corp (0.61$)

Johnson & Johnson (1.21$) BMO

Yahoo! Inc (0.17$)

19.10.2011

( Читать дальше )

Я решил собрать воедино все главные отчётности этой осени.

После названия компании идёт

(ожидания аналитиков по прибыли на 1 акцию) время отчётности.

Если времени нет — неизвестно когда выйдет.

AMC — After Market Close, после закрытия американского рынка

BMO — Before Market Open, до открытия американского рынка

Всё указанное время — московское.

Источник данных - earnings.com

12.10.2011

PepsiCo (1.3$) 15:00

13.10.2011

Google (8.74$)

JPMorgan Chase & Co (0.96$) 15:00

17.10.2011

Citigroup (0.85$) BMO

IBM (3.21$) 0:30 (уже 18.10.2011)

Wells Fargo & Co (0.72$) 16:00

18.10.2011

Apple (7.20$) AMC

Bank of America Corp (0.19$) 15:00

Coca Cola Co (1.02$) BMO

Goldman Sachs Group Inc (0.50$) BMO

Intel Corp (0.61$)

Johnson & Johnson (1.21$) BMO

Yahoo! Inc (0.17$)

19.10.2011

( Читать дальше )

- комментировать

- 214 | ★24

- Комментарии ( 21 )

Вопрос о скальперском ПО

- 12 октября 2011, 02:11

- |

Доброго времени суток господа.

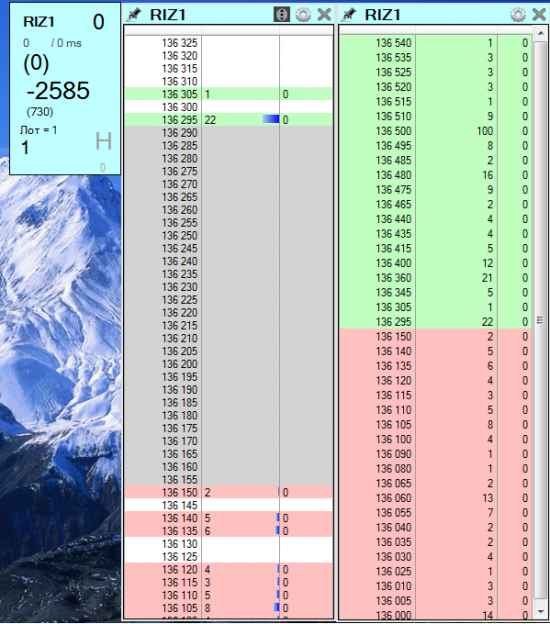

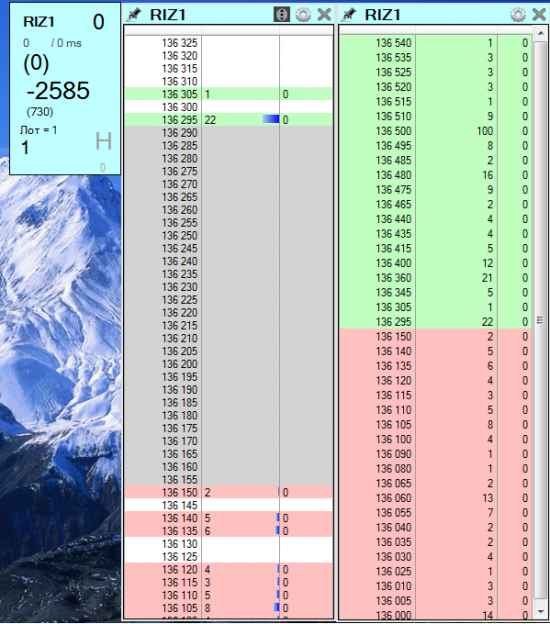

Есть LiveTrade Scalping SmartCom. Я скальпирую через данный привод. Захожу по рынку, кидаю лимитку что б закрыться, или наоборот.

Суть вопроса такова, нашел я в нем какой то Live Trade стакан. Со спредом? (!?) Какой то без скачков цен.

Так и не вьехал, так как на рынке я всего лишь 3 месяца, для чего сей стакан, есть ли в нем приемущества? Как использовать тот спред?

Заранее благодарен :)

Есть LiveTrade Scalping SmartCom. Я скальпирую через данный привод. Захожу по рынку, кидаю лимитку что б закрыться, или наоборот.

Суть вопроса такова, нашел я в нем какой то Live Trade стакан. Со спредом? (!?) Какой то без скачков цен.

Так и не вьехал, так как на рынке я всего лишь 3 месяца, для чего сей стакан, есть ли в нем приемущества? Как использовать тот спред?

Заранее благодарен :)

Прайс экшн. Секретная статья из википедии. (ч.3)

- 12 октября 2011, 00:53

- |

Ioi —паттерн. Внутренний — внешний — внутренний бары. Когда он на высоте максимума или дне минимума — это контртрендовый сигнал на откат. Он напоминает колючую проволоку и похож на паттерн ii, но центральный бар имеет большее тело, чем два окружающих его.

Маленький бар — должен рассматриваться в контексте. Спокойный торговый период, например, во время американских праздников, может иметь много таких баров. Но они не имеют значения. В то же время маленькие бары, появившиеся после больших показывают что энтузиазм на обоих сторонах рынка иссяк. Возможно, участники рынка ожидают какого-то события, вообщем, они могут означать разное для разных трейдеров, но чаще они воспринимаются не как отдельные сигналы, а как часть сигналов. Некоторые последовательности малых баров могут трактоваться как консолидация перед сильным движением и хорошая точка входа по тренду, а другие — как проявление слабости тренда и сигнал близкого разворота.

( Читать дальше )

Маленький бар — должен рассматриваться в контексте. Спокойный торговый период, например, во время американских праздников, может иметь много таких баров. Но они не имеют значения. В то же время маленькие бары, появившиеся после больших показывают что энтузиазм на обоих сторонах рынка иссяк. Возможно, участники рынка ожидают какого-то события, вообщем, они могут означать разное для разных трейдеров, но чаще они воспринимаются не как отдельные сигналы, а как часть сигналов. Некоторые последовательности малых баров могут трактоваться как консолидация перед сильным движением и хорошая точка входа по тренду, а другие — как проявление слабости тренда и сигнал близкого разворота.

( Читать дальше )

Прайс экшн. Секретная статья из википедии. (ч.2)

- 11 октября 2011, 20:15

- |

Исполнение трейдов. Па-трейдер будет использовать сетапы, чтобы определить входы и выходы. Каждый сетап имеет оптимальную точку входа. Некоторые трейдеры используют па и для выхода — входя на одном сетапе и полностью закрывая позицию на противоположном. Наиболее опытные трейдеры имеют собственную стратегию входа и выхода, основанную на опыте. Опытный па-трейдер будет хорошо тренирован в определении баров, паттернов, формаций при наблюдении за рынком в реальном времени. Он будет иметь субъективное мнение относительно силы или слабости всех этих сигналов. Простого сетапа редко достаточно для начала трейда. Должно быть определенное сочетание признаков. Когда трейдер уверен, что сигнал достаточно сильный, он ждёт точку входа (или выхода), инициатором которого является сетап. Во время реальной торговли сигналы могут образовываться достаточно часто, но они не являются действительными до окончания определенного периода.

( Читать дальше )

( Читать дальше )

Как правильно выходить из позиций на фондовом рынке?

- 11 октября 2011, 11:41

- |

Всем привет. Сегодня мы коснемся одной из важнейших тем, касающихся практически любого трейдера, это выход из позиции. Не зря говорят, главное в трейдинге не вход, а выход. Ведь именно от выхода будет зависеть то, сколько денег вы заработаете или потеряете. Перед тем как рассматривать вопрос выхода, вы должны для себя определиться, каким трейдером вы являетесь. Если вы внутридневной трейдер, то выход у вас будет один, если вы среднесрочный трейдер, то выход у вас будет совершенно другой. Для внутридневного трейдера самую важную роль играет движения акции внутри дня и соответственно, сколько эта акция прошла и сколько вы на ней заработали. Для среднесрочного трейдера движения акции внутри дня играет не такую важную роль, а роль играет именно закрытие по дневному графику. В этом стиле торговле совершенно другие риски и потенциал прибыли. Сегодня мы остановимся именно на теме выходов во внутридневной торговле, потому что наши читатели в основном торгуют внутри дня.

( Читать дальше )

Прайс экшн. Секретная статья из википедии. (ч.1)

- 11 октября 2011, 10:51

- |

Секретность её в том, что она написана только на английском (http://en.wikipedia.org/wiki/Price_action) и ни на каком другом языке. Ну я попробую исправить эту оплошность. Статья, на самом деле, весьма забавная, ничуть не хуже чем топик в элиттрейдере. Перевод не дословный, т.к. иначе слишком занудно получается.

****

Концепция прайс-экшн трейдинга воплощает в себе анализ базового движения цены как методологию финансовых спекуляций. Это просто то, как изменяется цена. П-а. Хорошо соблюдается на ликвидных рынках с высокой ценовой волатильностью.

Использование п-а. Не исключает одновременное использование других техник и методик анализа, с другой стороны позволяет построить торговую стратегию только на минималистском подходе поведения цены.

Разные авторы, писавшие о п-а, например, Brooks,[8] Duddella , дали названия п-а паттернам и формациям, которые они наблюдали. Они могут быть или нет уникальными для данных авторов, а также известны под другими названиями у других авторов. Эти описания зачастую описывают субъективные и идеализированные паттерны и в реальности проявляются с большими вариациями.

( Читать дальше )

****

Концепция прайс-экшн трейдинга воплощает в себе анализ базового движения цены как методологию финансовых спекуляций. Это просто то, как изменяется цена. П-а. Хорошо соблюдается на ликвидных рынках с высокой ценовой волатильностью.

Использование п-а. Не исключает одновременное использование других техник и методик анализа, с другой стороны позволяет построить торговую стратегию только на минималистском подходе поведения цены.

Разные авторы, писавшие о п-а, например, Brooks,[8] Duddella , дали названия п-а паттернам и формациям, которые они наблюдали. Они могут быть или нет уникальными для данных авторов, а также известны под другими названиями у других авторов. Эти описания зачастую описывают субъективные и идеализированные паттерны и в реальности проявляются с большими вариациями.

( Читать дальше )

Про прайсэкшн. Начать с того, чего мы не знаем.

- 10 октября 2011, 23:44

- |

Очень интересный топик на элиттрейдер. Экслюзивно о прайсэкшн. Перевод (вольный) первой части:

*************

Я прекратил поиски святого грааля и остановился на одном — на прайс экшн.

Что это? Прайс экшн не имеет определения. Давненько я слышал разговоры типа «все индикаторы дерьмо, только прайс экшн рулит», но что это за прайс экшн, никто мне толком не мог объяснить. Это звучало как «давайте поговорим о неведомой херне». Что это — высматривание паттернов, свечных формаций, или пивотов? Всё, что я знал, что тут определенно не используются индикаторы, в том числе средние. Вроде мне попадалось, что линии тренда позволено использовать. Они ведь не настоящие индикаторы.

Сегодня я удалил с моего графика все индикаторы, кроме объёма (который я считаю малополезным случайным набором гистограмм, но мб когда-нть на меня найдёт озарение, как его реально использовать). Слыхал я много теорий, почему он может пригодиться, но все они достаточно бредовы.

( Читать дальше )

*************

Я прекратил поиски святого грааля и остановился на одном — на прайс экшн.

Что это? Прайс экшн не имеет определения. Давненько я слышал разговоры типа «все индикаторы дерьмо, только прайс экшн рулит», но что это за прайс экшн, никто мне толком не мог объяснить. Это звучало как «давайте поговорим о неведомой херне». Что это — высматривание паттернов, свечных формаций, или пивотов? Всё, что я знал, что тут определенно не используются индикаторы, в том числе средние. Вроде мне попадалось, что линии тренда позволено использовать. Они ведь не настоящие индикаторы.

Сегодня я удалил с моего графика все индикаторы, кроме объёма (который я считаю малополезным случайным набором гистограмм, но мб когда-нть на меня найдёт озарение, как его реально использовать). Слыхал я много теорий, почему он может пригодиться, но все они достаточно бредовы.

( Читать дальше )

Полезные сайты для торговли на NYSE/ NASDAQ/AMEX

- 05 октября 2011, 16:36

- |

www.briefing.com/

www.finviz.com/

www.bloomberg.com/

online.wsj.com/

seekingalpha.com/

www.google.com/finance/market_news

www.marketwatch.com/

dealbook.nytimes.com/

www.theomniguild.com/

www.smbtraining.com/blog/

www.hotstockseveryday.com

www.timothysykes.com/

www.earningswhispers.com/

finance.yahoo.com/ madscan.com/index.php/home/free_stock_screener www.nyse.com/about/listed/lc_ny_industry.html www.nasdaq.com/screening/industries.aspx www.streetinsider.com/ec_earnings.php?q=aa biz.yahoo.com/research/earncal/ www.freestockcharts.com/

Доп. Сайты от комментирующих пользователей :

limetrader.com (Мега сайт!)

www.zerohedge.com/

www.vr.mixaro.ru/

www.barchart.com

www.finviz.com/

www.bloomberg.com/

online.wsj.com/

seekingalpha.com/

www.google.com/finance/market_news

www.marketwatch.com/

dealbook.nytimes.com/

www.theomniguild.com/

www.smbtraining.com/blog/

www.hotstockseveryday.com

www.timothysykes.com/

www.earningswhispers.com/

finance.yahoo.com/ madscan.com/index.php/home/free_stock_screener www.nyse.com/about/listed/lc_ny_industry.html www.nasdaq.com/screening/industries.aspx www.streetinsider.com/ec_earnings.php?q=aa biz.yahoo.com/research/earncal/ www.freestockcharts.com/

Доп. Сайты от комментирующих пользователей :

limetrader.com (Мега сайт!)

www.zerohedge.com/

www.vr.mixaro.ru/

www.barchart.com

Реинвестирование, или как превратить боковик в бычий тренд лонгом

- 03 октября 2011, 10:11

- |

В этой заметке я расскажу как при помощи простого трюка в некоторых ситуациях нейтральный вариант можно превратить в прибыльный.

Посмотрите на этот график. С точки зрения результата его можно охарактеризовать как боковик, поскольку начальная и конечная цены совпадают, а значит, итоговая доходность равна нулю. Вопрос: можно ли каким-то образом извлечь доходность из такого боковика? Сразу скажу, что варианты с техническим анализом и прогнозированием не рассматриваются. Ясно, что, имея правильный прогноз, можно извлечь прибыль при любом раскладе. Так, в нашем случае можно купить на старте в точке A и закрыться в точке B, далее переждать, зашортиться в точке C и зафиксировать прибыль в точке D, снова переждать, и, наконец, открыть длинную позицию на период E-F. Поступив таким или подобным образом, можно получить нехилый профит. Однако ясно, что правильно угадать/спрогнозировать все эти точки входа и выхода практически нереально. Оказывается это и ненужно! Такой график можно сделать прибыльным гораздо более простым способом. Для успеха надо лишь знать в момент времени A, что цена в итоге хотя бы не упадет. Согласитесь, что это гораздо более скромное предположение, чем правильное определение всех обозначенных точек входа и выхода. Каким образом это возможно? При помощи реинвестирования.

Реинвестирование предполагает, что размер позиции периодически, напр., раз в день корректируется в зависимости от текущего состояния эквити. Поступая так, трейдер удерживает финансовый рычаг (плечо) на постоянном уровне. При такой стратегии управления капиталом под риском все время находится одинаковый процент депозита. Если же не использовать реинвестирование (все время открывать позицию одинакового размера, напр., 1 лот), риск будет колебаться в зависимости от состояния счета. При рычаге выше 1:1 он будет уменьшаться при росте капитала и увеличиваться при падении. При рычаге ниже 1:1 будет наблюдаться обратная ситуация. Чтобы было яснее, приведу конкретный пример.

Для простоты возьмем условные цифры и предположим, что можно покупать/продавать даже дробное количество акций (на практике коррекция будет совершаться, когда изменения достигнут минимального порога – лота). Допустим, имея капитал 200000, покупаются акции на 400000. Рычаг 1:2. Если акция вырастет на 50%, стоимость активов составит 600000. Из них 200000 – заемные, 200000 – свои. Значит, прибыль составит 600000 — 200000 — 200000 = 200000. Текущее эквити вырастет с 200000 до 400000, а рычаг уменьшиться с 1:2 до 1:1.5 (600000/400000). Чтобы восстановить рычаг нужно докупить акций на сумму 400000 х 2 — 600000 = 200000. Если же цена упадет, рычаг, наоборот, вырастет, и чтобы его выровнять придется продать часть акций. При рычаге меньше 1:1 наблюдается обратная ситуация: при росте цены рычаг растет, а при падении – падает. Так, имея капитал 200000, можно 100000 вложить в безрисковую облигацию (банковский депозит), и 100000 – в акцию. Рычаг (доля, вложенная в акцию) в этом случае равен 1:0.5: 100000/200000. Если акция вырастет на 50%, стоимость активов составит: 100000+150000=250000, а доля, вложенная в акцию: 150000/250000 = 0.6 (60%). В этом случае стратегия реинвестирования предполагает, что часть акций продается, а на вырученные деньги докупаются облигации, чтобы пропорции портфеля были выровнены к исходному значению 50/50. Подробнее о понятии финансового рычага и его оптимизации можно почитать в нескольких статьях здесь.

Каким образом реинвестирование воздействует на рост капитала? Рост капитала за единицу времени довольно точно описывается формулой exp(µℓ — ½σ2ℓ2), где µ – средняя доходность, σ – волатильность, ℓ – рычаг, exp() – экспоненциальная функция. Самый интересный факт заключается в том, что рост зависит не только от средней арифметической доходности актива, но и от волатильности. При высокой волатильности возможны ситуации, когда при положительной доходности наблюдается боковик или даже медвежий тренд. В частности, когда доходность равна половине квадрата волатильности, имеет место боковик. Однако эту ситуацию можно исправить, подобрав такое значение рычага, при котором доходность превысит эту величину, а значит, будет наблюдаться рост капитала. Так, в нашем примере график был сгенерирован таким образом, чтобы годовая доходность и волатильность были 200%. Если подставить эти цифры в формулу не трудно убедиться, что под знаком экспоненты получается ноль: 2 — 22/2. Экспонента нуля равна единице, что означает отсутствие роста. Однако ситуация кардинально меняется, если задействовать реинвестирование. Можно показать, что максимальный рост наблюдается при рычаге равном: ℓ = µ/σ2. В нашем случае получаем: 2/22=0.5. Значит, если все время держать долю вложений в акцию на уровне 50%, боковик превратиться в бычий тренд, в чем можно наглядно убедиться из следующего графика.

Таким образом, при сильной волатильности для извлечения прибыли цене достаточно хотя бы не падать. Используя реинвестирование, боковик на инструменте можно превратить в бычий тренд на эквити. Что интересно, оптимальная стратегия в этом случае всегда бывает одна и та же: 50/50. Если вы предполагаете, что цена хотя бы не упадет, а волатильность будет высока, заработать на этом можно, сформировав портфель на 50% состоящий из акции (или другого рискового актива) и на 50% из кэша. Доходность данной стратегии будет тем выше, чем выше волатильность. Можно показать, что она составит exp(σ2/8). Напр., при волатильности 100% годовых доходность составит около 13%, а при волатильности 200% уже около 65%. Отсюда видно, что стратегия хорошо работает при высокой волатильности. Это ее основной недостаток, поскольку такая волатильность наблюдается относительно редко. Однако даже если действовать в расчете на нейтральный вариант боковика и относительно «невысокую» волатильность, а в реальности цена хоть немного вырастет, это может существенно увеличит доходность. Так, при волатильности 100% годовых и росте цены на 10% стратегия 50/50 дает почти 19% годовых, что уже не так и плохо. В общем, возможны вполне реалистичные и доходные комбинации. Почему так происходит? Давайте посмотрим на совмещенный график.

Как видно, стратегия Buy&Hold (100% вложение в акцию) показывала лучшие результаты, чем стратегия 50/50 (красная линия), до тех пор пока цена не обвалилась. Дальше «синяя стратегия» так и не смогла восстановиться выше стратегии 50/50. Это говорит о том, что реинвестирование не только помогает пережить просадку, но и в некоторых ситуациях позволяет выйти из нее с существенным профитом. Причем трюк здесь заключается именно в перераспределении средств, а не в безрисковой доходности получаемой по облигации. Эта доходность является приятным «бонусом», но не решающим моментом, поскольку при стратегии 50/50 облигация добавляет к доходности только половину своей процентной ставки, т.е. обычно речь идет о 1-5% «бонуса». Даже если нет возможности инвестировать вторую половину средств в облигации, ее можно просто держать в кэше – при высокой волатильности это даст положительный эффект! Отметим также, насколько выше оказалась просадка у «синей стратегии»: со стартовых значений она составила около 60%. У «красной стратегии» просадка намного ниже – только 20%.

Итак, я показал, что при помощи реинвестирования (ребалансировки портфеля) боковик можно превратить в бычий тренд. Для успеха этой операции нужно только, чтобы цена актива хотя бы не упала к моменту завершения инвестиции. В этом случае будет получена положительная доходность, величина которой будет тем больше, чем выше окажется волатильность. Если же повезет, и цена хотя бы немного вырастет, можно получить довольно существенную доходность даже при относительно «невысокой» волатильности. Кроме того, на это можно посмотреть и под другим углом. Если актив изначально движется как красная линия и к нему применяется реинвестирование с рычагом 1:2, график эквити будет выглядеть как синяя линия: чрезмерно высокий (для данного случая) рычаг убивает рост, превращая бычий тренд в боковик. Иными словами: высоковолатильные активы, как правило, уже и так находятся на оптимальных уровнях волатильности и использование заемных средств для покупки в этом случае бывает неоправданным.

Q-trading.ru

Посмотрите на этот график. С точки зрения результата его можно охарактеризовать как боковик, поскольку начальная и конечная цены совпадают, а значит, итоговая доходность равна нулю. Вопрос: можно ли каким-то образом извлечь доходность из такого боковика? Сразу скажу, что варианты с техническим анализом и прогнозированием не рассматриваются. Ясно, что, имея правильный прогноз, можно извлечь прибыль при любом раскладе. Так, в нашем случае можно купить на старте в точке A и закрыться в точке B, далее переждать, зашортиться в точке C и зафиксировать прибыль в точке D, снова переждать, и, наконец, открыть длинную позицию на период E-F. Поступив таким или подобным образом, можно получить нехилый профит. Однако ясно, что правильно угадать/спрогнозировать все эти точки входа и выхода практически нереально. Оказывается это и ненужно! Такой график можно сделать прибыльным гораздо более простым способом. Для успеха надо лишь знать в момент времени A, что цена в итоге хотя бы не упадет. Согласитесь, что это гораздо более скромное предположение, чем правильное определение всех обозначенных точек входа и выхода. Каким образом это возможно? При помощи реинвестирования.

Реинвестирование предполагает, что размер позиции периодически, напр., раз в день корректируется в зависимости от текущего состояния эквити. Поступая так, трейдер удерживает финансовый рычаг (плечо) на постоянном уровне. При такой стратегии управления капиталом под риском все время находится одинаковый процент депозита. Если же не использовать реинвестирование (все время открывать позицию одинакового размера, напр., 1 лот), риск будет колебаться в зависимости от состояния счета. При рычаге выше 1:1 он будет уменьшаться при росте капитала и увеличиваться при падении. При рычаге ниже 1:1 будет наблюдаться обратная ситуация. Чтобы было яснее, приведу конкретный пример.

Для простоты возьмем условные цифры и предположим, что можно покупать/продавать даже дробное количество акций (на практике коррекция будет совершаться, когда изменения достигнут минимального порога – лота). Допустим, имея капитал 200000, покупаются акции на 400000. Рычаг 1:2. Если акция вырастет на 50%, стоимость активов составит 600000. Из них 200000 – заемные, 200000 – свои. Значит, прибыль составит 600000 — 200000 — 200000 = 200000. Текущее эквити вырастет с 200000 до 400000, а рычаг уменьшиться с 1:2 до 1:1.5 (600000/400000). Чтобы восстановить рычаг нужно докупить акций на сумму 400000 х 2 — 600000 = 200000. Если же цена упадет, рычаг, наоборот, вырастет, и чтобы его выровнять придется продать часть акций. При рычаге меньше 1:1 наблюдается обратная ситуация: при росте цены рычаг растет, а при падении – падает. Так, имея капитал 200000, можно 100000 вложить в безрисковую облигацию (банковский депозит), и 100000 – в акцию. Рычаг (доля, вложенная в акцию) в этом случае равен 1:0.5: 100000/200000. Если акция вырастет на 50%, стоимость активов составит: 100000+150000=250000, а доля, вложенная в акцию: 150000/250000 = 0.6 (60%). В этом случае стратегия реинвестирования предполагает, что часть акций продается, а на вырученные деньги докупаются облигации, чтобы пропорции портфеля были выровнены к исходному значению 50/50. Подробнее о понятии финансового рычага и его оптимизации можно почитать в нескольких статьях здесь.

Каким образом реинвестирование воздействует на рост капитала? Рост капитала за единицу времени довольно точно описывается формулой exp(µℓ — ½σ2ℓ2), где µ – средняя доходность, σ – волатильность, ℓ – рычаг, exp() – экспоненциальная функция. Самый интересный факт заключается в том, что рост зависит не только от средней арифметической доходности актива, но и от волатильности. При высокой волатильности возможны ситуации, когда при положительной доходности наблюдается боковик или даже медвежий тренд. В частности, когда доходность равна половине квадрата волатильности, имеет место боковик. Однако эту ситуацию можно исправить, подобрав такое значение рычага, при котором доходность превысит эту величину, а значит, будет наблюдаться рост капитала. Так, в нашем примере график был сгенерирован таким образом, чтобы годовая доходность и волатильность были 200%. Если подставить эти цифры в формулу не трудно убедиться, что под знаком экспоненты получается ноль: 2 — 22/2. Экспонента нуля равна единице, что означает отсутствие роста. Однако ситуация кардинально меняется, если задействовать реинвестирование. Можно показать, что максимальный рост наблюдается при рычаге равном: ℓ = µ/σ2. В нашем случае получаем: 2/22=0.5. Значит, если все время держать долю вложений в акцию на уровне 50%, боковик превратиться в бычий тренд, в чем можно наглядно убедиться из следующего графика.

Таким образом, при сильной волатильности для извлечения прибыли цене достаточно хотя бы не падать. Используя реинвестирование, боковик на инструменте можно превратить в бычий тренд на эквити. Что интересно, оптимальная стратегия в этом случае всегда бывает одна и та же: 50/50. Если вы предполагаете, что цена хотя бы не упадет, а волатильность будет высока, заработать на этом можно, сформировав портфель на 50% состоящий из акции (или другого рискового актива) и на 50% из кэша. Доходность данной стратегии будет тем выше, чем выше волатильность. Можно показать, что она составит exp(σ2/8). Напр., при волатильности 100% годовых доходность составит около 13%, а при волатильности 200% уже около 65%. Отсюда видно, что стратегия хорошо работает при высокой волатильности. Это ее основной недостаток, поскольку такая волатильность наблюдается относительно редко. Однако даже если действовать в расчете на нейтральный вариант боковика и относительно «невысокую» волатильность, а в реальности цена хоть немного вырастет, это может существенно увеличит доходность. Так, при волатильности 100% годовых и росте цены на 10% стратегия 50/50 дает почти 19% годовых, что уже не так и плохо. В общем, возможны вполне реалистичные и доходные комбинации. Почему так происходит? Давайте посмотрим на совмещенный график.

Как видно, стратегия Buy&Hold (100% вложение в акцию) показывала лучшие результаты, чем стратегия 50/50 (красная линия), до тех пор пока цена не обвалилась. Дальше «синяя стратегия» так и не смогла восстановиться выше стратегии 50/50. Это говорит о том, что реинвестирование не только помогает пережить просадку, но и в некоторых ситуациях позволяет выйти из нее с существенным профитом. Причем трюк здесь заключается именно в перераспределении средств, а не в безрисковой доходности получаемой по облигации. Эта доходность является приятным «бонусом», но не решающим моментом, поскольку при стратегии 50/50 облигация добавляет к доходности только половину своей процентной ставки, т.е. обычно речь идет о 1-5% «бонуса». Даже если нет возможности инвестировать вторую половину средств в облигации, ее можно просто держать в кэше – при высокой волатильности это даст положительный эффект! Отметим также, насколько выше оказалась просадка у «синей стратегии»: со стартовых значений она составила около 60%. У «красной стратегии» просадка намного ниже – только 20%.

Итак, я показал, что при помощи реинвестирования (ребалансировки портфеля) боковик можно превратить в бычий тренд. Для успеха этой операции нужно только, чтобы цена актива хотя бы не упала к моменту завершения инвестиции. В этом случае будет получена положительная доходность, величина которой будет тем больше, чем выше окажется волатильность. Если же повезет, и цена хотя бы немного вырастет, можно получить довольно существенную доходность даже при относительно «невысокой» волатильности. Кроме того, на это можно посмотреть и под другим углом. Если актив изначально движется как красная линия и к нему применяется реинвестирование с рычагом 1:2, график эквити будет выглядеть как синяя линия: чрезмерно высокий (для данного случая) рычаг убивает рост, превращая бычий тренд в боковик. Иными словами: высоковолатильные активы, как правило, уже и так находятся на оптимальных уровнях волатильности и использование заемных средств для покупки в этом случае бывает неоправданным.

Q-trading.ru

Важность чтения ленты.

- 29 сентября 2011, 21:20

- |

Один парень поинтересовался у меня, как определять потенциал хода, и как определить что пробой будет истинный.

Вот переписка.

«Приветствую!!!

Вот часто слышал такую фразу, часто мне говорили ее (что не вижу потенциал акции) и уже несколько месяцев пытаюсь понять как его «видеть»/определять.

Подскажи, пожалуйста, как ты это видишь/делаешь?

Спасибо! »

Ответ:

Потенциал в акции смотрят от уровня до уровня.

Например акция пробила уровень 35,00 вниз, а предыдущий минимум у этой акции был 34,00, значит потенциал хода 1 доллар, от 35 до 34.

Еще нужно учитывать волатильность акции. Например, если акция в день ходит всего 1 доллар в среднем, а сегодня прошла уже 95 центов и пытается пробить уровень, то скорее всего это будет ложный пробой, т.к. акция прошла уже свой дневной потенциал.

второй Вопрос:

А как в начале сессии определяешь что стак пойдет и пробой не ложный?

Ответ

в начале сессии, порядка первые пол часа, самые большие объемы, акции имеют большую волатильность, поэтому вероятность истинного пробоя увеличивается. Нужно смотреть в стакан.

Например: ты отобрал акциию, которая сегодня может пробить 52WH (52 недельный максимум), если акция открылась ниже этого уровня, и подойдя к нему все сделки проходят по ask, bid все время поднимают, и объемы растут, то скорее всего пробой будет истинный.

Если же возле уровня, нет объемов, спред большой, и принты проходят по 100-300 акций, то скорее всего пробой ложный.

( Читать дальше )

Вот переписка.

«Приветствую!!!

Вот часто слышал такую фразу, часто мне говорили ее (что не вижу потенциал акции) и уже несколько месяцев пытаюсь понять как его «видеть»/определять.

Подскажи, пожалуйста, как ты это видишь/делаешь?

Спасибо! »

Ответ:

Потенциал в акции смотрят от уровня до уровня.

Например акция пробила уровень 35,00 вниз, а предыдущий минимум у этой акции был 34,00, значит потенциал хода 1 доллар, от 35 до 34.

Еще нужно учитывать волатильность акции. Например, если акция в день ходит всего 1 доллар в среднем, а сегодня прошла уже 95 центов и пытается пробить уровень, то скорее всего это будет ложный пробой, т.к. акция прошла уже свой дневной потенциал.

второй Вопрос:

А как в начале сессии определяешь что стак пойдет и пробой не ложный?

Ответ

в начале сессии, порядка первые пол часа, самые большие объемы, акции имеют большую волатильность, поэтому вероятность истинного пробоя увеличивается. Нужно смотреть в стакан.

Например: ты отобрал акциию, которая сегодня может пробить 52WH (52 недельный максимум), если акция открылась ниже этого уровня, и подойдя к нему все сделки проходят по ask, bid все время поднимают, и объемы растут, то скорее всего пробой будет истинный.

Если же возле уровня, нет объемов, спред большой, и принты проходят по 100-300 акций, то скорее всего пробой ложный.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал