Избранное трейдера RKS_01

Грааль. Совместное творчество Smart_Lab.

- 26 января 2022, 21:22

- |

Схематично она выглядит очень просто: Драйвера изменения цены= Диспропорции+ ДисбалансыДальше, отрывок дискуссии.

Когда подыскивал название для своей книги, стал смотреть в сетях, кто куда продвинулся в поведенческих финансах, и набрел на сайт Вуди Дорси (автор Анатомии Биржевых Рынков), который написал у себя в блоге следующее: «Наиболее мощным и наименее изученным драйвером движения цены является диспропорция между текущим ее значением и представлением большинства игроков по поводу того, какой она должна быть.»

Однако, цена никак не может пойти к значению "представления большинства игроков по поводу того, какой она должна быть.", хотя бы потому, что это

( Читать дальше )

- комментировать

- 1.1К | ★2

- Комментарии ( 50 )

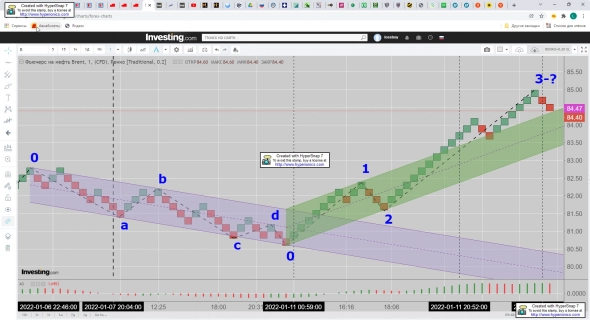

Практическая Торговля по RENKO на Примере Нефти BRENT.

- 13 января 2022, 10:09

- |

Привет, мой Любимый Проницательный Читатель, Друг и Коллега-Трейдер!

Давненько что-то я не рисовал вслух графики нефти в стиле ретро ренко. А зря. Ибо там есть на что посмотреть.

Привожу ТЕКУЩИЙ пример ренко-разметки для краткосрочной торговли в Бренте.

Не правда ли, наглядно, симпатично и очень просто?

Методика ренков прекрасно работает и на других инструментах — и на валютах, и на акциях, и на индексах. Главное — выбрать подходящий тайм- и сайз-фреймы. Подходящие Трейдеру под его индивидуальный стиль торговли. С соответствующими ожидаемыми амплитудой движения и временем удержания позиции.

Подходит как для интрадея, так и для дейтрейдинга. И даже для открытия-закрытия «долгосрочных» позиций. То есть для управления оными.

( Читать дальше )

Кумулятивная дельта. Новые возможности. Как торговать?

- 29 декабря 2021, 09:30

- |

Дорогие друзья, во первых строках своего письма категорически всех поздравляю с наступающими праздниками! Здоровья всем. И рационального мышления.

А о чем сегодня хотел поговорить? О дельте. Точнее о кумулятивной дельте. Сей инструмент достаточно богато представлен в западных терминалах, но в наших его привыкли обходить стороной. Не во всех, но в основных. Возможно, для многих сказанное ниже будет давно известной инфой, но для кого-то и нет. Народ на биржу приходит перманентно. Хотя и уходит также.

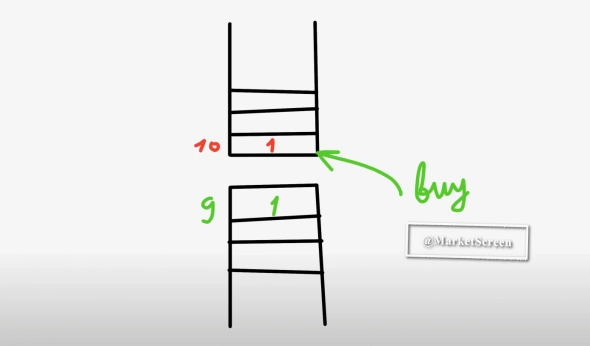

Думаю, начать нужно с базы. На рынке у нас есть покупатель и продавец. Представим стакан.

По цене 10 у нас стоит аск с объемом 1 контракт. Т.е. это ПАССИВНЫЙ ПРОДАВЕЦ, желающий продать.

По цене 9 у нас стоит бид с объемом 1 контракт. Это ПАССИВНЫЙ ПОКУПАТЕЛЬ, желающий купить.

Как должна произойти сделка? Участники в стакане у нас «пассивные». Они выставили свои лимитные заявки и ждут их исполнения. И так бы рыночек и стоял, если бы не появились АКТИВНЫЕ участники рынка. Те, кто будут целенаправленно выкупать или продавать из/в стоящие в стаканах лимитные заявки. Как это любят называть — оперировать рыночными заявками. Хотя это и не совсем верный термин, но тем не менее.

( Читать дальше )

Чем биржевой график отличается от рандомного

- 24 декабря 2021, 23:27

- |

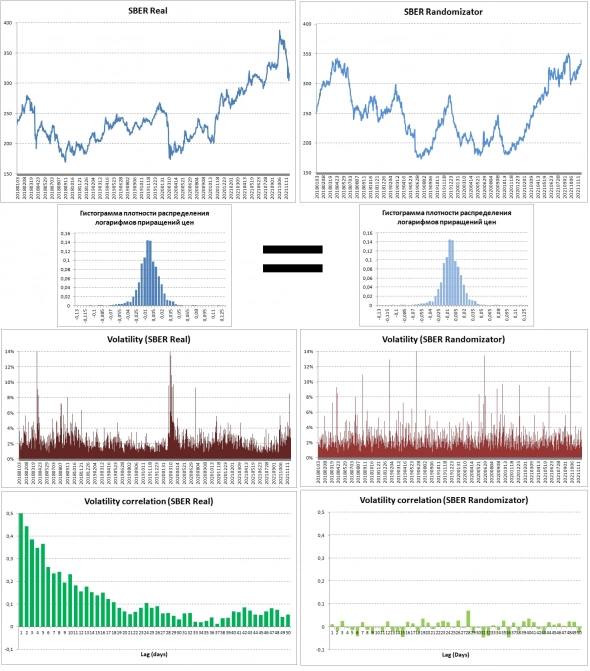

Слева реальный график «Сбербанк об.» (дневной).

Справа — составленный случайным образом график из фактических приращений цен реального левого графика.

Гистограммы логарифмов приращений у обоих графиков совпадают и содержат толстые хвосты и узкий пик (лептокуртозис присутствует).

А дальше отличия реального графика можете видеть на диаграммах волатильности и, обработке этих диаграмм через проверку стилизованного эмпирического факта "Медленный распад автокорреляции волатильности", т.е. на реальных графиках участки высокой волатильности имеют тенденцию группироваться в кластеры и затем постепенно распадаться ото дня ко дню. На случайном графике нет никакой кластеризации волатильности и никакого распада автокорреляции тоже нет, потому что нет самой корреляции волатильности.

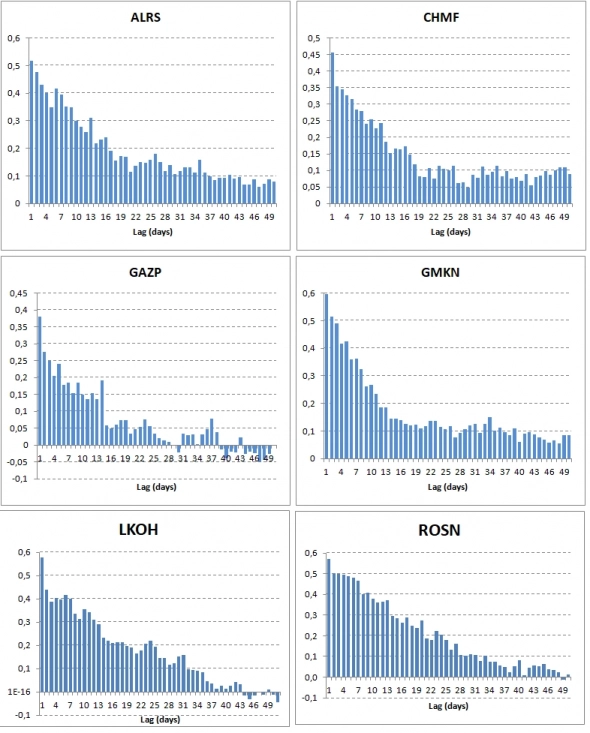

В обсуждении было справедливое замечание, поэтому дополнительно прикладываю гистограммы медленного распада автокорреляции волатильности по другим российским акциям.

Майкл Ковел. Биржевая торговля по трендам

- 16 декабря 2021, 14:07

- |

Предыстория следующая. В середине 2010 года впервые наткнулся на эту книгу. То было время неопределенности. С одной стороны, великолепно заработал, торгуя импульсы, в 2009. Это дало возможность распродать остатки загибающегося бизнеса и полностью сосредоточиться на биржевых спекуляциях. С другой стороны, постоянно задавал себе вопросы: «А не случайность ли это?» или «Работает ли этот подход в долгосроке?»

К блогу А.Г. тогда только присматривался. А тут такая книга! Оказывается, целая индустрия работает, используя тот же принцип, к которому сам пришел интуитивно. Методом проб и ошибок. Это было как глоток свежего воздуха. И, возможно, именно это помогло верить в тренд и продолжать его торговать в непростой период, каким был 2011-2013гг.

Книга Майкла Ковела – великолепный сборник, вводящий в мир интересного биржевого подхода, который никогда не сломается. Trend Following. При этом Following – важнейшая часть парадигмы. Работа вторым номером. Сначала движение цены, затем действия трейдера в ответ на нее.

( Читать дальше )

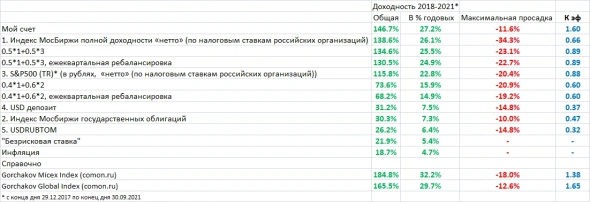

Промежуточные итоги 3 кварталов

- 20 октября 2021, 14:01

- |

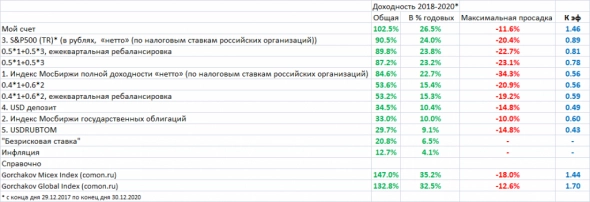

Процедура подготовки этой таблицы достаточно муторна, так как требует совмещения торговых дней в России и США, поэтому я решил сделать ее заблаговременно по итогам 3 кварталов, чтобы при подведении итогов года совмещать только 4 квартал. Что получилось?

( Читать дальше )

Нет никаких свечных паттернов из «книг»

- 13 октября 2021, 21:46

- |

Свечные формации — первое что я исследовал в своё время.

Первое с чего я начал свой путь в программирование и алготрейдинг – была программа для автоматического поиска паттернов. Я делал это публично и весело – как люблю и сейчас))

Раз, два, три, ну и т.д. (2014 год! С ума сойти!)

Дата-майнинг, машинлёрнинг. Мне нравились эти слова в то время и идея заставить программу автоматически находить прибыльные закономерности – охренительно вкусная!

И знаете что?

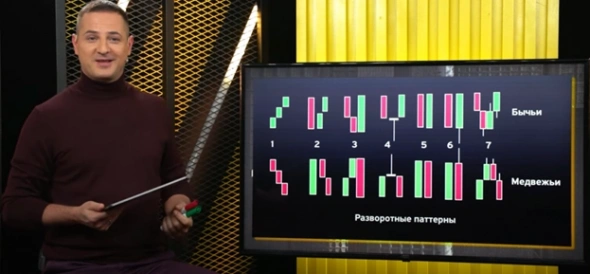

Вот эти классические паттерны с картинки:

Рис. 1. Не достоверная информация

С тех пор я написал уже с десяток различных самообучающихся / полуавтоматическиобучающихся и других «магически» обучающихся приблуд. Последняя вот эта: https://youtu.be/4niRyKY1Ho8

( Читать дальше )

Как модифицировать стратегию Dogs of the Dow

- 26 сентября 2021, 18:42

- |

www.jc-trader.com/2021/09/dogsofthedow.html

------------------------------------------------------------

Как модифицировать стратегию Dogs of the Dow

Когда-то давно, в прошлом веке, была очень популярна стратегия инвестирования под названием Dogs of the Dow. Стратегия приносила доход значительно выше доходности индекса и была очень простая. Раз в год надо было выбрать из индекса Dow30 десять компаний с самой высокой дивидендной доходностью в процентах и держать их акции весь следующий год. Смысл выбора акций с самой высокой дивидендной доходностью в том, что она повышается в случае если цена акций снижается. Другими словами, покупаем то, что дешево и надеемся что оно будет расти сильнее чем остальное. В прошлом веке такая стратегия себя оправдывала.

Проведем тест стратегии для акций Dow30 (без ошибки выжившего) за последние 15 лет. Итак, видим что в последние годы стратегия (красная) приносит доходность хуже индекса S&P500 (синий).

( Читать дальше )

Проектирование ТС. 1

- 15 августа 2021, 18:09

- |

Итак, первым делом скачал с Финам 1м котировки нескольких фьючерсов за 3 последних месяца перед экспирацией и поместил их в БД SQLite — так проще работать. Код экспорта из CSV в SQLite приводил ранее, см. раздел Python моего блога.

Вот эти:

1 GAZR-6.21 GZM1

2 GAZR-9.21 GZU1

3 SBRF-6.21 SRM1

4 SBRF-9.21 SRU1

5 Si-6.21 SiM1

6 Si-9.21 SiU1

С фьючем РТС работать и отрабатывать технологии сложнее, если и нужен будет, то оч нескоро.

У меня заготовлено несколько новых индикаторов для этой ТС. Конечно я на что-то рассчитывал при их проектировании, но все это умозрительно, и о реальных свойствах индикаторов я, ровным счетом, ничего не знаю. Для начала хотелось бы выяснить их возможности.

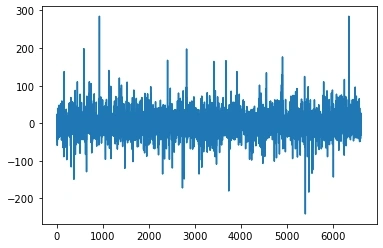

Для этого на множестве 1м истории (~66000 свечей) генерируем ~6600 равномерно распределенных по интервалу истории случайных сделок продолжительностью 5 минут ( потом будет и 10 и 15 минут), пока только Лонг (потом и Шорт будет, рассматривается отдельно) и находим прибыль в каждой из этих сделок.

Выглядеть это будет вот так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал