Избранное трейдера Алекс Смирнов

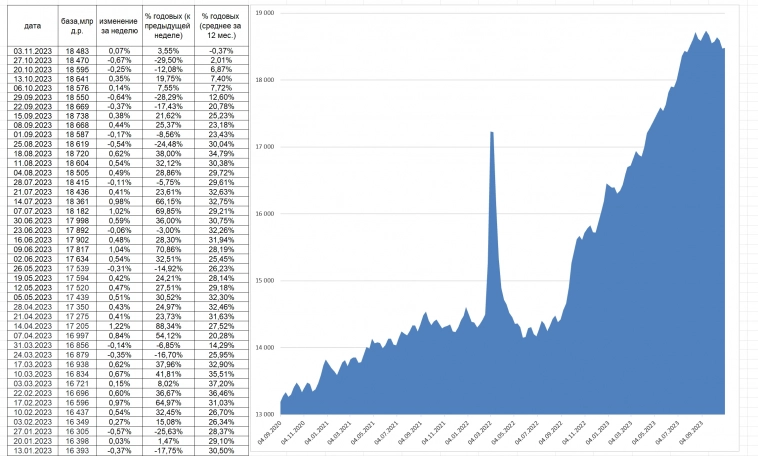

Нал 2 месяца не растет: высокая ставка, люди несут деньги в банки.

- 16 ноября 2023, 21:29

- |

включает выпущенные в обращение Банком России наличные деньги плюс

остатки средств на счетах обязательных резервов,

депонируемых кредитными организациями — резидентами Российской Федерации в Банке.

Более 90% узкой денежной базы — это нал.

По данным с сайта ЦБ России, построил график.

Думаю,

люди несут деньги в банки под высокий % (около 15%).

Для рынка, негатив.

С уважением,

Олег.

- комментировать

- ★2

- Комментарии ( 37 )

🎄Сегежа преподнесла подарочек...

- 16 ноября 2023, 18:10

- |

Пока многие компании на рынке РФ обновляют свои исторические максимумы, Сегежа обновляет исторические минимумы. Этот год для бизнеса выдался не очень позитивным. Сегодня попробуем разобраться, есть ли вообще шансы на восстановление и какой ценой они могут достаться.

Компания выпустила отчет за 9 месяцев текущего года, предлагаю с него и начать.

📉 Цены на основную продукцию Сегежи продолжают снижаться, как и объемы продаж в годовом выражении. Ожидаемого разворота до конца года мы скорее всего не увидим, несмотря на оптимизм менеджмента.

📈 Стоимость обслуживания долговой нагрузки продолжает расти. Из-за того, что некоторые кредиты были краткосрочными, сейчас их приходится рефинансировать по более высоким ставкам, о чем мы ранее уже говорили. На конец 3 квартала текущего года средневзвешенная ставка по заемным средствам составила 12,4% годовых.

💰 Чистый долг на данный момент подошел к отметке 119 млрд руб., 44,7 млрд из которых придется рефинансировать уже в следующем году. ЦБ пока не планирует смягчать денежно-кредитную политику, что намекает на сохранение ключевой ставки близко к текущим уровням. Это приведет к еще большему росту стоимости обслуживания долга после его рефинансирования в 2024 году.

( Читать дальше )

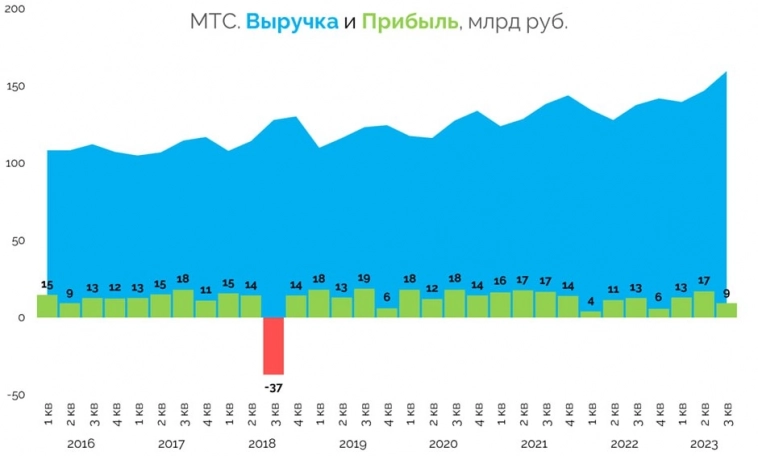

МТС. Долги начинают поджимать

- 16 ноября 2023, 17:45

- |

📱МТС. Долги начинают поджимать

Финансовые показатели

🔴Выручка прибавила 16% — до 160 млрд рублей.

🔴Выручка от услуг выросла на 13%, а выручка от реализации товаров — на 49%.

🔴Операционная прибыль снизилась на 4,5% — до 31,2 млрд рублей.

🔴Чистая прибыль упала на 27% — до 9,2 млрд рублей.

🔴Свободный денежный поток (FCF) — 27 млрд рублей направили на покупку финансовых активов.

🔴Компания взяла долг в III квартале около 11 млрд.

🔴Чистый долг с учетом аренды не изменился и остался на уровне 500 млрд руб.

🔴Соотношение чистого долга к EBITDA — 2,1х.

‼️В 2024 году компании нужно погасить или рефинансировать более 160 млрд рублей.Под текущую высокую ставку это вызовет еще большее давление на FCF.

Маржинальность рухнула с 44 до 38%. Да и вообще находится в стагнации последние несколько лет, как и весь бизнес МТС в целом.

⭐️Мнение GIF

Компания радует кредиторов. Проценты обслуживаются — на них денег хватает. А вот акционеров постепенно поджимает. Нужен рост тарифов, новые инициативы, вывод банка на IPO, продажа башен — в общем, что-нибудь, что поможет избавиться или сократить долг. Форвардная дивдоходность по акциям на уровне долгосрочных ОФЗ.

( Читать дальше )

О котировках Binance и Bybit

- 16 ноября 2023, 17:25

- |

На фоне продолжающегося помешательства наших западных «непартнеров» относительно недавно, Binance анонсировала отказ от работы с Россиянами. Одной из бирж куда мы стали переезжать стала Bybit. На ней выяснился интересный момент, у некоторых коллег скрипты переехали без особых проблем, у других же демонстрировали крайне печальную картину.

Сравнение котировок в лоб, а именно разница между закрытиями была весьма небольшая — в районе 0.1% ничего не показывала. Казалось бы, в чем же дело? Правда оказалась удивительной, несмотря на небольшое отличие по цене, типы свечей (bullish \ bearish) отличались драматически.

Фрагмент для демонстрации

( Читать дальше )

Стоит ли покупать акции Софтлайна?

- 16 ноября 2023, 16:56

- |

Коротко о компании

После всем известных событий компания Softline Holding PLC была разделена на российский сегмент (ПАО Софтлайн) и иностранный сегмент (Noventiq).

Владельцам гдр Noventiq предлагалось обменять свои расписки на акции ПАО Софтлайн в соотношении 1 к 3.

Причем инвесторы будут получать ежегодно по одной акции на дату отсечки, что в свою очередь, будет ежегодно создавать навес из желающих продать замороженные акции.

( Читать дальше )

Про оферты в цифрах. Риски для инвесторов и эмитентов

- 16 ноября 2023, 15:48

- |

Основной риск оферты состоит в неопределенности. Все-таки нет точной гарантии, какой объем принесут к выкупу, а значит эмитент должен готовиться к худшему

Мы проанализировали 75 оферт с 2021 года в облигациях с рейтингом ВВВ и ниже. В выборку попали именно оферты при определении купонов на следующие периоды, то есть классические put-опционы. Далее мы исключили оферты, на которые не принесли ни одной бумаги (к слову, их было аж 32). В выборку попали оферты, которые произошли при ключевой ставке от 4,25% до 20% годовых, и в разных циклах движения ключевой ставки.

И получили следующую статистику:

— Средняя доля выкупа на оферте — 13,19% от размера выпуска

— Среднее изменение купона — (-0,99%), то есть в среднем эмитенты снижали купон на 1% в рамках оферты

— Максимальная доля выкупа — 75,57% в нерыночном выпуске ЮАИЗ. Второе и третье место делят два выпуска АО им Т.Г. Шевченко с долей чуть более 69% при установленной ставке купона 0,01%

— Выкуп 100 млн рублей и больше был только 6 случаях, причем три из низ описаны в пункте выше. При рыночных ставках и рыночном выпуске такой объем был лишь на 3 офертах. Объемы выпусков — от 0,5 до 3 млрд рублей

( Читать дальше )

Переводы между своими счетами до 30 млн рублей в месяц станут бесплатными в мае 2024 года, это закон.

- 16 ноября 2023, 14:00

- |

Новость от 25 июля 2023 года.

https://www.cbr.ru/press/event/?id=16951

Это будет касаться онлайн-переводов гражданина между его счетами в разных банках. Такой законопроект приняла Государственная Дума во втором чтении. Закон опубликован 04.08.2023.

Ссылка на законопроект:

https://sozd.duma.gov.ru/bill/160987-8

Можно будет без комиссии переводить деньги в пределах 30 млн рублей в месяц по номеру счета через мобильные приложения или личный кабинет на сайте банка на свой счет в другом банке либо по номеру своего телефона через Систему быстрых платежей (СБП).

В то же время новые правила не будут распространяться на переводы, которые человек совершает непосредственно в отделениях, так как это более затратная для банков операция, а также на переводы по номеру карты, поскольку в этом случае не всегда возможно определить получателя средств.

Изменения не только позволят гражданам переводить свои средства между банками без лишних расходов, но и будут способствовать развитию конкуренции и улучшению качества банковских продуктов. Также они снизят операционные риски людей, которые снимали деньги со счета наличными, когда нужно было перевести их в другой банк без комиссии.

( Читать дальше )

Ревальвация рубля! Нет не слышали? (USDRUB)

- 16 ноября 2023, 13:40

- |

Почти никто в России не слышал о ревальвации рубля. И уверен, что многие даже не знали этот термин, до того как прочли его в заголовке к настоящему посту. Но уже скорее всего догадались, что он означает обратное значение привычной нам девальвации. Ревальвация — это укрепление национальной валюты к другим. Вы наверняка заметили, как сильно звучат голоса в СМИ и у различных комментаторов рынков, когда рубль сильно падает по отношению к тому же доллару: «Конец всему, рубль ждёт очередная девальвация, мы снова погрузимся в мрачные 90-е!» Когда такие как я пишут или говорят, что сейчас возможно неплохой момент зашортить зелёного, нас поднимают на смех со словами «увидимся на 120, 150, 200» и дальше у кого насколько хватает фантазии. При этом скорость девальвации коррелирует с величиной обесценения по прогнозам таких алармистов. Складывается ощущение, что эти люди сидят перед монитором с линейкой и прикладывают её к последним 3 — 5 точкам, а кто-то даже «натягивает» сетки Фибоначчи, дабы придать своим прогнозам наукоподобное объяснение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал