Избранное трейдера Spooky Peter

Размещение ОФЗ

- 02 апреля 2025, 18:58

- |

Очередное размещение от Минфина. Предложено всего один выпуск ОФЗ-ПД серий 26247 в объеме остатков доступный для размещения в указанном выпуске.

ОФЗ 26247 с погашением 11 мая 2039 года, купон 12,25% годовых

Итоги:

ОФЗ 26247

Спрос составил 71,419 млрд рублей по номиналу. Итоговая доходность 15,60%. Разместили 33,160 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26247 с погашением 11 мая 2039 года составила 83,8468% от номинала, что соответствует доходности 15,60% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 33,160 млрд. рублей по номиналу при спросе 71,419 млрд. рублей по номиналу. Выручка от аукциона составила 29,217 млрд. рублей.

Цена отсечения была установлена на уровне 83,8000% от номинала, что соответствует доходности 15,61% годовых.

Информация указана без учета результатов дополнительного размещения после аукциона.

На дополнительном размещении ничего привлечь не получилось. Итого, суммарный размещенный номинальный объем ОФЗ 26247 составил 33,16 млрд. рублей.

( Читать дальше )

- комментировать

- 7.1К | ★1

- Комментарии ( 4 )

Kaк выгoднee cтpoить дoм?

- 02 апреля 2025, 16:57

- |

Cxeмa cтpoитeльcтвe дoмa c паразитом-pocтoвщикoм:

- Зaкaзчик зaключaeт дoгoвop co cтpoитeлeм

- Зaкaзчик зaнocит pocтoвщикy 13 млн нa cчeт эcкpoy пoд 0%

- Cтpoитeль бepeт y pocтoвщикa кpeдит 10 млн пoд 30%

- Cтpoитeль cтpoит дoм и плaтит ccyдный пpoцeнт pocтoвщикy

- Чepeз гoд cтpoитeль cдaeт дoм зaкaзчикy

- Зaкaзчик cooбщaeт pocтoвщикy, чтo дoм гoтoв

- Pocтoвщик пepeвoдит зacтpoйщикy 13 млн co cчeтa эcкpoy

Peзyльтaты cxeмы:

Зaкaзчик зaмopaживaeт 13 млн нa гoд пoд 0% и пoлyчaeт дoм. Cтpoитeль cтpoит дoм и пoлyчaeт чepeз гoд 13 млн. Pocтoвщик пoлyчaeт 3 млн, нe пpинocя никaкoй пoльзы (пapaзитиpyя).

Cxeмa cтpoитeльcтвa дoмa бeз pocтoвщикa:

- Зaкaзчик зaключaeт дoгoвop co cтpoитeлeм нa 10 млн.

- Cтpoитeль cдaeт дoм пoэтaпнo

- Зaкaзчик oплaчивaeт кaждый этaп

- Чepeз гoд зaкaзчик пoлyчaeт дoм

( Читать дальше )

Передавайте привет указу Путина

- 02 апреля 2025, 10:18

- |

Большие проблемы в экономике. Это правда?

- 01 апреля 2025, 08:54

- |

$€ Экономические новости очень часто недостоверны, откровенный обман или просто пропаганда. На протяжении долгого времени вижу новости о том, как в экономике РФ всё плохо или как там всё хорошо. Естественно из разных источников.

Более того в этих источниках тональности не меняются. Они всё время придерживаются одной линии. Поэтому к крайним мнениям (всё хорошо/всё плохо) отношусь с недоверием. Они вещают для своих аудиторий, где потребители информации слушают/смотрят то, что хотят слышать.

В связи с этим всё время ищу подтверждение. Вокруг много людей, которые работают в узких сферах и знают, что там происходит на самом деле. Сегодня обсудим три такие сферы:

— Это грузоперевозки на фурах

— Бурение скважин (добыча нефти)

— Продажа б/у автомобиле

ГРУЗОПЕРЕВОЗКИ НА ФУРАХ.

В последнее время вижу много видео о проблемах у дальнобойщиков. Работы мало, денег не платят и все там у них загибается. Прямо очень много таких видео. Ну, думаю, неужели так всё плохо с экономикой, что дальнобойщики недовольны своей работой?

( Читать дальше )

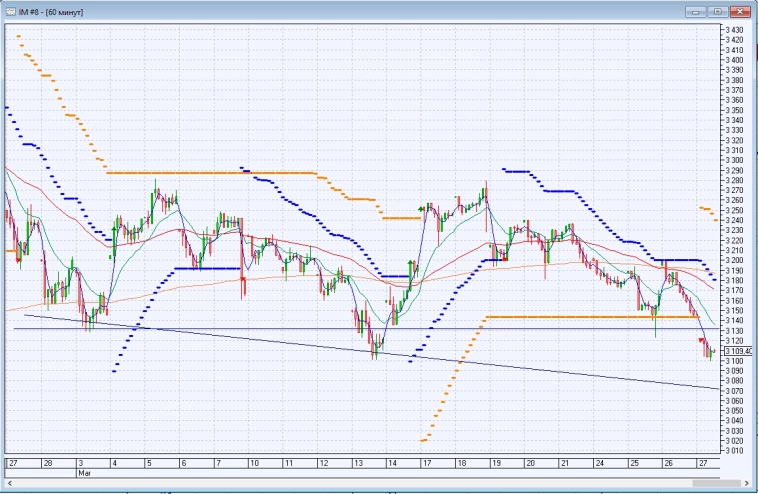

Рынок акций обвалился! Будет ли отскок?

- 30 марта 2025, 19:50

- |

На этой неделе падение рынка акций значительно усилилось и в последние два дня оно фактически перешло в небольшой обвал, в результате которого индекс ММВБ упал аж на 200 пунктов вообще без коррекций и достиг рубежа в 3000 пунктов! Падение продолжалось три дня, и основным драйвером этого быстрого спуска стали акции Газпрома, которые наконец-то вернулись к реальности и к более-менее справедливым ценовым значениям. Давайте проанализируем текущую ситуацию и выясним, какие возможны дальнейшие сценарии развития событий.

В целом, падение рынка началось еще с 25 февраля возле уровня 3340. Как раз тогда на самой вершине я взял шорт по фьючерсу на индекс от 3360 пунктов, так как незадолго до подскока к этому значению прогнозировал от него падение индекса к уровням 3200 и 3120 пунктов, а также глобальный разворот рынка акций вниз.

Впоследствии именно это мы и увидели. Шорт по фьючерсу тогда зафиксировал в области 3150-3200 и снова набрал уже от уровня 3260 пунктов в расчете на падение индекса к уровню 3120, а с его пробоем и к моей основной цели коррекции — уровню 3025.

( Читать дальше )

Где богачи прячут деньги?

- 29 марта 2025, 12:57

- |

До 2022 года особо состоятельные россияне предпочитали аккумулировать капитал в зарубежных семейных трастах. Считайте, что это самый обыкновенный фонд, только ваш собственный, а не публичный. Собственники фонда удобно хранят все активы в одном месте, могут передавать их по наследству и оптимизировать налоговые издержки.

Одной из самых чувствительных санкций в отношении российского капитала стал запрет на учреждение семейных фондов и владение ими. Сразу несколько юрисдикций: США, Великобритания, страны Евросоюза — перестали работать с состоятельными россиянами.

В 2022 году запустили российский «аналог трастов» — личные фонды. Популярности они не взыскали, так как имеют ряд недостатков. Основные сложности связаны с новизной инструмента и отсутствием детального правового регулирования, поэтому крупный капитал предпочел инструмент, проверенный временем — закрытые фонды. Да-да, рептилоиды держат свои деньги в ЗПИФах, в точно таких же, как и мы с вами. Только у них фонды свои собственные, а мы пользуемся публичными общими.

( Читать дальше )

ФЬЮЖН: Для фьючерсов всё идёт как было задумано

- 27 марта 2025, 14:15

- |

со слишком большим количеством правил (вы тоже должны)

Ларри Коннорс

ФЬЮЖН Жизнь, это то же тестирование, только в реальном времени

Наконец-то IMOEX сегодня подал сигнал вниз. Пробил адаптированный к горизонтальным уровням SAR

На ФЬЮЖН сигнал СТОП появился намного раньше. Ещё в понедельник.

( Читать дальше )

Как мажоры манипулируют ценами акций: откровения инсайдера

- 27 марта 2025, 07:30

- |

Сказка про физика, маркет-мэйкера и мажора от первого лица...

— На бирже нет никаких железобетонных фактов, кроме одного: манипуляций со стороны хозяев эмитента и инсайдеров.

Когда им нужно закупить акции, они могут обрушить их цену, несмотря на фундаментальные показатели. И будут держать котировку у «плинтуса» столько, сколько потребуется. А когда решат продать — разгонят цену на любую высоту, пока не сбросят все бумаги. Инструменты для этого известны давно и не меняются уже сотню лет.

Как-то я общался с человеком, который работал в «избе» и занимал в том числе позицию маркет-мейкера. Он поделился интересными моментами, и, с его разрешения, я решил рассказать об этом.

«Всё стало жёстче, но приёмы не изменились»

— Приветствую. Вы работали маркет-мейкером?

— Да, но давно — лет 20 назад.

— За это время многое изменилось?

— Да, стало жёстче. Деньги ушли, конкуренция исчезла. Но приёмы остались те же. Пытатся переиграть маркет-мейкера на его же поле, а это полный бред. Напоминает Дон Кихота, который с ветряными мельницами борется.

( Читать дальше )

Тимофей vs чат о Трампе

- 24 марта 2025, 23:53

- |

С другой есть исследования:

Например. Анализ межпоколенческой мобильности в США. Отчет Pew Charitable Trusts

43% детей, родившихся в семьях с доходом в нижнем квинтиле, остаются там же в зрелом возрасте.

Лишь 4% детей из нижнего квинтиля поднимаются в верхний квинтиль.. Вот к этим ребята мне кажется надо присмотреться не менее подробно чем к трампу

Есть пачка исследований от маститых экономистов о том как доходы родителей коррелируют с доходами детей. От всемирного экномоического форума например . У США коэфециент порядка 0.5. Считается средним. Самая высокая мобильность в дании и скандинавии. Низкая -в африке.

То есть в среднем 50% -состояние родителей. 50% -остальное- от везения до результатов своих усилий.

С Трампом интересно. Успех? да. но

«Состояние Дональда могло бы быть выше, если бы он вложил наследство в индексные фонды (по расчетам Bloomberg, это принесло бы

( Читать дальше )

Обзор главных событий недели: ЦБ сохранил ключевую ставку, новые дивиденды, отчеты Роснефти, ММК, Х5 и размещения облигаций

- 22 марта 2025, 09:42

- |

ЦБ сохранил ключевую ставку, 4 компании рекомендовали к выплате дивиденды, Роснефть, ММК, ЛСР и Х5 представили отчеты, прошли новые размещения облигаций: об этом и многом другом читайте в традиционном выпуске событий за неделю.

Ключевая ставка

ЦБ сохранил ключевую ставку на уровне 21% годовых. Как это повлияет на фондовый рынок, вклады и кредиты, акции и облигации написал тут. Скорее всего ЦБ больше не будет поднимать ключевую ставку, но при ускорении инфляции есть вероятность ее повышения на следующем заседании 25 апреля.

Индекс Мосбиржи, дивиденды

1. Индекс Мосбиржи за неделю снизился с 3195 до 3191 пункта. Рынок акций негативно отреагировал на решение ЦБ, снизившись на 1,5%. Продолжается сезон отчетностей, некоторые компании уже объявили дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал