SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера PASHA

Счастье и успех в трейдинге

- 08 апреля 2013, 09:28

- |

Вы хотите, чтобы ваше счастье было стабильным и надежным? Оказывается, способ есть:счастье состоит из успехов.

Успех – это когда вы сами, без всякого везения, сведя к нулю случайности, можете получить, создать именно то, что вы хотите.

Успех – вещь строго индивидуальная. Он всегда ваш, личный. Потому что это результат ваших действий. Если вы сумели помочь другим, то это – ваш успех в деле улучшения, укрепления вашего окружения. Если вы «живете ради них» и пытаетесь решить все их проблемы, вы заботитесь о своем успехе, но лишаете их права на их успех. И они привыкают жить за счет чужого успеха. И это тяготит их. И они не будут вам благодарны. Потому что мы удовлетворены жизнью ровно настолько, насколько можем чувствовать себя причиной своих успехов.

Успех всегда принадлежит кому-то одному. Коллективный успех – это не один успех, поделенный на количество участников. Это сумма отдельных, полновесных успехов каждого. Вместе значит каждый, иначе никакого «вместе» не будет.

( Читать дальше )

Успех – это когда вы сами, без всякого везения, сведя к нулю случайности, можете получить, создать именно то, что вы хотите.

Успех – вещь строго индивидуальная. Он всегда ваш, личный. Потому что это результат ваших действий. Если вы сумели помочь другим, то это – ваш успех в деле улучшения, укрепления вашего окружения. Если вы «живете ради них» и пытаетесь решить все их проблемы, вы заботитесь о своем успехе, но лишаете их права на их успех. И они привыкают жить за счет чужого успеха. И это тяготит их. И они не будут вам благодарны. Потому что мы удовлетворены жизнью ровно настолько, насколько можем чувствовать себя причиной своих успехов.

Успех всегда принадлежит кому-то одному. Коллективный успех – это не один успех, поделенный на количество участников. Это сумма отдельных, полновесных успехов каждого. Вместе значит каждый, иначе никакого «вместе» не будет.

( Читать дальше )

- комментировать

- 23 | ★6

- Комментарии ( 5 )

Темная сторона NYSE, или куда уходят торговать крупные участники рынка

- 01 апреля 2013, 06:07

- |

Один из моих крупных клиентов, торгующий более 15 лет, не так давно приобрел для своей компании доступ к совершенно всем уровням данных, по всем биржам США (ценник на этот доступ, скажем так, не для слабонервных) и признался, что количество активности, происходящей вне рынка, привело его, опытного и “видавшего виды”, трейдера, в полнейший шок.

В то время, как брокерские компании в России ( и не только) пытаются рекламировать преимущества прозрачного ценообразования биржевых рыночных площадок, самые крупные игроки Запада, похоже, идут в противоположную сторону — на внерыночные площадки. Нравится нам с вами или нет, не имеет значения, процесс существует, и нам необходимо о нем знать, думать, и делать выводы.

Ниже мой перевод статьи, вышедшей сегодня в New York Times, которая во многом адресует размер этого явления, и его особенности. Текста много, но на то она и американская газета :)

( Читать дальше )

Правда о "черепахах"

- 29 марта 2013, 11:37

- |

Рецензия на книгу «Черепахи трейдеры» — Майкл Ковел (Amazon)

Всем известна история успеха «черепах»: набранные Деннисом люди «с улицы» в течении 1985-1988 годов показывают сумасшедшие доходности:«Торговые записи показывают, что, например, Джеймс ДиМариа (James DiMaria) заработал в 1985 году 74%, в 1986 — 132%, 1987 — 97% и в 1988 —31%. Выдающийся результат, не так ли? Однако, что более интересно, другие Turtles показали близкие результаты. Поль Рабар (Paul Rabar) принес соответственно 71%, 98%, 90% и 63%, Лиз Чевал (Liz Cheval) — 52%, 135%, 178% и 125%, Джери Паркер (Jerry Park- er) — 129%, 125%, 39% и 49%. И это еще не самые успешные результаты! Куртис Фэйв (Curtis Faith) заработал за четыре с половиной года работы на Денниса 31 млн $. Сам Куртис считал, что его более успешные, ч ем у других Turtles, действия связаны с тем, что по своей молодости, а ему было тогда лишь 19 лет, не испытывал страха.»

В-общем, «картина маслом». Прямо как из советской песни: «Мы рождены, чтоб сказку сделать былью!». Но при внимательном «разборе полетов» выясняется куча «но».

Откуда мы знаем эти цифры? Ну, во-первых, из популярной книги одного из участников Куртиса Фэйва «Путь черепах», об этом же пишет и более независимый исследователь «черепах» Майкл Ковел «Черепахи-трейдеры: легендарная история, ее уроки и результаты». Последняя книга написана с явной симпатией к проекту, но при этом содержит огромное количество статистического материала, на который можно взглянуть и «под другим углом» и этот взгляд, как ни парадоксально, развевает миф абсолютной успешности проекта.

( Читать дальше )

27.03.2013 Сегодня ПОЛНОЛУНИЕ!!!!!)))))) Влияет ли это на Рынок? ( Выпуск Передачи "Охота на Герчика" по этому поводу)

- 27 марта 2013, 09:11

- |

Кирилл Ильинский - о Грале и эффективном рынке

- 05 марта 2013, 14:55

- |

Лекция Кирилла Ильинского.

Много суровой математики. Смотреть с 1:34

там по простому рассказывается где лежит Грааль, эффективен ли рынок, откуда вообще это взялось и как живут на эффективном и неэффективном рынке (сумбурно, лучше смотреть)

http://www.lektorium.tv/lecture/?id=14232

Много суровой математики. Смотреть с 1:34

там по простому рассказывается где лежит Грааль, эффективен ли рынок, откуда вообще это взялось и как живут на эффективном и неэффективном рынке (сумбурно, лучше смотреть)

http://www.lektorium.tv/lecture/?id=14232

Джеймс Альтушер - инвестор, программист....

- 19 февраля 2013, 17:53

- |

Это перевод нашумевшей статьи с TechCrunch от Джеймса Альтушера — инвестора, программиста, автора статей и немного предпринимателя.

Люди читают TechCrunch потому, что они хотят что-то создать, они не желают следовать приказам всю жизнь и хотят финансовой свободы. Давайте начистоту. Эти три пункта кажутся притягательными. Да благословит Вас Бог. Надеюсь, что когда Вы их обретете, Вы сможете сохранить их. Большинству людей (например, МНЕ), нужно просто немного покататься на американских горках, потому что мы тупые. Но некоторые люди умные.

Получить то, что вам нужно, трудно, но по причинам, которые я объясню ниже, теперь у Вас нет другого выбора. Мифов о корпоративной безопасности, о подъеме по служебной лестнице, о покупке золотых часов, о получении аплодисментов от ваших коллег, больше нет. Не потому, что экономика — это плохо. А потому, что инновации и мировая экономика сейчас лучше, чем когда-либо.

Но не ждите быстрого эффекта.

Вы не можете заработать деньги, не продавая что-то существенное. Вы не можете сделать что-то существенное, не проявив свое воображение. Вы не можете иметь воображение, не предаваясь идее создать что-то ценное для других людей.

( Читать дальше )

Люди читают TechCrunch потому, что они хотят что-то создать, они не желают следовать приказам всю жизнь и хотят финансовой свободы. Давайте начистоту. Эти три пункта кажутся притягательными. Да благословит Вас Бог. Надеюсь, что когда Вы их обретете, Вы сможете сохранить их. Большинству людей (например, МНЕ), нужно просто немного покататься на американских горках, потому что мы тупые. Но некоторые люди умные.

Получить то, что вам нужно, трудно, но по причинам, которые я объясню ниже, теперь у Вас нет другого выбора. Мифов о корпоративной безопасности, о подъеме по служебной лестнице, о покупке золотых часов, о получении аплодисментов от ваших коллег, больше нет. Не потому, что экономика — это плохо. А потому, что инновации и мировая экономика сейчас лучше, чем когда-либо.

Но не ждите быстрого эффекта.

Вы не можете заработать деньги, не продавая что-то существенное. Вы не можете сделать что-то существенное, не проявив свое воображение. Вы не можете иметь воображение, не предаваясь идее создать что-то ценное для других людей.

( Читать дальше )

Портфель - Распределение средств между системами

- 18 февраля 2013, 10:09

- |

Распределение средств между системами в портфеле, на основе вероятной просадки каждой системы

Имеется портфель, в которых входит N различных систем. Как нужно распределить стартовое депо E между отдельными системами?

Пусть по каждой системе мы знаем вероятную просадку r(i), для работы 1 лотом (например, по итогам тестирования на истории).

Тогда распределим капитал между системами так, чтобы в результате вероятные просадки всех систем были одинаковы, то есть все системы несут одинаковые риски.

( Читать дальше )

Имеется портфель, в которых входит N различных систем. Как нужно распределить стартовое депо E между отдельными системами?

Пусть по каждой системе мы знаем вероятную просадку r(i), для работы 1 лотом (например, по итогам тестирования на истории).

Тогда распределим капитал между системами так, чтобы в результате вероятные просадки всех систем были одинаковы, то есть все системы несут одинаковые риски.

( Читать дальше )

10 законов технической торговли Джона Мерфи

- 23 января 2013, 09:00

- |

Это не просто, а очень просто. Только нужна дисциплина и терпение, т.е профессионализм.

Откуда я взяла этот текст, уже не помню. Это было 19 ноября 2009 года

( Читать дальше )

Откуда я взяла этот текст, уже не помню. Это было 19 ноября 2009 года

( Читать дальше )

+1 исключение из поговорки: "Трейдинг самый трудный путь к лёгким деньгам"

- 18 января 2013, 22:17

- |

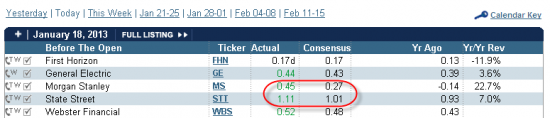

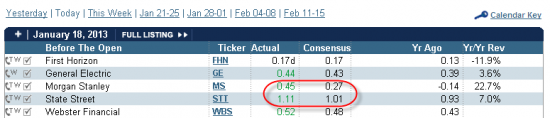

Есть поговорка: «Трейдинг самый трудный путь к лёгким деньгам»

Эта поговорка не касается торговли отчетов, потому что тут работает другая поговорка: «Кто рано встаёт тому Бог подаёт»

Итак по пунктам:

1. Смотрим компании отчитавшиеся на 10% лучше ожиданий.

видим две компании MS и STT. Правая колонка — ожидания. Левая колонка — факт.

2. Из них выбираем те которые торгуются на премаркете. Премаркет открывается в 16 МСК.

MS-торгуется. STT-нет. Фишка в том, что когда открывается премаркет — в америке ещё 7 утра и половина трейдеров в США ещё пьют кофе.

Акция которая могла бы выстрелить мгновенно (как например это происходит на новостях в 17-30 МСК) в итоге даёт некоторую фору чтобы мы могли зайти перед частью трейдеров — которые ещё не проснулись. В этом и есть рыночная не-эффективность и наше преимущество которое мы собственно и эксплуатируем.

( Читать дальше )

Эта поговорка не касается торговли отчетов, потому что тут работает другая поговорка: «Кто рано встаёт тому Бог подаёт»

Итак по пунктам:

1. Смотрим компании отчитавшиеся на 10% лучше ожиданий.

видим две компании MS и STT. Правая колонка — ожидания. Левая колонка — факт.

2. Из них выбираем те которые торгуются на премаркете. Премаркет открывается в 16 МСК.

MS-торгуется. STT-нет. Фишка в том, что когда открывается премаркет — в америке ещё 7 утра и половина трейдеров в США ещё пьют кофе.

Акция которая могла бы выстрелить мгновенно (как например это происходит на новостях в 17-30 МСК) в итоге даёт некоторую фору чтобы мы могли зайти перед частью трейдеров — которые ещё не проснулись. В этом и есть рыночная не-эффективность и наше преимущество которое мы собственно и эксплуатируем.

( Читать дальше )

Трендовость рынка

- 18 января 2013, 17:03

- |

Существует такое мнение, что на рынке главное — это тренды.

Посмотрим, сколько на рынке есть тех трендов.

Не залезая в дебри умничанья, с Хёрстом и фрактальной размерностью посчитаем банальную автокорреляцию (с лагом 1) приращений клоузов. Да и к тому же автокорреляция напрямую связана с показателем Хёрста, так что это вполне хороший индикатор.

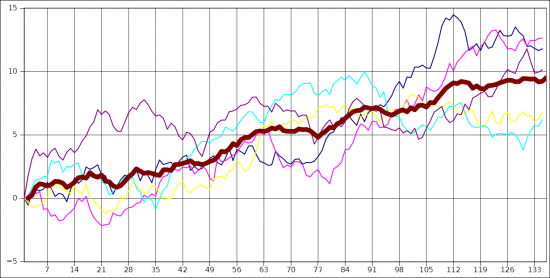

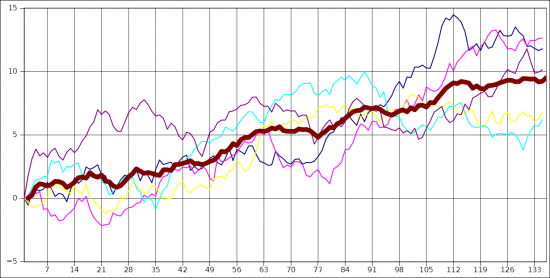

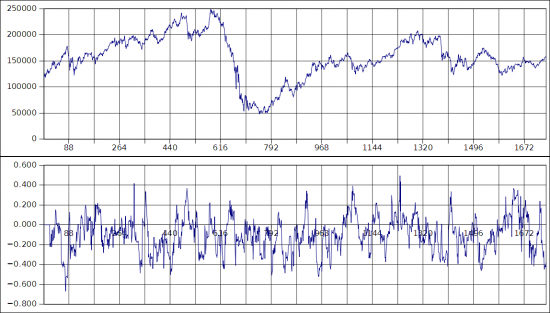

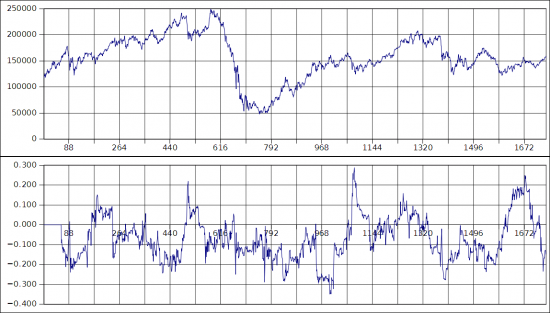

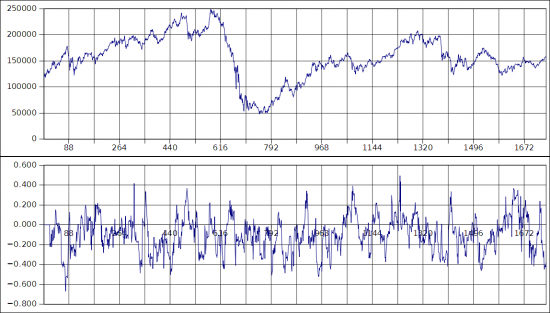

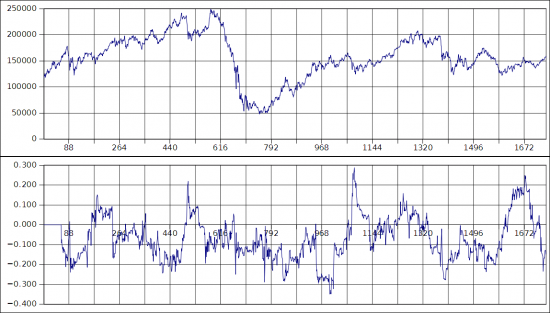

Вот график, фРТС, автокорреляция серий в 20 дней (1 месяц), график по дням с 2006 года по начало 2013:

Ну что, ничего не видно! Автокорреляция болтается туда-сюда.

Посмотрим на длине 3 месяца, 60 дней:

( Читать дальше )

Посмотрим, сколько на рынке есть тех трендов.

Не залезая в дебри умничанья, с Хёрстом и фрактальной размерностью посчитаем банальную автокорреляцию (с лагом 1) приращений клоузов. Да и к тому же автокорреляция напрямую связана с показателем Хёрста, так что это вполне хороший индикатор.

Вот график, фРТС, автокорреляция серий в 20 дней (1 месяц), график по дням с 2006 года по начало 2013:

Ну что, ничего не видно! Автокорреляция болтается туда-сюда.

Посмотрим на длине 3 месяца, 60 дней:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал