Избранное трейдера Ольга

Ключевую ставку снизят в феврале

- 19 января 2024, 07:41

- |

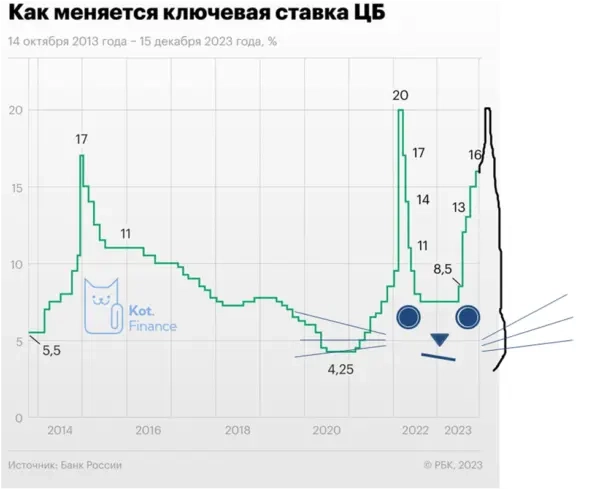

Остался всего месяц до первого в 2024 году заседания ЦБ по ключевой ставке. Напомним: во второй половине 2023 года, Банк России перешел к активному повышению, увеличив ставку с 7,5% до 16% в несколько заходов.

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Как заработать на облигациях - здесь. А сегодня мы говорим о ключевой...

---

Следующее заседание пройдет 16 февраля, и мнения аналитиков несколько расходятся.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 36 )

Обвал рынков! Как это было?

- 18 января 2024, 07:28

- |

Хотелось бы написать, что при подготовке материалов ни один инвестор не пострадал, но это не так

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки здесь. А сегодня мы вспоминаем...

Взгляд из прошлого. Хорошей коррекции на рынке не было давно. Выращено целое поколение инвесторов, которое не видело сильных снижений рынка. Это может затуманить разум и предположить, что в этот раз будет иначе. Не будет!

Когда мозг регулярно получает достаточно эндорфинов от поступательного роста — теряется бдительность. Внутренний риск-менеджер остается без права голоса, а сам инвестор уже в мыслях тратит деньги на отпуск, новую машину, квартиру, дачу. А если до заветной цели слишком далеко – почему бы не воспользоваться маржинальным кредитованием от брокера?

И правда… а что может случиться? По опыту 2022 года – всё:

Fake news

( Читать дальше )

Аналитики спрогнозировали рекордную див.доходность акций 10% и назвали 10 фаворитов

- 17 января 2024, 16:51

- |

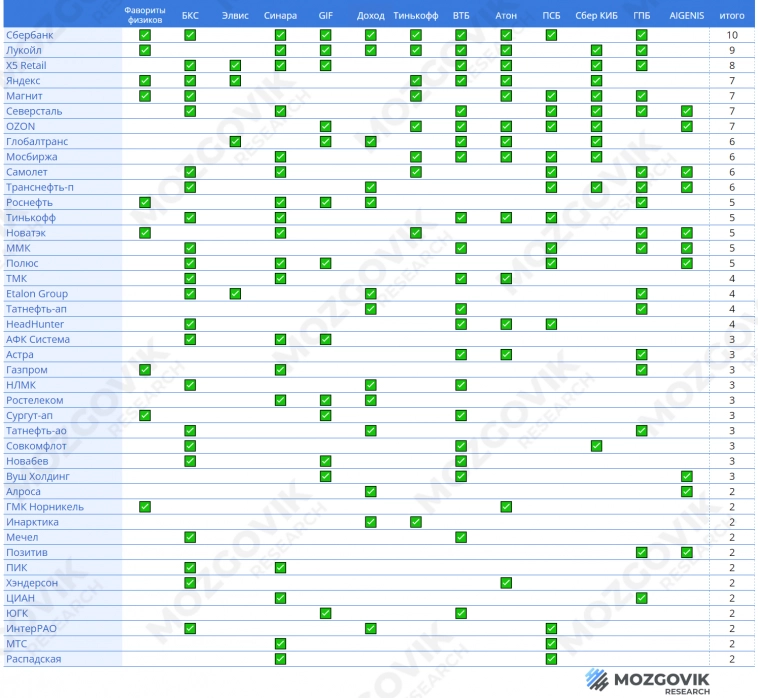

Конспект инвестиционной стратегии AIGENIS

👉IMOEX вырастет на 30% до 4150 дивидендов (у ВТБ была оценка 600 млрд)

👉Тоже считают, что основной рост будет во 2П2024

👉Высокая вероятность начала мирных переговоров (сентябрь-октябрь 2024)

👉в 2024 году рынок будет реинвестировано 360 млрд руб из суммарных 4,5 трлн руб

👉в январе на рынок может зайти 80 млрд дивидендов из общей суммы 1,04 трлн руб. (Лукойл (309 млрд руб.), Норникель (140 млрд руб.), Газпромнефть (393 млрд руб.) и Роснефть (326 млрд руб.).

👉Металлурги + Газпром = 700 млрд, Финсектор = 600 млрд руб, нефтянка = 1 трлн руб, прочие = 800 млрд руб.

👉с апреля пойдут дивидендные анонсы за 2023 и 4 кв2023

👉цикл смягчения ставок ЦБ с 2П2024

👉Дивдоходность рынка рекордная (>9%), больше компаний заплатят дивиденды

Обновили табличку консенсусов от брокеров:

Фавориты Aigenis:

( Читать дальше )

Так все-таки, доллар или рубль?!!

- 16 января 2024, 07:23

- |

Часто встречаем мнение, что не за чем в России считать в рублях. Надо в долларах! Что инфляция Росстата отстает от фактического подорожания машин, стройматериалов, да даже корма для котят. Все, что имеет импортное происхождение – растет за долларом. Все отечественное – дорожает за импортным. Разбираем на цифрах за последние 10 лет: доллар, или рубль

Картинка отсюда

На примере двух подружек Маши и Кати: первая верит Герману Грефу, Эльвире Сахипзадовне, Антону Силуанову – такие публичные и влиятельные люди не могут ошибаться. А Эльвира Сахипсадовна и вовсе печатает рубли – она уж точно знает, что с ними будет. Поэтому Маша уверена в силе рубля и даже завела традицию – каждый год после новогодних праздников открывать новый вклад на год. Ставки в рубле всегда выше, чем в иностранной валюте, поэтому точно не проиграешь.

( Читать дальше )

Портфель облигаций для моей бабули

- 15 января 2024, 08:04

- |

Диверсифицированный, доходный, надежный, и максимально простой

Картинка отсюда

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! А сегодня мы составляем портфель для бабушки

---

Портфель для бабули – задача не простая. Нужно подумать сразу о многих вещах:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

Я уже писал, что моя бабуля выбрала приложение Тинькофф, т.к. ей понравилось удобство: многие вещи даже для нее интуитивно понятны. Для себя я отметил, что магия для нее в удобном поиске. Если в ВТБ чтобы найти М.Видео нужно написать «МВ Финанс», то Тинькофф поймет и «Мвидео» хоть с точкой, хоть без точки.

Моя бабуля не активный трейдер, поэтому тариф у нее базовый, с комиссией 0,3% за сделку. Для совсем краткосрочных бумаг это много, поэтому мы будем подбирать облигации больше, чем на 1 год. К тому же, бабуля верит прогнозам аналитиков.

( Читать дальше )

Восстановление авторынка, новые облигации, кубышка СургутНефтегаза, и признание в любви Тинькофф Инвестициям

- 14 января 2024, 09:02

- |

🚗Авторынок

Рассмотрели и обсудили падение авторынка в 2022 и восстановление как феникс из пепла в 2023. Доля китайцев выросла с 7 до 40%. Лада тоже увеличила долю рынка с 21 до 32% и даже презентовала машину с автоматом.

( Читать дальше )

Смартлаб-вопрос #24: какого приличного инфоцыгана по бизнесу можно посмотреть на Ютубе?

- 13 января 2024, 21:44

- |

Не секрет, что инфоцыгане из шкуры вон лезут, чтобы обратить на себя внимание. И наверняка многие несут немало бесплатной пользы, которая есть в свободном доступе на Ютубе. Кого полезного посоветуете посмотреть по бизнесу на Ютубе? (Можно в виде ссылки)

Как получать необыкновенные доходы на обыкновенных акциях?

- 13 января 2024, 13:18

- |

В России книга выходила в 2003-м году, но к счастью какие-то пираты ее распечатывали на принтере и продавали на ОЗОНе, поэтому я смог урвать бумажный вариантик.

В целом конечно, я бы поставил книге оценку не выше 3. С одной стороны — американская специфика, с другой — она реально древняя. Многие вещи утратили актуальность, а многие, просто не применимы на российском рынке, где выбор компаний ограничен, а растущих бизнесов кот наплакал.

Основная идея книги в том, что покупать надо акции роста. Все исследования говорят о том, что даже дорогие акции роста со временем принесут более высокий доход, чем недооцененные компании, а дивидендная доходность растущих компаний в будущем все равно превысит доходность тех компаний, которые платят высокие дивиденды здесь и сейчас.

Еще одна полезная идея заключается в том, что если вы нашли хорошую компанию по нормальной цене, надо покупать и держать долго, и не обращать внимание на макроэкономику, подъемы и спады, которые точно спрогнозировать крайне сложно.

( Читать дальше )

ТОП-5 самых доходных облигаций с высокими кредитными рейтингами: выпуски от 20 до 34% годовых

- 13 января 2024, 09:03

- |

Говорят, доходность ходит рука об руку с риском. Так ли это? В нашей подборке кредитные рейтинги начинаются с А- вплоть до ААА. А доходность от 20 до почти 35%. Разбираемся, есть ли подводные камни…

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний, ищем 💎 среди 🚮. Мы уже рассмотрели Делимобиль, Мвидео, Сегежа, Контрол лизинг, Азбука вкуса. Есть и экзотика: Истринская сыроварня, сеть кофеен Kuzina, и многие другие.Сегодня у нас особенный выпуск: подборки облигаций

--------------------

В рейтинговой шкале Эксперт РА компании с рейтингом А, АА, ААА характеризуются, как умеренный, высокий, и высший рейтинг кредитоспособности. A- и AAA принципиально отличаются, но это 7 высших ступеней из 22.

Такие компании не относятся к ВДО (высокодоходным и рискованным), но по каким-то причинам именно сейчас они дают самую высокую доходность.

( Читать дальше )

Что интересного содержит в себе Руководство Разумного Инвестора от Джона Богла?

- 12 января 2024, 17:30

- |

Прочел вот такую книжку. Её автор Джон Богл на самом деле культовая фигура. Он основал фонды Vanguard (в 1974 году), под управлением которых ныне $8 трлн (2-я в мире после БлэкРок). Когда Богл умер (на 90-м году жизни), его состояние было почему-то всего $80 млн. Явно не Баффет в общем.

Под управлением есть индексный фонд ETF привязанный к S&P500, его активы почти $1 трлн (тикер VOO).

Так вот вся книга последовательно убеждает инвестора в том, что на длинном временном интервале ему не суждено обыграть индекс S&P500. То есть книга пиарит идею индексного инвестирования.

Идея сводится к статистике, которая говорит: что на 20-летнем интервале вероятность фонда обыграть S&P500 составляет порядка 2%. Ну а на 30-летнем падает практически к нулю.

Но автор упускает из виду, что частный инвестор — не фонд. У него нет проблема большого объема, который по мере роста начинает аффектить рынок в силу ограниченной ликвидности. Так что, я думаю, что у разумного частного инвестора есть чуть больше шансов обыграть индекс на интервале 20лет+.

Немного статы и фактов:

👉за 100 лет средняя годовая дох-ть американского рынка акций 9% (4,4% дивиденды; 4,6% прирост капитала)

👉в долгосрочной перспективе доходность акций почти целиком зависит от прибыли, полученной компаниями

👉уровень P/E для рынка со временем возвращается к долгосрочной норме

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал