Избранное трейдера OUBee

12 полезных сайтов для трейдеров

- 17 марта 2021, 23:57

- |

Все ресурсы ± бесплатные, но те функции, которые описаны они выполняют, я сам ими пользуюсь в своей торговле, изучайте, делитесь и добавляйте в избранное.

StockBeep

Показывает акции на которых идут большие объемы на покупку/продажу.

Делаем сортировку по капитализации и смотрим акции в топе, далее заходим в терминал и принимаем решение входить в лонг или шорт по акции.

Finviz.com

( Читать дальше )

- комментировать

- 10.8К | ★147

- Комментарии ( 18 )

Знакомьтесь — это Билл, и в 2020 году он превратил $27 млн в $2,6 млрд за один месяц и на одной только сделке

- 09 марта 2021, 16:47

- |

Всем привет! Совсем недавно Александр Здрогов сделал пост про Билла Акмана, который каким-то образом сделал из 27 миллионов 2,6 миллиарда долларов. Довольно не хило! Однако мне показалось, что тема полностью не была раскрыта, и всем, наверное, интересно узнать — как именно ему удалось это сделать? Попробую объяснить на пальцах с предоставлением всех расчетов и деталей.

Давайте разбираться, как ему удалось это сделать

Ближе к концу февраля 2020 года Билл Акман, сидя у себя дома, не на шутку призадумался о приближающейся угрозе в виде эпидемии коронавируса. Помните, как большинство людей не придавали большого значения репортажам и кадрам из Ухани, которые показывали начало распространения COVID-19, а многим это вообще казалось хорошо срежиссированными отрывками из фильма?

Однако Билл Акман не стал медлить и решил предпринять срочные меры, чтобы «застраховать» свой многомиллиардный инвестиционный фонд Pershing Square Capital от потерь, которые могли бы появиться в результате распространения вируса из Китая в другие части света, в частности, в Европу и США.

Кто такой Билл?

( Читать дальше )

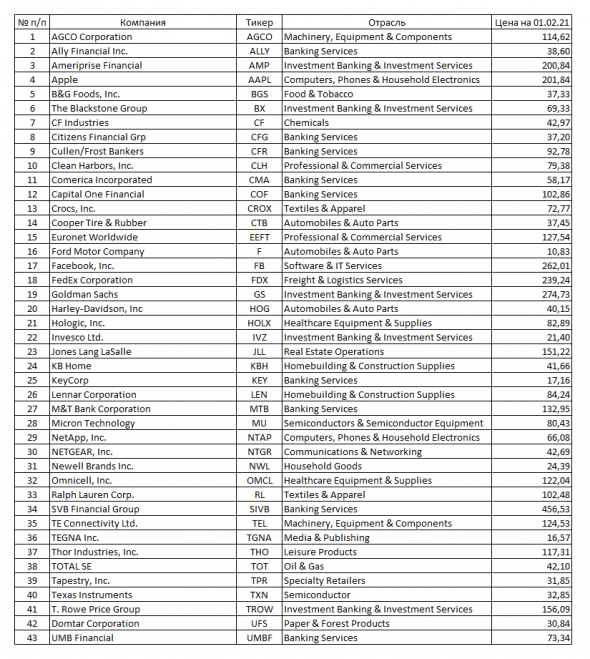

Роботов много должно быть хороших!

- 01 марта 2021, 21:45

- |

Как быстро бежит время. Не успели отгулять новогодние каникулы, а в окно уже весна стучится.

После технических проблем с Финамом (один за другим перестали работать три счета), а особенно после очередного совета попробовать открыть новый счет, я так и сделал, открыл новый счет. Только уже в БКС. Так что, с декабря 2020 года портфель роботов торгует в БКС. В этом портфеле на сегодняшний день работает 58 роботов.

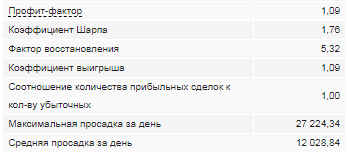

График доходности выглядит следующим образом:

Еще немного цифр:

( Читать дальше )

Как перестать беспокоиться, и начать торговать.

- 26 февраля 2021, 18:28

- |

Все просто. Единственная стратегия на рынке: покупай дешево, продавай дорого. Других не существует. Собственно, как и в любом бизнесе — ничего нового. Вопрос только, как определить, где дешево, а где дорого.

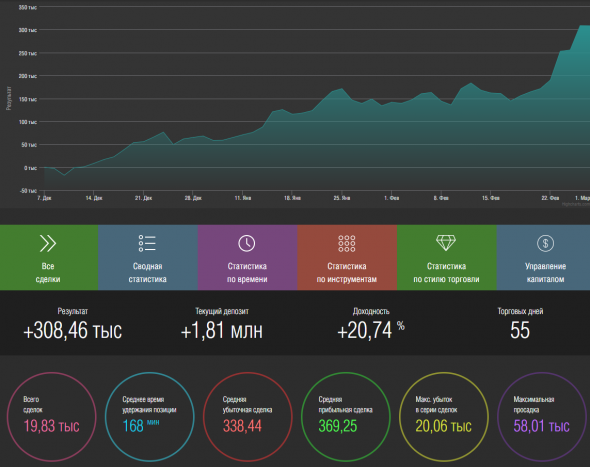

Это тоже несложно, в этом нам поможет простейшая мат статистика. Проводим на графике линию полиномиальной регрессии, рассчитываем стандартное отлонение (СТО), проводим на графике линии СТО. Под линиями СТО — статистически дешево, над линиями СТО — дорого.

Вот и определились с уровнями покупки и продажи.

Далее, учитываем, что цена никому ничего не обязана, и может ходить куда угодно, но чаще все таки ходит внутри диапазона распределения.

Вот и все, система готова, она вся на картинке.

Теперь скажите, вы видите здесь неудачные сделки? Я не вижу, но и не все их сегодня реализовал.

Кстати, быстродействия Quik вполне и больше чем достаточно, и все время удивляюсь тем, кто жалуется на быстродействие Quik.

для торгующих на СПб

- 24 февраля 2021, 22:15

- |

цена — от пары долларов до сотни.

перспективы — всё то что не падает годами, не продолжало падать после марта прошлого года, не продолжало

падать после ноября прошлого года

фильтровал то что втб даёт торговать ( а он даёт не всё что есть на спб )

а поскольку у меня этот список неоднократно спрашивали, то я его привёл в читаемый вид и предоставляю для всеобщего доступа.

ну я же пользуюсь чьими-то наработками, публикуемые здесь, ну вот мой вклад.

( Читать дальше )

Книги, которые мне помогли в трейдинге

- 24 февраля 2021, 20:05

- |

Я прочел много, большинство — мусор, а из прикладных выделить могу следующие:

◾Стив Нисон «Японские свечи». Рассказывается про считывание и основные паттерны.

◾Ланс Бергс «Price Action». Я всегда пытался связать теханализ и поведение людей и этот сборник статей об этом.

◾Макс Гюнтер «Аксиомы биржевого спекулянта». Много неочевидных истин, которые помогут остаться на рынке)

◾Марк Дуглас «Зональный трейдинг». О психологии трейдера. Это must read, мое мышление было полностью перевернуто и я стал даже спать по ночам)

◾Ротбард «Государство, деньги и центральный банк». Шикарный труд о текущей денежной системе. Для общего развития

Также я изучал частично метод VSA и теорию Доу, но по статьям в инете. Теория Доу это основа, поэтому с нее можно начать. Там немного)))

( Читать дальше )

Как я выбираю "альфа" акции для своего портфеля

- 10 февраля 2021, 14:49

- |

Мой подход в формировании портфеля состоит из нескольких этапов. Сегодня я хочу написать о том, как я отбираю ту его часть, которая связана с акциями.

Недавно в гостях Finversia.ru у Яна Арта мы говорили о диверсификации. Я сказал, что на мой личный взгляд и по своему опыту, намного правильнее не просто формировать портфель из 100 эмитентов, за которыми в реальности невозможно следить, а покупать фонд на индекс широкого рынка, и усиливать его отдельными историями, которые потенциально могут вытащить портфель наверх.

Отбор этих историй не самое простое дело. По сути он сводится к трем этапам:

- Я оцениваю фундаментально те компании, которые могу оценить сам, и которые в моем представлении интересны в перспективе 3-5 лет.

- Я ищу, так называемых Альфа-скакунов, то есть те компании, которые имеют статистические коэффициенты лучше, чем у индекса широкого рынка.

- Я делаю оптимизацию портфелю по Марковицу с вырожденной границей, зачастую присваивая вложению в индексный фонд на широкий рынок не менее 50%, отведенного капитала под акции.

( Читать дальше )

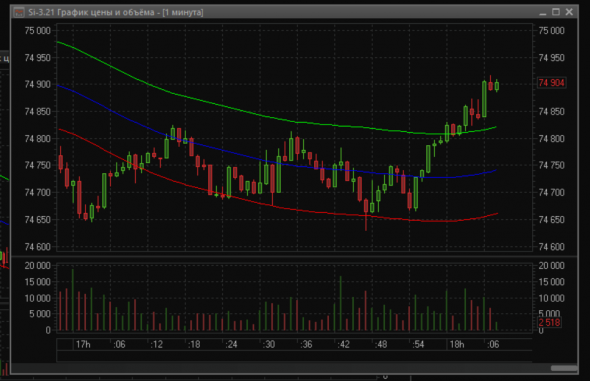

📊 Американские эмитенты: а что, так тоже можно было-4?

- 02 февраля 2021, 16:07

- |

Добрый вечер, друзья!

В продолжение моего эксперимента с оценкой доходности рекомендаций от Zacks (см. https://smart-lab.ru/blog/673772.php) я перелопатил вчера кучу эмитентов и выбрал компании, имеющие максимальный инвестиционный рейтинг от Zacks (1-Strong Buy).

Выкладываю на Смарт-Лабе исключительно для фиксации списка тикеров. Посмотрим что будет с котировками этих компаний через 6 месяцев.

- комментировать

- 11.2К |

- Комментарии ( 63 )

Борис Марцинкевич про историю становления ГАЗПРОМ и защиту энергетическую независимость России

- 27 января 2021, 20:58

- |

Хочу поделиться, на мой взгляд, интересным роликом на тему истории становления Газпрома и советской газовой промышленности.

Почему цена на газ считается с привязкой к цене на нефть?

Как складывались «газовые» отношения Западной Европы и СССР?

Про европейскую энергетическую хартию и участие в ней России

( Читать дальше )

А что скажет старина Ганн?

- 21 января 2021, 21:21

- |

Вчера наш коллега Axssyon в своём топике нагнал жути, разместив астрологический прогноз, из которого следует, что в ближайшие два года ничего хорошего нас не ждёт. Если точнее, то казни египетские обещаются в промежуток с марта 2021 года по ноябрь 2022 года. Сам я к финансовой астрологии отношусь нейтрально (ибо ничего в ней не понимаю), но здесь решил зафиксировать эти предсказанные чёрные дни, чтобы знать наверняка, когда стоит запастись памперсами. В конце концов, 7 (семь!) восклицательных знаков просто так не ставят. Процитирую автора:

«В натальной карте New York Stock Exchange в промежутке с марта 2021 по ноябрь 2022 мы будем наблюдать самые жёсткие транзиты, которые исторически всегда совпадают с самыми сильными обвалами и медвежьим рынком. Это негативные аспекты Плутона и Сатурна.

Транзитный Плутон сделает аспект точной квадратуры и к натальному Сатурну 5 (!!!!!!!) раз:

— 16 марта 2021

— 10 июня 2021

— 14 января 2022

— 4 сентября 2022

— 11 ноября 2022

Также стоит отметить аспект точной оппозиции транзитного Сатурна к натальному Урану (тоже архиважный и значимый аспект, обладающий огромной разрушительной силой): 29 января 2022.

Те, кто думает, что коррекция на рынках будет краткосрочной и рынки быстро выкупят — ошибаются. Коррекция продлится не менее 2 лет.

Это будет рынок спекулянтов, которые хорошо понимают и чувствуют рынок. Инвесторам стоит повременить с инвестициями».

Как видим, прогноз неутешительный. Я решил понаблюдать за ходом его исполнения, занеся вышеуказанные даты в свой рабочий блокнот. При этом попутно наткнулся на одну старую запись, которую выписал уже не помню когда и откуда. Практически каждого трейдера интересуют разворотные точки рынка, интересовало это и меня. Старик Ганн дал ответ на эти вопросы, я немедленно записал и… забыл. Настало время освежить память.

Что скажет Ганн?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал