Избранное трейдера Луай Сархан

Евроукраина...

- 10 июля 2022, 14:13

- |

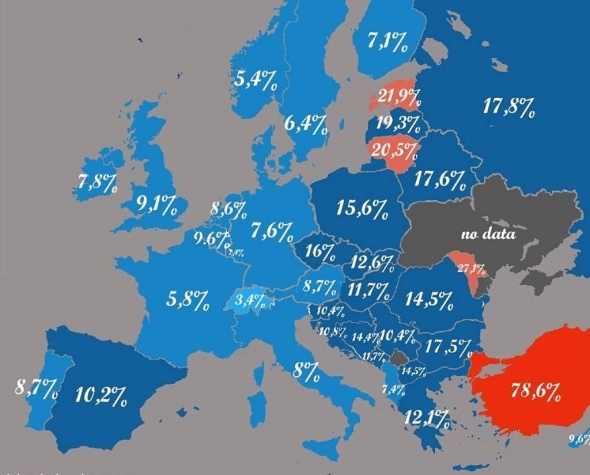

Ну и веселят данные по прибалтам и Польше. Кто больше всех орет – тот больше всех и получает. Такова цена.

Ну и страна «No data». Есть подозрение, что там поставлен абсолютный рекорд на континенте, вот только вменяемых цифр оттуда долго еще будет не дождаться.

- комментировать

- ★1

- Комментарии ( 58 )

Карты, деньги, двести душ. Как в России зарабатывали на рабах

- 28 июля 2020, 20:06

- |

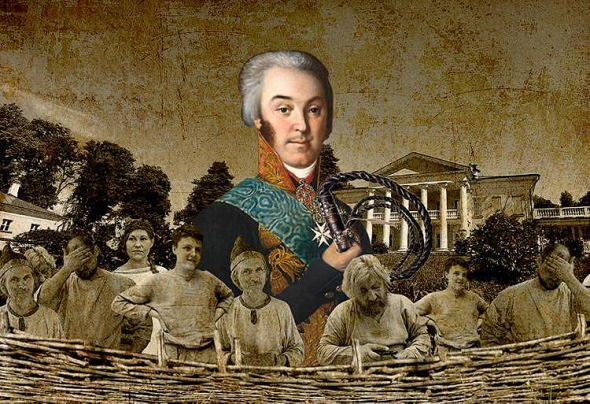

Дворяне царской России — прообраз современных предпринимателей и собственников бизнеса. Благодаря крепостному праву им не нужно было думать о рекрутинге персонала, но приходилось решать другие бизнес-задачи. «Секрет фирмы» выяснил, как одни представители элиты делали на своих крепостных состояния на уровне современных лидеров Forbes, а другие разорялись и становились банкротами.

Оглавление

°Дворянская усадьба как фирма

°Как был устроен рынок крепостных

°Какие бизнес-риски несли дворяне

°Как дворяне погрузились в экономический кризис

°Какие антикризисные меры предпринимали дворяне

°Дворянская усадьба как фирма

Каждая усадьба была автономным предприятием, где главной рабочей силой и основным источником дохода служили крепостные. Такая система начала формироваться в конце XVII века, а с 1745 года право владеть крестьянами закрепили только за дворянами.

( Читать дальше )

Вот почему я не инвестирую в Российские компании

- 20 июля 2020, 21:22

- |

https://novayagazeta.ru/articles/2020/07/14/86265-rzhavchina

Потому что это цирк. Потому что невозможно узнать реальную картину, не будучи инсайдером.

Не один год проработал в соразмерной российской компании, не схожего, но параллельного вида деятельности. В медиа: белый и пушистый единорог, лидер отрасли, награды от президента и вообще скоро захватим весь рынок. Де факто: болото, в котором з/п не растут, с каждым годом всё сложнее работать, рука руку моет, никто ни за что не отвечает и все ищут крайних случись чуть-что. Основные средства также разной степени изношенности.

Я не питаю иллюзий по поводу зарубежных компаний, но, сотрудничая с ними, видно, что к элементарным вещам там нормальное отношение: безопасность, экология, условия труда. Не у всех и не везде, само собой, но вот это вот славянское расп***яйство и пох**зм, это вот чисто наше и только у нас возможно (среди цивилизованного мира, конечно).

Особенно повеселило следующий отрывок (ну прям как будто про свою старую работу прочитал):

( Читать дальше )

Добро пожаловать в Зомбиленд: 10 акций, которые превратятся в зомби

- 13 июля 2020, 13:58

- |

В 2020 году фондовый рынок по ряду факторов (пандемия COVID-19, нефтяная российско-аравийская война, торговая война США и Китая) продемонстрировал внушительные ценовые движения. В марте текущего года индекс волатильности VIX на S&P 500 почти достигал пиковых значений кризисного 2008-го. Такие ценовые ралли вызвали большой интерес среди частных инвесторов. Число частных инвесторов в 2020 году активно растет. Когда рынок так волатилен, появляются огромные возможности для заработка. Впрочем, и для убытков тоже.

Вот о последнем и поговорим. Потому что, когда вы покупаете акции компаний после того, как они значительно упали в цене, всегда есть риск, что они уже никогда не вырастут. А компании превратятся в зомби.

Компании-зомби (zombie companies) — это те компании, которые ни живы ни мертвы. Проще говоря, у них настолько большой долг, что вся получаемая прибыль идет на то, чтобы покрыть процентные платежи по долговым обязательствам. Такие компании фактически работают на своих кредиторов. А раз не остается свободных денег, то нет возможности инвестировать в развитие бизнеса.

( Читать дальше )

Нефтяные банкроты США

- 29 июня 2020, 13:51

- |

Американские энергетические компании сократили количество нефтяных буровых установок до минимума 2009 года, даже несмотря на то, что более высокие цены на нефть толкают некоторых производителей возобновлять бурение. Общее количество газовых и нефтяных установок сократилось до 265, в сравнении с 702 установками в этом же периоде прошлого года.

Ранее, после развала сделки ОПЕК+, когда Россия и Саудовская Аравия не договорились о новых параметрах сокращения добычи в два раза обрушилась стоимость нефти. Проблемы после кризиса на нефтяном рынке начали испытывать многие американские производители.

Первой в США нефтяной компанией, которая обанкротилась после обрушения цен на сырье стала Whiting Petroleum, которая разрабатывала месторождения сланцевой нефти в Северной Дакоте. В результате владельцы приняли решение просить списать долг в обмен на полную потерю контроля над компанией.

29 июня стало известно, что одна из крупнейших компаний сектора Chesapeake Energy Corp. (SPB: CHK), также объявила о банкротстве, не справившись с последствиями обвала цен на нефть. В первом квартале 2020 года Chesapeake зафиксировала чистый убыток в размере $8,3 млрд, списав стоимость нефтегазовых активов, преимущественно сланцевых участков в Техасе, Вайоминге и Луизиане, на сумму $8,5 млрд. В начале июня Chesapeake не смогла произвести процентные выплаты на $10 млн по долговым обязательствам. Руководство компании договорилось с частью акционеров и кредиторов о выделении ей ссуды на 925 миллионов долларов. Соглашение, заключенное Chesapeake с кредиторами, позволит ей сократить долг на $7 млрд. В ближайшее время компания отправит документы в суд по делам банкротства Южного округа штата Техас и приступит к реструктуризации операций в соответствии со статьей 11 Кодекса о банкротстве США.

Согласно данным New York Times, к главе 11 закона о банкротстве США обратились уже 12 нефтегазовых компаний. Можно говорить об угрозе целой отрасли американской сланцевой нефтедобычи.

Не тем ты занят, братиш

- 23 июня 2020, 11:42

- |

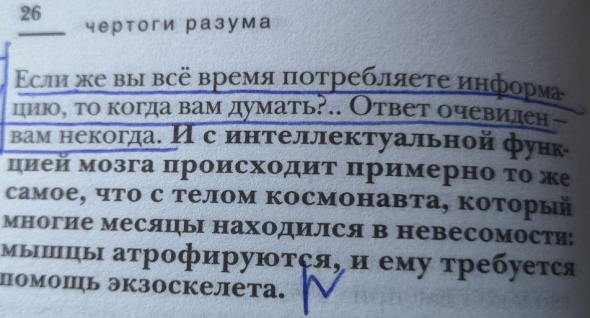

Но мой опыт и логика говорят о другом. Дело в том, что для того, чтобы зарабатывать деньги на бирже, нужно «включать голову» (лобные доли, так называемый неокортекс). Но если ты всё время потребляешь информацию, то голова твоя вообще не работает. Да, да, чтение новостей — это совершеннейшая иллюзия мозговой деятельности. Работают другие части мозга. Читать новости, листать инстаграм, смотреть ролики на ютубе — всё это комфортно, потому что мозг при этом экономит энергию.

После постоянного чтения новостей ты даже не сможешь воспринимать текст, который требует задействования ума. Попробуй прочти финансовый отчет какой-то компании. Это требует усидчивости и задействования мозга. Тебе станет скучно и ты бросишь. Скажешь: «я не заработаю денег, читая отчеты» и конечно, на самом деле будешь прав и не прав. Прав лишь в том, что «читая отчеты, не заработаешь быстрых денег».

Или попробуй хотя бы прочитай пост "Наилучшая переворотная стратегия" от Евгения Логунова. Да, ты скажешь все эти торговые системы — это скучно. Ну типа так больших денег не сделаешь.

Конечно скучно. Только фокус в том, что делать деньги на бирже правильно — всегда скучно. Да, сука, Баффет, самый скучный тип в мире, и самый богатый. За словом «скучно» ты прячешь свой мозг от необходимости его включать. Конечно куда интереснее угадать что-то один раз и зарубиться там на все плечи и сорвать куш. Ну да, только с таким подходом ты неизбежно будешь обнуляться периодически.

В общем, братиш, я хотел обратить твоё внимание на следующее:

👉читать новости и думать — это разные вещи, осознай это

👉делать правильные вещи на бирже — скучно, это факт, весело — это путь к сливу (рано или поздно)

Так что переставай поглощать новости, в них нет особого EDGE. Начинай заставлять себя думать.

P.S. кстати, когда вы пишите в блог на смартлабе, если это не просто какие-то новости, если вы пишите свою стратегию, анализ акций и прочее, то в этот момент ваш мозг включается и начинает думать.

Обзор компании Invesco - $IVZ

- 22 июня 2020, 01:40

- |

Invesco — американская инвестиционная компания, входящая в число крупнейших в мире. Основной регион деятельности — США, компания представлена более, чем в 20 странах мира, обслуживает клиентов в Северной Америке, Европе, на Ближнем Востоке и в азиатско-тихоокеанском регионе.

Фирма предоставляет свои услуги розничным клиентам, институциональным клиентам, состоятельным клиентам, государственным предприятиям, корпорациям, профсоюзам, некоммерческим организациям, фондам целевого капитала, фондам, пенсионным фондам, финансовым учреждениям и фондам национального благосостояния. Она управляет отдельными клиентоориентированными портфелями акций и портфелями ценных бумаг с фиксированным доходом. Фирма также запускает для своих клиентов акционерные, товарные, мультиактивы и сбалансированные паевые инвестиционные фонды. Фирма запускает фонды акций, фондов с фиксированным доходом, мультиактивов и сбалансированные биржевые фонды. Фирма также запускает частные фонды и управляет ими. Она инвестирует в публичные рынки акций и фондов с фиксированным доходом по всему миру. Фирма также инвестирует в альтернативные рынки, такие как сырьевые товары и валюты. Что касается доли в акционерном капитале, то она инвестирует в рост и стоимость акций компаний с большой, средней и малой капитализацией. Для части портфеля с фиксированным доходом фирма инвестирует в конвертируемые валюты, государственные облигации, муниципальные облигации, казначейские ценные бумаги и денежные средства. Она также инвестирует в краткосрочные и среднесрочные облигации, облигации инвестиционного класса и высокодоходные облигации, облагаемые налогом и не облагаемые налогом облигации, старшие обеспеченные кредиты, а также структурированные ценные бумаги, такие как ценные бумаги, обеспеченные активами, ипотечные ценные бумаги и коммерческие ипотечные ценные бумаги. Фирма применяет стратегии абсолютной доходности, глобальные макроэкономичные стратегии, а также длинные/короткосрочные стратегии. Для осуществления своих инвестиций она использует количественный анализ. Ранее фирма была известна как Invesco Plc, AMVESCAP plc, Amvesco plc, Invesco PLC, Invesco MIM и H. Lotery & Co. Ltd. Компания Invesco Ltd. была основана в декабре 1935 г. и расположена в г. Атланта, штат Джорджия, с дополнительным офисом в г. Гамильтон, Бермудские острова.

( Читать дальше )

❤️Величайшая книга! "Сердце Хирурга" - Федор Углов.

- 26 мая 2020, 20:24

- |

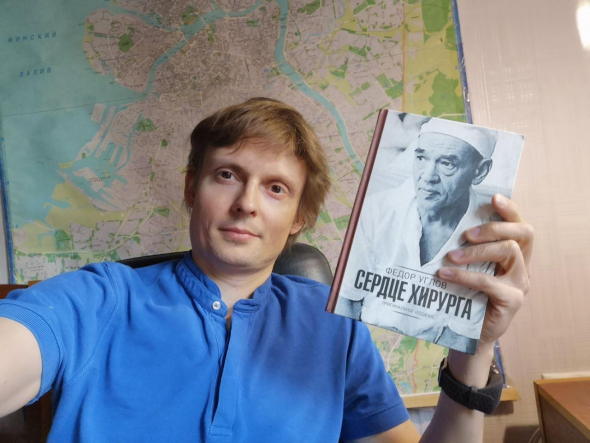

Это однозначно великая книга. Эта книга не просто про хирургию, не просто автобиография, это книга — ода совершенной выдающейся компетенции, которой человек может достичь в своем деле путем упорного труда постоянного самосовершенствования. Эта книга в процессе прочтения вызывает у меня чистое восхищение и это восхищение компетенцией. Подобные чувства я испытывал, читая Айн Рэнд «Источник» 12 лет назад. Но там они были вымышленные, а тут человек реальный. Удивительна судьба этого человека! Он прошел революцию, финскую войну, всю блокаду Ленинграда. Он оперировал в глухой сибирской глубинке, да так, что смертность его операций была в 2 раза ниже, чем в Ленинграде!!! Потом благодаря сильной воле пробился в Ленинград и осел в этом городе. Великий человек, спас тысячи жизней, внес огромный вклад в развитие мировой хирургии. Добрый, гуманный, внимательный ко всем больным. Он делал многие операции впервые в истории советской хирургии: резекция пищевода, резекция легких, цирроз печени, операции внутри сердца (митральный стеноз, тетрада Фалло и т.п.). Он умер аж в 2008 году, прожив 104 года. Читаешь и думаешь: не даром судьба дала этому человеку прожить такую долгую жизнь, он наверное как никто другой заслужил жить. Причем прожил 104 года, перенеся тяжелые болезни в юности (тиф, артроз).

( Читать дальше )

Условия договора United Traders

- 24 мая 2020, 14:31

- |

Договор заключается с UT Overseas inc (BVI) — оффшорной организацией Британских Виргинских Островов, которая является прослойкой для денежных переводов и не зарегистрирована в российских налоговых органах.

Как я понимаю, фактический распорядитель эстонская компания UT Exchange OÜ формально не имеет отношения к получателю денежных средств. Российское ООО «ИК „ЮНАЙТЕД ТРЕЙДЕРС“ также не имеет юридического отношения к получателю денежных средств.

Платежи поступают в армянский банк Armbusinessbank. Квитанция на пополнение депозита содержит назначение Payment for services upon license agreement. Хотя, если быть точным, сервис не предоставляется на стадии пополнения депозита. Сервис может быть предоставлен при фактическом совершении сделок в личном кабинете.

Комиссии на вывод 600р за рублевый перевод, 35$ за долларовый или 1,95% за вывод рублей на карту физлица (что кстати наверное нормально, если учесть, что обратные переводы из Армении в Россию). Лимит вывода на карту: 600 000 руб в месяц.

( Читать дальше )

Где покупать квартиру инвестору?

- 20 мая 2020, 14:52

- |

Как то я смотрел цены за аренду однокомнатной квартиры в Москве и неожиданно для себя заметил логическую несопоставимость между ценой продажи квартиры в одном районе и ценой сдачи аналогичной квартиры находящийся неподалеку в 2 3 километрах.

В двух районах средняя стоимость месячной аренды однокомнатной квартиры была практически одинаковой, но стоимость квартир отличалась процентов таки на 40%. Обычный человек к данному факту отнесется скорее спокойно, но не математически подкованный. Я лично увидел то что в одном районе Москвы при сдаче в аренду квартира окупиться на 30% быстрее чем в другом! Ну не фарт ли? Но в топике я хочу написать не про среднюю окупаемость квартир между районами Москвы, а между 10 городами России! Про районы Москвы я напишу отдельный пост.

P.S Наверняка на форуме найдутся «короли недвижимости» которые увидев то о чем я пишу — просто покрутят пальцем у виска. Но я хочу предупредить о том что знаю что существует огромное количество нюансов влияющие на итоговую маржинальность бизнеса и что сложно определить сколько прибыли принесет тебе актив в будущем. Тут я хочу показать вам примерные цифры, а то-есть ознакомить с ситуацией в целом.

И так можно ли найти недооценённый город в России получив максимальную доходность с квадратных метров. На самом деле цена имеет свойство раскрывать все нюансы бизнеса, продукта, услуги. Но иногда активы переоценены за счет медийной востребованности, общего ажиотажа, большого объема спекуляций. Почему люди готовы покупать переоцененные компании когда на рынке можно найти компанию со схожими статистическими показателями предоставляющие те же услуги. Чаще всего это происходит из-за покупки бумаг без применения какого либо анализа и применения логики следуя первородным эмоциональным инстинктам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал