SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера fwer

Итоги конкурса демотиваторов

- 19 июня 2014, 15:55

- |

Всем еще раз привет!

Подводим итоги конкурса.

Победителем признается Алексей Соловьев за опубликование демотиватора о системе риск-менеджмента!

Второй такой же приз честно отдаем создателям демотиватора — МИЛЛИОНА.НЕТ!

.

Многих новичков, да и бывалых губит отсутствие системы риск-менеджмента на рынке, спасибо, что обращаете на это внимание =))

( Читать дальше )

Подводим итоги конкурса.

Победителем признается Алексей Соловьев за опубликование демотиватора о системе риск-менеджмента!

Второй такой же приз честно отдаем создателям демотиватора — МИЛЛИОНА.НЕТ!

.

Многих новичков, да и бывалых губит отсутствие системы риск-менеджмента на рынке, спасибо, что обращаете на это внимание =))

( Читать дальше )

- комментировать

- 13 | ★3

- Комментарии ( 41 )

Страх роста или падения. Part I

- 17 июня 2014, 18:10

- |

Вступительное слово

Я долго не мог собраться с мыслями, чтоб все структурировать во что-то одно читаемое, но все же попытаюсь высказать некоторые соображения и опасения в отношении высоких котировок фондовых индексов. Бычий рынок на американском рынке продолжается уже 6-ть лет и у многих инвесторов все больше и больше возникает вопросов относительно его сегодняшней силы и то, что этот рынок представлял и на чем рос все это время. Если все это попытаться свести в едино, то все строится на том, как Вы оцениваете перспективу макро составляющих, и в какой фазе роста рынок сегодня находится? На эти вопросы каждый ищет ответ по-своему. Но вот что получается сейчас у меня. Начну сегодня с того, что больше всего меня беспокоит:

1. Margin Debt

Лэнс Робертс ежемесячно анализирует Margin Debt исходя из свободных денежных средств на счетах и по кредитному сальдо на маржиналных счетах. В феврале месяце инвесторы имели исторический отрицательный баланс -177 млрд. и margin debt достиг своего пика $465.72 млрд. долларов. С тех пор данные показатели улучшаются, но фондовые рынки продолжают свой рост и до сих пор находятся недалеко от достигнутых максимумов.

( Читать дальше )

Я долго не мог собраться с мыслями, чтоб все структурировать во что-то одно читаемое, но все же попытаюсь высказать некоторые соображения и опасения в отношении высоких котировок фондовых индексов. Бычий рынок на американском рынке продолжается уже 6-ть лет и у многих инвесторов все больше и больше возникает вопросов относительно его сегодняшней силы и то, что этот рынок представлял и на чем рос все это время. Если все это попытаться свести в едино, то все строится на том, как Вы оцениваете перспективу макро составляющих, и в какой фазе роста рынок сегодня находится? На эти вопросы каждый ищет ответ по-своему. Но вот что получается сейчас у меня. Начну сегодня с того, что больше всего меня беспокоит:

1. Margin Debt

Лэнс Робертс ежемесячно анализирует Margin Debt исходя из свободных денежных средств на счетах и по кредитному сальдо на маржиналных счетах. В феврале месяце инвесторы имели исторический отрицательный баланс -177 млрд. и margin debt достиг своего пика $465.72 млрд. долларов. С тех пор данные показатели улучшаются, но фондовые рынки продолжают свой рост и до сих пор находятся недалеко от достигнутых максимумов.

( Читать дальше )

НДФЛ в России : смерть и налоги....

- 15 июня 2014, 14:37

- |

Всем доброго выходного дня!

Последнее время в коментах, да и в некоторых постах тоже, прослеживается недовольство уплаченными НДФЛ при торговле через Российских брокеров.

Оно и понятно, ведь берем мы чужое и на время а отдаем свое и навсегда ;)

Только вот я ни от кого не слышал, чтобы пытали хоть как-нибудь, ЗАКОННО, снизать размер уплачиваемых НДФЛ.

А ведь изменения в этой части налогового кодекса дают нас новые возможности для «оптимизации налоговой нагрузки»

Для целей налогообложения существует всем известная классификация :

Нам же интересна ветвь, относящаяся к обращающимся ЦБ (фонде), назовем ее- НБ1 и фьючам (фондовым= НБ2.1 и нефондовым= НБ2.")

Мысль первая -

При этом убытки по НБ1 и

( Читать дальше )

Последнее время в коментах, да и в некоторых постах тоже, прослеживается недовольство уплаченными НДФЛ при торговле через Российских брокеров.

Оно и понятно, ведь берем мы чужое и на время а отдаем свое и навсегда ;)

Только вот я ни от кого не слышал, чтобы пытали хоть как-нибудь, ЗАКОННО, снизать размер уплачиваемых НДФЛ.

А ведь изменения в этой части налогового кодекса дают нас новые возможности для «оптимизации налоговой нагрузки»

Предлагаю всем уже сейчас начать делиться своими соображениями, а я пока продолжу дописывать этот пост в своем видении данного вопроса...

Для целей налогообложения существует всем известная классификация :

Нам же интересна ветвь, относящаяся к обращающимся ЦБ (фонде), назовем ее- НБ1 и фьючам (фондовым= НБ2.1 и нефондовым= НБ2.")

Мысль первая -

При этом убытки по НБ1 и

( Читать дальше )

Можно ли NPV (учитывающего ставку дисконта в 8,25%) сравнить с банковской депозитной доходностью?

- 15 июня 2014, 01:49

- |

Т.е. полученное значение NPV за два года с дисконтированной ставкой в 8,25% = 12412783,49 руб., которая превышает сумму дохода по банковской депозитной ставке на 1687783.49 руб.

*начлаьные разовые инвестиции 65000000

в случае если кладем в банкна два года: 65000000*8,25*2 = 10725000 руб (простой процент)

от инвестиционного проекта: NPV = 12412783,49 руб (с учетом с дисконтированной ставкой в 8,25% )

Можно ли из 12412783,49 руб вычесть 10725000 руб и получить 1687783.49 руб. ???

Т.е. прибыль от проекта будет больше на 1687783.49 руб. чем ту же сумму влоить в банк под простой процент???

*начлаьные разовые инвестиции 65000000

в случае если кладем в банкна два года: 65000000*8,25*2 = 10725000 руб (простой процент)

от инвестиционного проекта: NPV = 12412783,49 руб (с учетом с дисконтированной ставкой в 8,25% )

Можно ли из 12412783,49 руб вычесть 10725000 руб и получить 1687783.49 руб. ???

Т.е. прибыль от проекта будет больше на 1687783.49 руб. чем ту же сумму влоить в банк под простой процент???

Золотая истина (update)

- 09 июня 2014, 22:23

- |

И снова про золото. О нем много писал, начиная с февраля прошлого года. И хорошо, что все те выкладки, основанные на понимании базовых процессов в глобальной экономике, дали результат и ожидания оправдались. «Золотых жуков» вынесли ногами вперед, и конспирологи, наконец, поумерили свой пыл.

Почитать материалы от 2013 года можно здесь (февраль — 3 части) и здесь (декабрь).

Далее выложу основные графики по каждому фактору, который оказывает влияние на динамику желтого металла. Все данные на июнь 2014 года.

1. Золото vs. реальные процентные ставки

Здесь все просто. Реальные % ставки можно рассчитать как доходность 10-летних трежерей за вычетом инфляции. Во время положительных % ставок финансовые активы дают положительную доходность, в отличие от золота, которое cash flow не генерит (напротив, требует расходов на хранение).

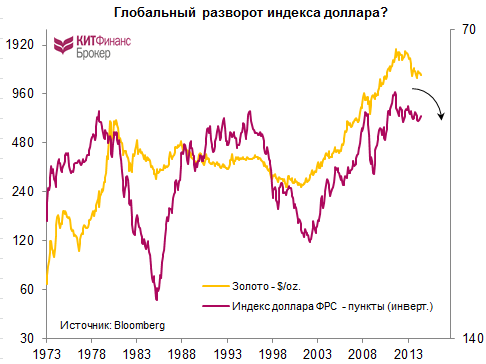

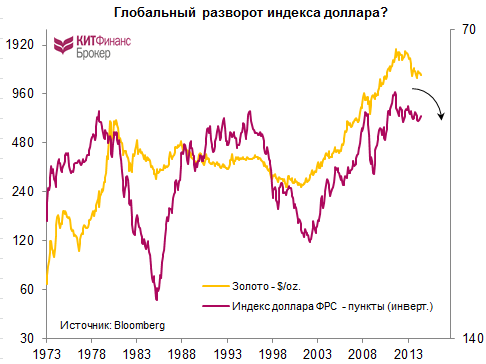

2. Золото vs. доллар США

ФРС: выход из программы QE (2014) + ожидаемое повышение % ставок (2015-2016) -> рост USD

*на графике широкий индекс доллара по расчетам ФРС (инвертированный) — лог. шкала

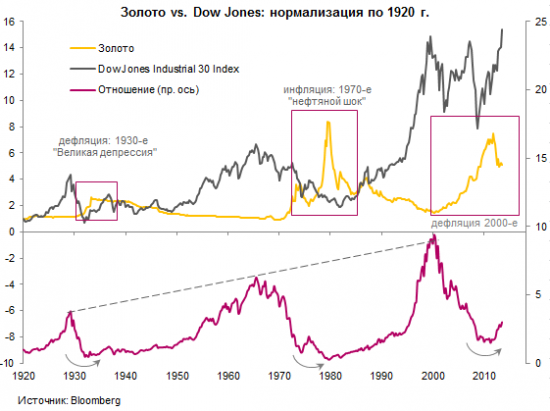

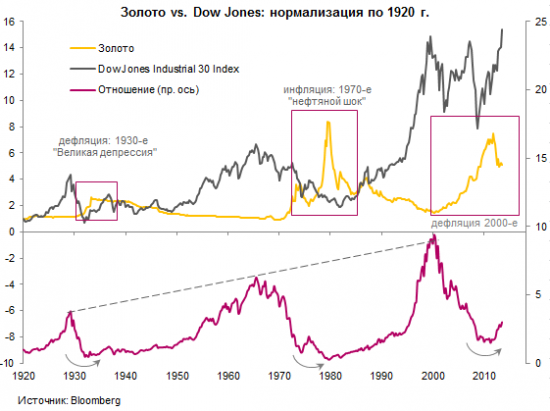

3. Цены на золото цикличны, как и на другой любой другой актив

-> исторически золото падает, когда акции растут, и наоборот.

( Читать дальше )

Почитать материалы от 2013 года можно здесь (февраль — 3 части) и здесь (декабрь).

Далее выложу основные графики по каждому фактору, который оказывает влияние на динамику желтого металла. Все данные на июнь 2014 года.

1. Золото vs. реальные процентные ставки

Здесь все просто. Реальные % ставки можно рассчитать как доходность 10-летних трежерей за вычетом инфляции. Во время положительных % ставок финансовые активы дают положительную доходность, в отличие от золота, которое cash flow не генерит (напротив, требует расходов на хранение).

2. Золото vs. доллар США

ФРС: выход из программы QE (2014) + ожидаемое повышение % ставок (2015-2016) -> рост USD

*на графике широкий индекс доллара по расчетам ФРС (инвертированный) — лог. шкала

3. Цены на золото цикличны, как и на другой любой другой актив

-> исторически золото падает, когда акции растут, и наоборот.

( Читать дальше )

Об изменении порядка поставки по фьючерсам на акции на Московской бирже с июня 2014

- 04 июня 2014, 12:15

- |

Уведомляем Вас, что с июня 2014 года изменяется порядок поставки по фьючерсам на акции на Московской бирже.

Начиная с июня 2014 года, поставка по фьючерсам на акции на Московской бирже будет проходить в Основном секторе рынка (Т+2), а не в СектореStandard, как это было ранее. Подробнее на сайте Московской биржи.

Порядок действий «ОТКРЫТИЕ Брокер» в связи с переводом поставки фьючерсов на акции на Основной сектор рынка (Т+2):

1. В день исполнения фьючерсов на акции (для июньской поставки –17/06/2014) Брокер автоматически осуществит поставку ценных бумаг в Ваш портфель «ФР МБ» («Фондовый рынок Московской биржи»), открытый на том же инвестиционном счете, что и портфель «СР FORTS», путем заключения сделки купли/продажи на рынке Т+2 (для июньской поставки дата исполнения сделки на рынке Т+2 – 19/06/14).

В Брокерском отчете такая сделка будет отмечена комментарием«Исполнение поставочных фьючерсных контрактов». Тарифицироваться сделки поставки будут согласно Вашему тарифному плану на ФР МБ.

( Читать дальше )

Начиная с июня 2014 года, поставка по фьючерсам на акции на Московской бирже будет проходить в Основном секторе рынка (Т+2), а не в СектореStandard, как это было ранее. Подробнее на сайте Московской биржи.

Порядок действий «ОТКРЫТИЕ Брокер» в связи с переводом поставки фьючерсов на акции на Основной сектор рынка (Т+2):

1. В день исполнения фьючерсов на акции (для июньской поставки –17/06/2014) Брокер автоматически осуществит поставку ценных бумаг в Ваш портфель «ФР МБ» («Фондовый рынок Московской биржи»), открытый на том же инвестиционном счете, что и портфель «СР FORTS», путем заключения сделки купли/продажи на рынке Т+2 (для июньской поставки дата исполнения сделки на рынке Т+2 – 19/06/14).

В Брокерском отчете такая сделка будет отмечена комментарием«Исполнение поставочных фьючерсных контрактов». Тарифицироваться сделки поставки будут согласно Вашему тарифному плану на ФР МБ.

( Читать дальше )

ВТБ запретили шорт или почему биржа/брокер не отдаёт 60% годовых, что это значит дальше?

- 04 июня 2014, 10:23

- |

С утра смотрю сообщение от брокера/или биржи хз кто родитель. Запрещен шорт по втб по акциям.

Фьючерс пашет соответственно его можно шортить.

За 12 дней до экспирации, когда самые деньги, а спрэд колышется 40-60% годовых, свинство конечно, я уже профит заливал на счёт порадовали в целом.

Но вопрос не в этом а что будет дальше, у кого какой был опыт куда потом движется бумага и когда?

Фьючерс пашет соответственно его можно шортить.

За 12 дней до экспирации, когда самые деньги, а спрэд колышется 40-60% годовых, свинство конечно, я уже профит заливал на счёт порадовали в целом.

Но вопрос не в этом а что будет дальше, у кого какой был опыт куда потом движется бумага и когда?

Лудотрейдинг: вчера был разгром

- 03 июня 2014, 09:53

- |

Вчера снова разбомбил свой счет!

Около 30 сделок, Около 12 бессистемных.

Основной тильт случился в 16 и 18 часов (видимо у меня к этому времени лопается терпение)

Суммарный итог по бессистемным отрицат. сделкам: 1980 пунктов.

Была и какая то прибыль по бессистемным сделкам, но она существенно меньше.

Вечером повезло — во первых то, что был за компом, когда все началось.

Шортанул без раздумий после первых минут падения и через пару минут прикрыл с хорошим наваром.

Получилось, что день еще и в плюсе закрыл хорошем.

Но в целом конечно ад по уровню бессистемности.

Сегодня утром час разбирал ошибки. Надеюсь, в следующих разов таких не будет:(

Около 30 сделок, Около 12 бессистемных.

Основной тильт случился в 16 и 18 часов (видимо у меня к этому времени лопается терпение)

Суммарный итог по бессистемным отрицат. сделкам: 1980 пунктов.

Была и какая то прибыль по бессистемным сделкам, но она существенно меньше.

Вечером повезло — во первых то, что был за компом, когда все началось.

Шортанул без раздумий после первых минут падения и через пару минут прикрыл с хорошим наваром.

Получилось, что день еще и в плюсе закрыл хорошем.

Но в целом конечно ад по уровню бессистемности.

Сегодня утром час разбирал ошибки. Надеюсь, в следующих разов таких не будет:(

Просто писец!!! ((( Я идиот.

- 02 июня 2014, 21:39

- |

В кои веки на рынке такая халява когда стоишь в шортах, дак нет, я сегодня решил пораньше уехать из офиса по делам. То, что случилось на рынке, я застал на МКАДЕ, когда ехал в левом ряду, взглянув случайно на айпад. После этого мгновенно на аварийке перестроился в правый ряд и встал на обочине и быстро начал включать ноут, который всегда под рукой. Как только включл, не стал разбираться что случилось и начал быстро крыть по всем счетам шорты, на одном успел закрыть наромально, на других двух так себе, а вот потом на двух накосячил не по детски (((( в окне поручений ошибся на одну цифру и ещё при медленном инете начал кидать по рынку заявки на покупку по 55 лотов фьюча ММВБ, при том, что в шорте у меня было всего 45 и хотел я аккуратно закрыть по 5 коней, как обычно и делаю. В итоге по рынку кинул в лонг 5 раз не по 5 коней а по 55 коней (((((((((( и на этом убогом нелеквиде поймал в лонг почти хай!!!!!! Слава богу треться и четвёртая заявка не сработала, но даже на одной теперь вот такой лось!!! Просто писец, одна тупая поспешная ошибка и минус 250 тысяч только на одном счету. Всё, я сильно расстроен. Что делать с этой позой хз.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал