Избранное трейдера Михаил Понамаренко

Поясняю за нефтедоллары. Закат Америки

- 27 марта 2022, 22:06

- |

#Brent

Таймфрейм: 1W, 1D

Штаты стали гегемоном современной мировой системы оседлав вторую технологическую революцию, одним из достижений которой стала автомобилизация сперва Америки, затем Европы и всего остального мира. В начале прошлого века ДВС, который был установлен на Ford Model T, на первый по настоящему серийный автомобиль, победил другие подходы к двигателестроению. Первые ДВС проектировались под работу на спирте — стояла задача обеспечить фермеров дешевым топливом за счет самостоятельного его производства (самогоноварения). Конкуренция на автомобильном рынке — это заходные, когда были возможны альтернативы классическому двигателю внутренного сгорания, волна «II» нефтяного цикла.

Технология производства сперва солярки, а затем и бензина, была известна давно. Но доставлять топливо до потребителя без существенных потерь по дороге человечество на тот момент ещё не придумало как. Здесь на сцену и вышел Рокфеллер со своим Standard Oil. Заслугой которого ещё в XIX веке на заре нефтяного рынка стала технология производства деревянных бочек, из которых нефтепродукты просто не вытекали по дороге — отличный сентимент для завершения волны «I», киты были очень рады 🐋.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 7 )

Газ за рубли в Германию. Диалог. Прогноз.

- 26 марта 2022, 15:12

- |

С юмором, позитивно, художественно,

представим диалог Россия — Германия.

— Это технически невозможно!

— Ну почему, возможно. Идёте на биржу, покупаете рубли, оплачиваете газ.

— Тогда придётся менять все контракты!

— Придётся.

— Нам придётся обходить свои же санкции!

— Обходите.

— Это создаст проблемы!

— Создаст.

— Мы введём эмбарго на поставки российского газа!

— Вводите.

— Совсем откажемся!

— Отказывайтесь.

— Совсем-совсем!

— Да поняли, поняли.

— Мы будем голосовать!

— Голосуйте.

Пройдёт месяц...

— Мы решили не покупать ваш газ.

— Не покупайте.

— Вы пожалеете!

— Нам и так вас жалко.

— Вы нас запомните.

— Мы вас и так помним. Как живые перед глазами стоите.

— Мы будем советоваться.

— Советуйтесь.

— На всякий случай пришлите ваши условия по новому контракту.

— Отправили, смотрите в почте.

— Реквизиты неразборчиво.

— Сейчас продублируем.

Прошёл ещё месяц

— Хорошо, в рублях, но котировки цены по курсу Лондонской биржи.

— Лондонской с учётом Гонконгской.

— Ладно, принято.

— Но курс рубля по ММВБ.

— Это грабёж среди бела дня.

— Другие варианты технически невозможны.

( Читать дальше )

Spydell: Кому принадлежит рынок акций и ОФЗ в России?

- 26 марта 2022, 11:13

- |

🔸18.5% принадлежит государству

🔸47.5% принадлежит крупнейшим российским капиталистам и стратегическим иностранным инвесторам. Например, Потанин, Лисин, Алекперов, Михельсон, Тимченко, Рашников, Керимов и т.д. На примере иностранных стратегов: BP (19.75%) и катарский фонд (18.5%) в Роснефти и Total (16.2%)в Новатэке.

🔸34% акции в свободном обращении, из них:

• физические лица держат около 15% из тех, которые доступны к торгам, т.е. примерно 5% капитализации рынка.

• Финсистема России интегрально (банки, инвестфонды, брокеры, дилеры, пенсионные и страховые фонды) еще около 12% в структуре акций в свободном обращении

• Нерезиденты владеют не менее 70-72% фрифлоата. Самые большие позиции нерезов в денежном выражении в Сбербанке и Газпроме.

• 2% прочие или неустановленные.

Это значит, что из 14.7 трлн примерно 10.6 трлн под нерезидентами или 112 млрд долл по актуальному курсу доллара и ценам по последнему закрытию (до 25 марта).

Мои расчеты актуальны на 1 февраля, за месяц могла быть перегруппировка, но не столь существенная.

( Читать дальше )

Брокер Открытие переводит ценные бумаги клиентов в палатку

- 18 марта 2022, 20:16

- |

Иранский путь фондового рынка России

- 10 марта 2022, 15:32

- |

24 февраля произошли кардинальные экономические изменения – российские инвесторы проснулись в «новой реальности». Девальвация, санкции, SDN – такого удара наша страна еще не переживала, но переживали другие страны в мире.

Посмотрим, как мощные санкционные удары воздействовали на экономику и фондовый рынок Ирана: что-то похожее можно будет ожидать и у нас. Но есть много особенностей, которые скорее всего сделают ситуацию не такой плачевной, как у Ирана после 2012 года.

Постараемся ответить на самый главный вопрос — попадет ли Россия в инфляционную спираль и насколько ужмется ее экономика в текущей ситуации.

График индекса Иранского фондового рынка TEDPIX (аналог Мосбиржи) в местной валюте

( Читать дальше )

ИИС 280 млн, и -95%.

- 03 марта 2022, 17:43

- |

Я на рынке с 2010, на рынке РФ с 2013… Где-то с 2016 считаю себя профессионалом: доходность не самая стабильная, но очень высокая… По годам с 2015г в рублях шла вот так: +90% +70% +80% -30% +150% +350%(!) +200%, и с начала года -90%.

До последнего считал общую ликвидность, в конце — счета поменьше и кеш считать перестал т.к. уже ни на что не влияло. Доходность конкретно по ИИС открытому в 2015г — выше. Ну и тут не считались выводы. Я бОльшую часть лет не имел терминал в телефоне, скрины с отчета не очень красивые, так что красивых скринов хая откября у меня нет.

С конца 2014 вот здесь: vk.com/ladimirkapital веду блог… И с 2017 веду закрытый дневник сделок. Сейчас старые сделки все открыты, можно красочно увидеть 24,02, как счет таит со 116 до 14.

Что позволило мне заработать такие деньги? Конечно плечи, и концентрация на сильнейших идяех… Я брал мечел по 9 в 2014, по 78 летом. Тесла по 200 до сплита, заглядывал в Систему по 5… Ленку правда брал лишь по 44, но все равно кратник. Сейчас например Мечел заплатит(всегда платил, а щас денег у него — Ж жуй) — 100р, а я ПРОДАВАЛ(!) его по 145 чтобы спасти хоть что-то. Суть не в рублевом убытке, а в том что я лишился 85% акций.

В общем две недели назад было так:

( Читать дальше )

Парадоксальная ситуация на валютном рынке

- 28 февраля 2022, 17:56

- |

( Читать дальше )

Стратегия "Хай-Лоу предыдущего дня".

- 08 января 2022, 12:54

- |

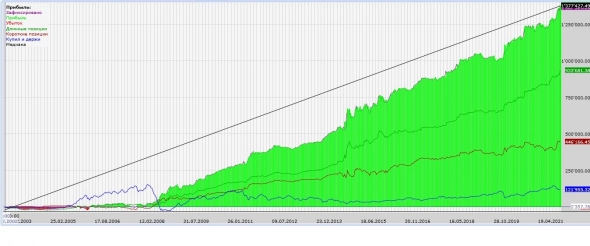

В 2019 году в TSLab сделал тесты стратегии «Hi_Lo», которая установлена в базовой версии этой программы. Смысл стратегии заключается в том. что вход в лонг осуществляется при пробитии хая предыдущей свечи, вход/переворот в шорт осуществляется при пробитии лоя предыдущей свечи. В TSLab мною был создан скрипт для тестирования одновременной торговли несколькими инструментами с целью диверсификации:

В результате тестирования и опыта торговли остановился на следующем варианте: торгуются фьючерсы RTS, Si, BR в соотношении 1:6:4, дневной таймфрейм. Результаты тестов за период с 01.01.2003 г. по настоящее время без капитализации, без учета комиссии и проскальзывания представлены ниже:

( Читать дальше )

Термояд

- 05 января 2022, 00:54

- |

По сообщениям китайских СМИ, один из трёх действующих крупнейших термоядерных реакторов в стране смог удержать разогретую до температуры 70 млн °C плазму более 17 минут. Это важная веха на пути освоения добычи термоядерной энергии. Длительная работа опытной установки позволяет отладить системы управления процессами, что со временем поможет разработать коммерческую версию реактора.

Ранее были сообщения, что им удавалось удерживать реакцию считанные секунды.

Основная проблема современного термояда в том, чтоб материал стенок реактора смог выдерживать высокие температуры долгое время. Это основная проблема, которая еще не решена в настоящий момент.

Ну что конец углеводороду?

Проблема в том, что не всем странам светит использовать такую энергию. Подразумеваю, что только избранные осилят термоядерные технологии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал