Избранное трейдера Друг из шкафа

Пробой на опционах ( часть 6) ИТОГ

- 15 декабря 2015, 22:38

- |

Всем привет.

Сегодня, 15 декабря 2015 года прошла экспирация по опционам на пару USD/RUB, а значит пришло время подвести итог.

2 декабря выложил пост вложи 100 000 рублей получи 300 000 рублей или 300 % за 14 дней .

ЗАДАЧА ВЫПОЛНЕНА .

Как конкретно это было, можно ознакомиться здесь:

(часть 1)

(часть 2)

(опрос смартлаба)

(часть 3)

(часть 4)

( Читать дальше )

- комментировать

- 125 | ★51

- Комментарии ( 27 )

ЛЧИ-2015. Финиш. Свобода.

- 15 декабря 2015, 19:24

- |

— Я все же воспринимаю мир детерминированным.

— Чавось?

— Деус вульт, говорю, бабуль.

— Мой скепсис не к лексике твоей относился, пи*дюк. ©

— поздравЛЯМс всех с окончанием, особенно тех, кого… пытали

— в главной номинации победил rofunt, резанул таки миллиончик

— он же первый ветеран и первый на срочке, кумулятивненько

— в нашем списке всех уделал SECRET со своим роботом SprStealer

— и он же главный в реальной номинации «Активный трейдер»

— говорю реальной, потому как наша-то понарошку, без оплаты

— Друг из шкафа взял сразу 2 номинации, но оплатят вроде одну

( Читать дальше )

ЛЧИ-2015. Финиш. Свобода.

- 15 декабря 2015, 19:23

- |

— Я все же воспринимаю мир детерминированным.

— Чавось?

— Деус вульт, говорю, бабуль.

— Мой скепсис не к лексике твоей относился, пи*дюк. ©

— поздравЛЯМс всех с окончанием, особенно тех, кого… пытали

— в главной номинации победил rofunt, резанул таки миллиончик

— он же первый ветеран и первый на срочке, кумулятивненько

— в нашем списке всех уделал SECRET со своим роботом SprStealer

— и он же главный в реальной номинации «Активный трейдер»

— говорю реальной, потому как наша-то понарошку, без оплаты

— Друг из шкафа взял сразу 2 номинации, но оплатят вроде одну

( Читать дальше )

Канадцы теряют уже 20$ на каждом бареле нефти произведенном.

- 14 декабря 2015, 22:59

- |

Себестоимость производства без транспортировки оценивается в 43. Ибо это дорогая битумная нефть — ее добывают самосвалами, и определенным образом выпаривают из песка. И это не расходы включая инвестиции — это расходы только на добычу без капитальных расзодов. С ними себестоимость будет около 80ти (сейчас может поменьше ибо канадец упал).

Как они выживают и почему не закроют производство — не понятно.

Они производят 2 млн баррелей в день, теряют по 40 млн баксов в день. Не ужели консервация производства настолько дорогая?

Мне кажется все это мега блеф — невозможно долго терять такую кучу денег.

Это просто уже за гранью глупости.

Проще эти 40 млн баксов просто раздавать рабочим — по сути мало что поменяется.

Как купить время?

- 14 декабря 2015, 18:28

- |

Но все таки чаще всего, я поняла, что рынок крадет наше время. Да-да каждый день, когда вы садитесь за терминал вы отдаете ему одну монету равную 1 день. Если вы торгуете так, что каждый день садиться за терминал не обязательно, то этих монет вы отдаете поменьше. Так вот — задача трейдера в итоге не заработать или потерять больше чем инфляция или индекс и т.д. — а в том, чтобы заработать больше тех самых монет под названием «день», чем вы отдаете.

Как я считаю? Сейчас объясню.

Часто я вижу на смарт-лабе фразы, что потерял сегодня столько то денег. или слил в очередной раз депозит. У меня сразу вопрос? а насколько этот депозит или этот проигрыш был важен для вас? то есть если бы вы не были трейдером а были продавцом в медиамаркте, или ген директором Татнефти (все зависит от ваших компетенций) — сколько бы вам потребовалось месяцев чтобы возместить своему депозиту эту потерю. Вот вам пример:

1) сегодня у меня убыток — 100% от депо. Депо был 40000 рублей. При зп менеджером в 20000р. вам требуется два месяца для восполнения.

( Читать дальше )

Seeking Alpha как источник дохода

- 13 декабря 2015, 17:06

- |

Seeking Alpha – это известный американский финансовый портал, предназначен для людей которые имеют прямое отношение к финансовой индустрии, а также для тех кто хочет изучать инвестиции и финансовые рынки и инструменты.

На сайте зарегистрировано более 4 миллионов пользователей, большая часть из которых имеет свои созданные портфели для отслеживания интересующих активов. А также, каждый месяц на ресурсе оставляют больше 120 000 комментариев к опубликованным статьям. Таким образом, в одном месте собираются множество людей с разными мнениями и опытом, которые оживляют дискуссию и рождают новые идеи по разным финансовым инструментам.

В декабре 2013, Корнелльський университет, Гонконгский университет, Университет Пердью и Технологический институт Джорджии опубликовали академическое исследование, где рассмотрели анализы акций, которые публиковались на Seeking Alpha за последние семь лет. Они пришли к выводу, что большинство статьей правильно предсказали рост или падение акций за разные промежутки времени: 1 месяц, 3 месяцы, 6 месяцев, год и 3 года.

( Читать дальше )

Использование индикаторов при построении торговых стратегий.

- 13 декабря 2015, 13:23

- |

Хочу рассказать о том, как стоит использовать индикаторы при построении торговых систем.

И это будет целая серия статей об этом. Читая серию вы узнаете о многих индикаторах, как стандартных, так и не очень. А также о том как их использовать в своей АЛГОторговле.

Сегодня это Moving Average. Самый обычный индикатор способный давать прибыль трендовым стратегиям.

Зачем всё это?

Я программист. И уже несколько лет как занимаюсь написанием механических торговых систем по заказу.

Так уж вышло, что меня периодически просят написать робота с не рабочей стратегией. Скидывают ТЗ робота, который не будет зарабатывать 100 %.

Так, например, на прошлой неделе пришло письмо с просьбой написать робота. Алгоритм, который хотел заказать клиент состоял из сигнальных SMA на вход плюс использовались тейки и стопы. Но при этом прибыли не «давали течь». Был жёсткий тэйк, ломающий все принципы трендовой торговли.

( Читать дальше )

Повышение ставок ФРС: механика и последствия

- 11 декабря 2015, 15:15

- |

Приведу полный перевод статьи с сайта seekingalpha.com. Мне понравилось написанное и с точки зрения выводов, и с точки зрения грамотности писавшего, и с точки зрения чтения для общего развития. В принципе, не так много материалов (особенно на русскоязычной стороне интернета), которые бы объясняли в деталях механизмы функционирования Федеральной резервной системы, особенно в вопросе о взаимодействии и взаимовлиянии ставок. Поэтому публикую перевод полностью, даже не вставляя собственных комментариев и ремарок. Советую прочитать целиком, а если что-то непонятно — перечитать. Я постарался сделать так, чтобы все иностранные аббревиатуры были понятны, и для этого практически везде вставил пояснения.

Приведу полный перевод статьи с сайта seekingalpha.com. Мне понравилось написанное и с точки зрения выводов, и с точки зрения грамотности писавшего, и с точки зрения чтения для общего развития. В принципе, не так много материалов (особенно на русскоязычной стороне интернета), которые бы объясняли в деталях механизмы функционирования Федеральной резервной системы, особенно в вопросе о взаимодействии и взаимовлиянии ставок. Поэтому публикую перевод полностью, даже не вставляя собственных комментариев и ремарок. Советую прочитать целиком, а если что-то непонятно — перечитать. Я постарался сделать так, чтобы все иностранные аббревиатуры были понятны, и для этого практически везде вставил пояснения.- Статья начинается с тщательного обзора механизма, с помощью которого будет происходить повышение ставок ФРС (обсуждая IOER и ставку RRP).

- Анализ процентных ставок ФРС в отношении рынка казначейских бумаг даст более полное представление о том, как новые инструменты ФРС будут влиять на реакции рынка.

- В обзоре будет рассмотрено, как акции и облигации будет зависеть от последующего решения ФРС.

( Читать дальше )

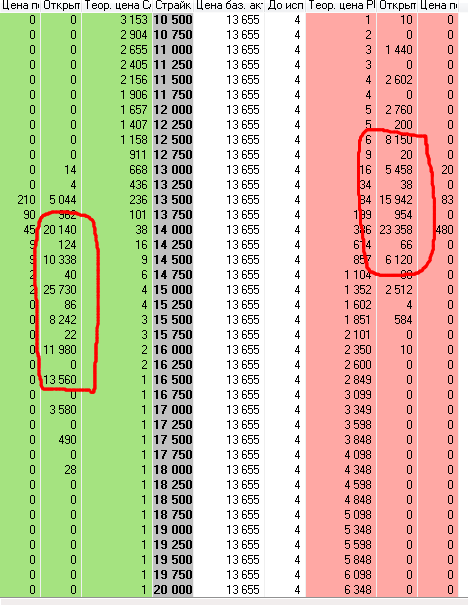

Опционы на газпром

- 10 декабря 2015, 14:04

- |

Нефть: история падений

- 09 декабря 2015, 21:35

- |

1. Пузырь доткомов и 9/11, 2001 год

Цена на пике: 19 января 2001 года; $32,2

Цена на дне: 15 ноября 2001 года; $17,5

Продолжительность падения: 10 месяцев

Глубина падения: -45,8%

2. Вторая ливанская война, 2006 год

Цена на пике: 14 июля 2006 года; $77

Цена на дне: 18 января 2007 года; $50,5

Продолжительность падения: 6 месяцев

Глубина падения: -34,5%

3. Экономический кризис, лето 2008 года

Цена на пике: 3 июля 2008 года; $145,3

Цена на дне: 16 сентября 2008 года; $91,2

Продолжительность падения: 2,5 месяца

Глубина падения: -37,2%

4. Банкротство Lehman Brothers, осень 2008 года

Цена на пике: 22 сентября 2008 года; $120,9

Цена на дне: 19 декабря 2008 года; $33,9

Продолжительность падения: 3 месяца

Глубина падения: -71,9%

5. Вторая волна кризиса, 2011 год

Цена на пике: 29 апреля 2011 года; $113,93

Цена на дне: 4 октября 2011 года; $75,67

Продолжительность падения: 5 месяцев

Глубина падения: -33,58%

6. Сланцевая революция и ОПЕК, 2014 год

Цена на пике: 1 июля 2014 года; $112,36

Цена на дне: 8 декабря 2015 года; $40,72;

Продолжительность падения: 18 месяцев на момент публикации

Глубина падения: -45%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал