Избранное трейдера Mabruk

" - Европа гибнет, мусью! Надо что-то делать..."

- 15 июля 2016, 09:44

- |

Что самое главное для наших западных партнеров? Деньги, честь, а может быть какие-то моральные и этические ценности? Гадать не будем ибо это «самое главное» уже на кону:

Давид Фолькерц-Ландау, главный экономист Дойч-Банка:

«Я не пророк краха, а всего лишь реалист, Европа серьезно больна, и должна очень быстро решить проблемы, или ей поплохеет… Мы входим в медленную спираль деградации, а финансовые институты Европвы сидят на кипе плохих долгов в пару триллионов евро… ЕЦБ совершил кардинальную ошибку, пообещав бесконечную монетизацию долгов в кризисных странах - возможно, это наихудшая ошибка центробанка в истории.Это сделало процентные ставки искусственно низкими, а сами страны погрязли в еще более рекордных долгах... Под угрозой находится сам наш образ жизни».

Он прав, но почему-то забыл рассказать, почему сам Дойч-Банк предпочитает инвестировать не в индустриальную инфраструктуру Германии, а в деривативы.

www.welt.de/wirtschaft/article156982813/Unser-Lebensstandard-steht-auf-dem-Spiel.html

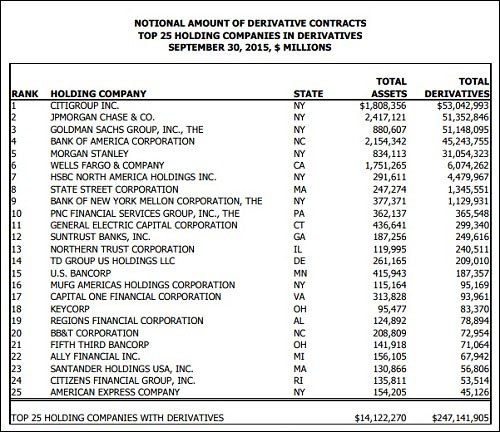

Ну и дополнить слова нашего уважаемого партнера из Германии хотелось бы следующей таблицей:

Объёмы деривативов на балансах крупнейших американских банков.

- комментировать

- ★3

- Комментарии ( 57 )

Отслеживаем ценовые разрывы!

- 14 июля 2016, 21:39

- |

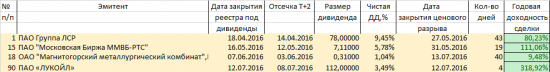

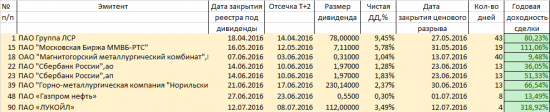

Начинаем работу с ценовыми разрывами, смотрим как бумаги закрывают свои ценовые разрывы!

Пока в моем лукошке три бумаги, если есть на примете эмитенты которые закрыли свои дивидендные гэпы, ПИШИТЕ!

Уже четыре бумаги!

Всем отличных выходных!!!!

Дополнил!

( Читать дальше )

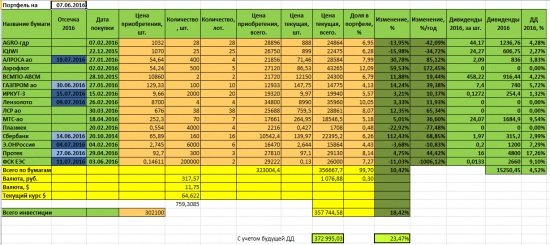

Портфель в цифрах.

- 08 июня 2016, 06:53

- |

Получилось как-то так. Еще бы как-нибудь ее к бирже привязать, чтобы текущая цена сама обновлялась.

Это правда для меня уже из разряда построить ракету.

Интересно кто и как свои портфели ведет. Пишите, критикуйте, интересно будет почитать чужое мнение,

т.к. в моем окружении показать это некому.

ЦБ РФ утвердил новую программу базового квалификационного экзамена

- 03 июня 2016, 08:16

- |

Содержание новой программы:

Глава 1. Рынок ценных бумаг

Тема 1.1. Функционирование финансового рынка

Тема 1.2. Рынок ценных бумаг как сектор финансового рынка

Тема 1.3. Понятие и виды ценных бумаг

Тема 1.4. Понятие и виды договоров, являющихся производными финансовыми инструментами

Глава 2. Участники рынка ценных бумаг. Инфраструктурные организации

Тема 2.1. Виды профессиональной деятельности на финансовом рынке

Тема 2.2. Брокерская деятельность

Тема 2.3. Дилерская деятельность

Тема 2.4. Деятельность форекс-дилера

Тема 2.5. Деятельность по управлению ценными бумагами

Тема 2.6. Деятельность по ведению реестра владельцев ценных бумаг

( Читать дальше )

Годовое собрание Сбербанка: выступление Германа Грефа

- 28 мая 2016, 16:24

- |

приложение «Кошелек»

приложение «Смарткасса» (кассовый терминал, терминал для приема банковских карт, сканы штрих кодов, использует облачные технологии к которому имеет место менеджмент компании и налоговая)

приложение «Сейф» — фишка такая что все данные, пароли, коды, документы, вообщем всю вашу конфиденциальную инфу, можете хранить в Сбербанковском онлайн «Сейфе», при это утверждается что никто не будет иметь доступ к данным вашим… но понятное дело что даже в США все прослушивается и палится и понятное дело у нас все будет тоже самое без исключений...

После поездок по миру и корпорация Герман Оскорович осознав, что ДАННЫЕ это «нефть» нашего времени(см. выступление в сколкокво http://smart-lab.ru/blog/329441.php)решил основательно осваивать ДС через создание, развитие и внедрение различных онлай фишек и приложений...

Вообщем хвалит банк как может и даже больше походит на американское шоу, тему с фермером и ребенком на собрании это конечно...

3 ключевые темы Сбера которые характеризует деятельность Сбера;

— восстановление прибы

( Читать дальше )

расчет №2. Сколько нужно вложить денег в акции что бы жить на дивиденды.

- 22 мая 2016, 22:33

- |

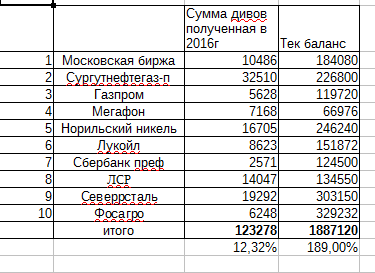

Было предложено посчитать на большем кол-ве акций и с учетом снятия налога за дивы.

Решил посчитать на 10 акциях. Выбраны «случайно», которые на слуху. Не все дивидендные.

Виртуально инвестировано 1млн руб. в сентябре 2013 года.

после получения дивов (за минусом 13% налога) на их сумму докупались акции по цене начала сентября месяца.

В итоге: предполагаемые дивы за 2016 = 123`278руб (12,32%)

Текущий депозит в акциях = 1`887`120 (+89%)

Суммы получились уже менее радужные.

Но:

1. Выбраны не самые лучшие в плане дивидендов акции

2. Срок инвестирования слишком мал — нужно хотя бы лет 5 что бы сложные проценты начали работать.

Вот подробней:

( Читать дальше )

Интервью Уоррена Баффета перед годовым собранием акционеров

- 22 мая 2016, 20:04

- |

— низкие % ставки затянулись, дольше чем все ждали...

— те, кто принял решение отрицательных % ставок до конца сами не понимают какие будут последствия, я точно не понимаю...

— главное чтоб наш гос. долг резко не скаканул...

— потребителю(американскому) сегодня живется хорошо...

— корпоративные доходы лучше чем, когда либо, в целом бизнес чувствуют себя хорошо...

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал