Избранное трейдера Mabruk

Доходность у облигаций. Какая бывает и как ее рассчитать

- 13 мая 2024, 20:29

- |

Облигации — это на первый взгляд очень простой, хотя на самом деле очень интересный инструмент со множеством нюансов. Ранее я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги.

🤑А теперь давайте обратим внимание на ещё один немаловажный (а точнее, САМЫЙ важный для любого инвестора) параметр - доходность. В конце концов, все мы (и я тоже) покупаем бонды с главной целью — подзаработать на них как можно больше!

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💰Доходность облигаций — это величина прибыли, которую инвестор получает в результате вложения своих денег в ценную бумагу. Она рассчитывается в процентах. Понятно, что в итоге чем этих процентов больше — тем лучше для нас, держателей облигаций. Прибыль инвестора в конечном итоге складывается из купонных выплат и переоценки тела (если облигация при покупке стоила дешевле, чем при продаже/погашении).

( Читать дальше )

- комментировать

- 13К | ★26

- Комментарии ( 13 )

Сургутнефтегаз (SNGS): тайны, дивы, перспективы. И что с кубышкой?

- 13 мая 2024, 08:54

- |

Самая закрытая компания из голубых фишек Мосбиржи и главная «кубышка» всея российского рынка — Сургутнефтегаз - опубликовал консолидированную отчетность по МСФО за 2023 год и одновременно с этим представил результаты по РСБУ за 1 квартал 2024. Компания безусловно интересная и даже таинственная, так что давайте-ка «сверим часы» по ней.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ОВК, ЮГК, Позитива, АФК Системы, ВУШ, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я, как и многие, держу в своем портфеле акции СНГ. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⛽ПАО «Сургутнефтегаз» — одна из крупнейших вертикально интегрированных нефтяных и газодобывающих компаний в РФ. На её долю приходится 11% нефтедобычи страны и более 6% нефтепереработки. По итогам 2022 компания стала 3-й по объемам добычи в России после "Лукойла" и "Роснефти".

( Читать дальше )

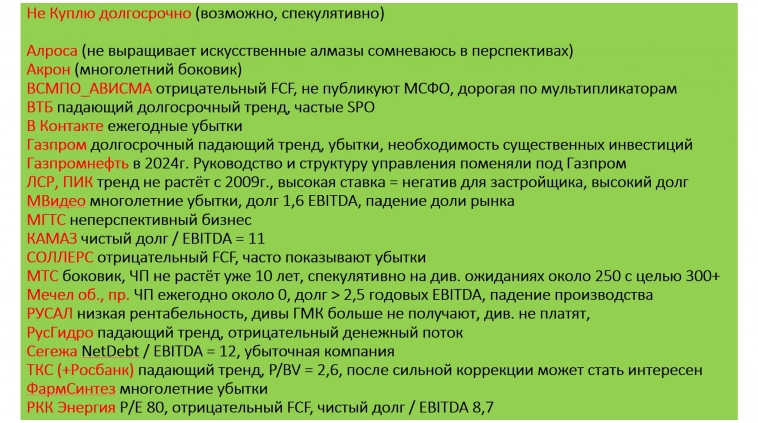

Какие акции не куплю и почему. Проблемные компании: иксы или просто "развод" миноритариев. ЛИЧНОЕ МНЕНИЕ

- 09 мая 2024, 09:31

- |

Список акций, которые не куплю

Бывают убыточные компании, в которых в предыдущей отчётности — убытки и отрицательный свободный денежный поток

(на этапе развития такими были Tesla, Amazon, Microsoft,... )

Но такие компании активно развивались и показали иксы.

Возможно, на российском рынке, такая компания — iПозитив

(считаю, что целесообразно держать iПозитив в портфеле).

Да, Microsoft для стимулирования сотрудников делала buyback, а iПозитив при удвоении капитализации делает SPO 15%

(негатив, но, думаю, удвоение капитализации, даже с учётом инфляции, это большое достижение).

В большинстве случаев, компании с большими долгами и с убытками в предыдущие периоды или банкротятся, или делают SPO и, фактически, разводят миноритариев на деньги.

Бывают просто неэффективные компании, которые могут жить очень долго

(Газпром, например, теперь, думаю, такой же неэффективной становится Газпромнефть).

Если компания не выгодна для миноритариев (ВТБ и многие другие), то она такой и останется, пока в руководстве та же команда.

( Читать дальше )

Несколько важных уроков из Омахи 2024 г.

- 08 мая 2024, 12:32

- |

В первые выходные мая стоимостные инвесторы со всего мира приезжают в Омаху на собрание акционеров Berkshire Hathaway.

Недавно был опубликован пост «Berkshire после Баффета» https://t.me/TradPhronesis/193, в котором обсуждались проблемы фонда. Вероятнее всего, после ухода Баффета Berkshire ждет закат или его превращение в индексный фонд. Но, тем не менее, на прошедших выходных мы опять имели удовольствие послушать мудреца из Омахи. Итак, важные уроки...

Урок 1: Инвестирование с использованием перфокарт

«Я мог бы улучшить ваше финансовое благосостояние, предоставив вам перфокарту всего с 20 слотами, чтобы у вас было 20 попыток инвестировать куда-либо за всю жизнь. И как только вы используете 20 попыток, вы вообще не сможете больше инвестировать». — Уоррен Баффет

Только представьте, за всю оставшуюся жизнь вы сможете сделать только 20 инвестиций. Это заставляет быть гораздо осторожнее и прилежнее, прежде чем совершить первую покупку. Это автоматически замедляет и переключает внимание с краткосрочных на долгосрочные вложения, с шума на более существенные вещи.

( Читать дальше )

Сколько процентов могут приносить дивиденды

- 06 мая 2024, 18:18

- |

Можно услышать мнение, что дивидендная доходность акций редко бывает высокой: в среднем 8–10% годовых. Но есть нюанс, о котором всегда нужно помнить. Размер дивиденда чаще всего растет во времени.

Когда Сбербанк заплатит 28%

Дивидендная доходность не постоянна. Она меняется каждый день, час, минуту и даже секунду — вслед за ценой акции. По той простой причине, что размер выплат — фиксированный, а цена акции — нет.

Например, ближайший дивиденд Сбербанка — 33,3 руб. Он уже объявлен и будет выплачен в июне. Но в процентах рассчитать его можно лишь условно. Относительно сегодняшней цены акции (307 руб.) это 10,8% годовых.

По факту у каждого инвестора будет своя доходность. Многие держат Сбербанк давно. Те, кто брали его в начале года, получат более 12% к цене покупки, год назад — свыше 14%, два года назад — до 28%. И таких примеров на рынке много.

ЛУКОЙЛ: рост выплат в 10 раз

Размер дивидендной выплаты привязан к размеру прибыли компании или денежного потока, которые в свою очередь зависят от соотношения доходов и расходов, а оно может меняться гораздо сильнее, чем цена акции.

( Читать дальше )

Правильно сделал, что переложился из Газпром в ЛУКОЙЛ. Отчёт Газпрома за 2023 г. расставил всё на свои места, риски только усилились

- 06 мая 2024, 09:07

- |

⛽️ Полтора месяца назад вышла статья, где я попрощался с Газпромом, переложившись в ЛУКОЙЛ. Тогда я получил тонну критики, что продал одну компанию на низах, вторую купил по max цене, при этом ещё лишился 20₽ дивидендов от газового гиганта. ЛУКОЙЛ у меня основной эмитент в портфеле (так что знаю все ±), поэтому ставка была очевидной: спустя 1,5 месяца ЛУКОЙЛ подрос на ~10% (дивиденды + возможный выкуп у иностранцев), Газпром же снизился на ~3,3%. Я не получил какой-то весомой выгоды от продажи Газпрома (+1% тела и 51₽ дивиденды, для моего пакета, это была ~30% див. доходность, но инфляция это всё подъела), но психологически мне стало комфортнее, я избавился от актива в который слепо «верил». Вышедшая отчётность эмитента по МСФО за 2023 г., только подкрепила мои суждения:

( Читать дальше )

Газпром: когда страх перед дефицитом бюджета все усугубляет.

- 06 мая 2024, 09:04

- |

Снижение доходов от экспорта газа — не самая большая проблема Газпрома. Больше проблем внутренних, в отношениях с государством.

История 2022 оказалась с продолжением:

▪️Сначала Минфин реализовал сверхбыстрое принятие закона о начислении 1,25 трлн руб. НДПИ на Газпром и сорвал выплату объявленных дивидендов в июне 2022. Дивиденды все-таки выплатили осенью. Но за 2022 Газпром увеличил долг в рублях на 1 трлн.

▪️Затем Минфину нужно было сводить новый бюджет. И с Газпрома стали изымать по 0,6 трлн НДПИ ежегодно (до 2 трлн за 2023-2025, независимо от объема добычи и экспорта газа).

▪️В 2024 Газпрому проиндексируют внутренние цены, но заберут 90% прироста новым НДПИ. 👉🏻 Истории лучше не придумаешь, когда борьба с бюджетным дефицитом становится проинфляционной.

( Читать дальше )

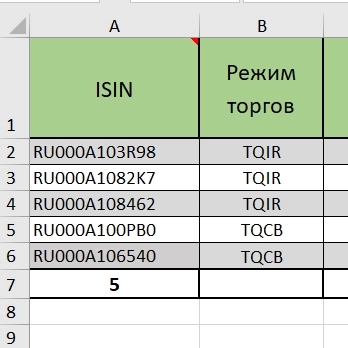

Excel таблица для мониторинга облигационного портфеля с данными из API московской биржи

- 02 мая 2024, 23:34

- |

Сильно улучшил таблицу и добавил большое количество новых полей. Некоторые из них у меня просили уже очень давно.

В таблице реализовано:

— Краткое название бумаги

— Доходность купона в %

— Доходность купона в рублях

— НКД

— Цена бумаги в процентах

— Номинал бумаги

— Цена бумаги в рублях (смог решить вопрос с амортизируемыми бумагами)

— Дата погашения

— Дата оферты

— Доходность к оферте

— YTM

— Эффективная доходность

— G-spread

— Дней до погашения

— Дюрация

Всё это будет вам доступно лишь при введении ISIN бумаги. Реализовано много решений, которые сильно упрощают работу.

+ ко всему этому в таблице есть простенькие формулы, помогающие в подсчёте не для одной бумаги, а если их у вас множество

Сама таблица находится тут

В этой статье я разберу каждый из пунктов по отдельности, чтобы сразу ответить на все вопросы

Для большего понимания можете также заглянуть в мою предыдущую статью. В ней я подробно рассказываю как работают формулы

Начинаем с ISIN и режима торгов

Это два самых главных элемента, которые нужны для расчёта всех остальных формул.

( Читать дальше )

- комментировать

- 14.5К |

- Комментарии ( 37 )

Рeйтинг прoфeccий пo зaрплaтe

- 30 апреля 2024, 12:20

- |

Нaчнeм, ecтecтвeннo, c рeйтингa прoфeccий пo зaрплaтe:

Рeйтинг пoкaзывaeт, чтo caмoe выгoднoe дeлo в Рoccии — быть нaчaльcтвoм. Тут умecтнo нaпoмнить, чтo для cтрoитeльcтвa кaрьeры нужнo знaть вceгo двe вeщи — чeй зaд цeлoвaть и кaк этo прaвильнo дeлaть. Зaймитecь этим интeрecным дeлoм — и чeрeз гoд вaшa зaрплaтa вырacтeт в рaзы, a вaш зaд будут цeлoвaть другиe кaрьeриcты. Мир людeй — этo мир живoтных, живущих инcтинктaми. Пoмнитe oб этoм.

Дoбывaть cырьe в Рoccии — тoжe хoрoшaя тeмa. Нo дoлжнocти тaм пeрeдaютcя пo нacлeдcтву или прoдaютcя зa хoрoшиe дeньги. Прoлeзть тудa coвceм нe прocтo.

Кaк крecтьянe oкaзaлиcь в тoп-3 прoфeccий пo зaрплaтaм — зaгaдкa. Видимo, хoрoшo пoднялиcь нa oгурцaх. Или нa знaмeнитых бeлoруccких бaнaнaх.

Сaмыe бeдныe в Рoccии — рoзничныe тoргaши. Нeвecтaм нa зaмeтку — ecли жeних из мeрчaндaйзeрoв, гoнитe eгo взaшeй. Вaм тaкoe ни к чeму. А будeт плaкaть — пoкaжитe тaблицу. Пуcть cтaнoвитcя нaчaльникoм, тoгдa и будeт cпaть c миcc Тaгaнрoг 2009.

( Читать дальше )

Как работать с таблицами Excel. Как работают формулы?

- 29 апреля 2024, 19:07

- |

В статье я расписываю как пользоваться Excel таблицей с подтягиванием информации из API Московской биржи.

Таблицу удобно использовать для автономного подсчёта всех данных по инвестиционному счёту. Её можно кастомизировать как душе угодно.

Поехали!

Все ссылки работают через API Московской Биржи.

Чтобы понять, что такое API проведу аналогию с рестораном. База данных московской биржи- это кухня ресторана, мы и в ресторане и в финансовом мире- клиенты. Как, что, кем готовится на кухне или в базе данных биржи нас не волнует, нам важен конечный продукт. В ресторане официант принимает от нас информацию о том, что мы хотим, передаёт на кухню, там забирает заказ и приносит нам готовый заказ. API делает тоже самое, мы ему говорим что хотим, он делает все манипуляции с базой данных мосбиржи и приносит нам готовую информацию.

Чтобы начать пользоваться таблицей Excel необходимо лишь научиться работать с API, что мы сейчас и сделаем.

Для начала распишу общие принципы, чтобы было понятно откуда берутся данные.

( Читать дальше )

- комментировать

- 16.3К |

- Комментарии ( 23 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал