Избранное трейдера Кот.Финанс

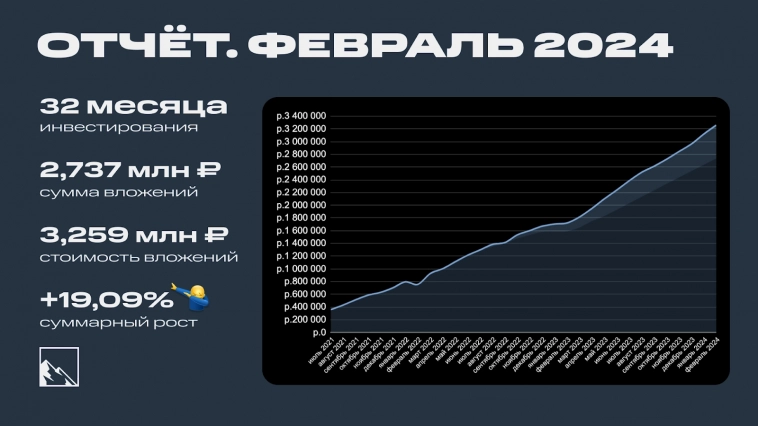

Итоги 32 месяцев инвестиций. 3,259 млн рублей

- 01 марта 2024, 07:45

- |

1 марта, значит пора месить тесто для блинов, доставать шорты и подводить итоги февраля! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 32 месяца позади. Погнали!

Прежде, чем начать, приглашаю подписаться на мой телеграм-канал. Почему нет, если да. Ну всё, приступаем к отчёту.

Инвестиции

Было на 1 февраля 3 119 534 ₽:

- Депозит: 1 039 007 ₽

- Биржевой: 2 080 527 ₽

Поднимался в подъёмнике на Розу Хутор и под креслом нашёл 100 000 рублей, которые решил проинвестировать, как только спустился с горы. Кроме того, в феврале приходили купоны, благодаря которым богатеть, котлетить и туземунить удобнее, чем без них.

Среди покупок было много всего.

Облигации: Русал 1Р6 CNY, Уральская Сталь 1Р3 CNY, МФК Саммит 1Р3, Гарант Инвест 2Р8, ОФЗ 26240, Аквилон Лизинг 1P3, ИЭК Холдинг 1Р1, ЛСР 1Р7, Новотранс 1Р2, МГКЛ 1Р5, Инарктика 2Р1.

Акции: Делимобиль на IPO, Диасофт на IPO, Самолёт по рандому, КЛВЗ Кристалл на IPO по приколу, Совкомбанк, Новатэк, Лукойл, Газпром, Роснефть.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 21 )

Рынок ипотеки. Итоги 2023 года: обзор рынка, драматичный прогноз на 2024 год

- 01 марта 2024, 07:27

- |

Наш канал специализируется на обзорах компаний, облигаций, и других инвест.возможностях. Сегодня мы говорим о недвижимости

Краткие итоги:

· Количество выданных ипотечных кредитов выросло на 53% до 2 млн

· Объем ипотечных кредитов вырос на 62% до 7,8 трлн (!) рублей

· Общий ипотечный портфель на конец года 18,2 трлн рублей (+29%)

· Средневзвешенная ставка 5,9% на первичном рынке и 10,1% на вторичном

· Доля льготной ипотеки в деньгах составила 60%

· Просрочка по ипотеке – традиционно сверхнизкая (меньше 1%)

· На ТОП-10 банков пришлось 97% (в 2022 году 93%). А теперь скажите, что строительство – не банковский бизнес 😂

Теперь подробнее…

Динамика рынка

В 2023 году рынок вырос на 53% в штуках и на 62% в деньгах. Два ключевых сегмента – новостройки и готовые квартиры (не путать с первичным и вторичным рынком: готовые квартиры есть и на первичке) в сумме занимают 85%. Остальные 15% — загородные дома

( Читать дальше )

Пополнил ИИС на 100 000 в феврале. Что купил? Часть 2

- 29 февраля 2024, 07:45

- |

Февраль близится к завершению, а вместе с ним и ежемесячный бюджет на инвестиционные покупки. В первой половине февраля фокус был больше на акциях, во второй половине месяца прошёлся больше по облигациям, но не только.

О том, что я покупал в первой февральской части, можно прочитать тут, ну а теперь продолжение.

Как я писал, ИИС уже пополнен на 50% от плана — на 200 000. 400 000 гарантируют максимальный налоговый вычет, а за прошлый год я надеюсь получить его в марте. Также в марте есть желание увеличить пополнение. Было бы круто пополнить ИИС на 200 000, конечно, но посмотрим. Базовый план предполагает 1,2 млн в этом году на ИИС и БС.

У меня есть план, и я его придерживаюсь:

- Лукойл, Новатэк, Совкомбанк, Газпром и Сбер по 10% портфеля акций.

- Татнефть, Роснефть, Магнит, Газпром нефть и Яндекс по 5% портфеля акций.

- ФосАгро, Северсталь, Алроса, Ростелеком, Интер РАО по 3% портфеля акций.

- Далее — остальные акции суммарно на 10%.

- Целевая доля акций в биржевом портфеле 40%.

( Читать дальше )

Славянск ЭКО: огнеопасный выпуск облигаций в юанях

- 29 февраля 2024, 07:23

- |

Топовая доходность в ¥ (11%) и такие же риски. Берем на всю котлету?

Не пропусти свежие обзоры: Сегежа, М.Видео, Брусника, и другие. А вчера были свежие подборки облигаций

О выпуске

Высокая доходность, комфортный срок и отсутствие оферт. Интересно. Средний кредитный рейтинг (ВВВ от АКРА)

( Читать дальше )

Как сохранить свои деньги? - подборки облигаций с доходностью выше вклада

- 28 февраля 2024, 07:25

- |

Банки снижают ставки по вкладам, а новые выпуски облигаций сплошь и рядом дают доходность ниже ключевой. Что делать, когда по версии Росстата инфляция 7,44%, но ты подозреваешь, что это не так?

На рынке очень много денег: на все более-менее надежные выпуски облигаций фантастический спрос:

· КАМАЗ при первичном ориентире ставки 15,5% в итоге привлек под 14,5%. Спрос на облигации (!) превысил предложение в 7 раз!

· Самолет хотел разместиться не выше 16%, а получил деньги под 14,75%

· Инарктика с начальным ориентиром ставки 15,25-15,5% фактически разместила облигации под 14,25%

( Читать дальше )

Топ-10 надёжных облигаций с доходностью выше 16%

- 28 февраля 2024, 07:23

- |

Поскольку интересных размещений сейчас мало, решил снова посмотреть на вторичный рынок корпоративных бондов. Там меня интересуют в первую очередь надёжные эмитенты с высоким рейтингом. Второе, что меня интересует, это постоянный купон, поскольку лето не так уж и далеко, как некоторые думают, а летом ДКП скорее всего начнёт смягчаться.

Что ещё посмотреть по облигациям и дивидендным акциям:

- Топ-10 облигаций на 2024 год от экспертов РБК с доходностью до 16%

- Замещающие облигации: какие есть, какая доходность, когда их отберут, а доллар запретят?

- Юаневые облигации Русала и Уральской Стали (NEW)

- Лучшие дивидендные акции 2024 года от Альфа-Банка (NEW)

- 5 лучших дивидендных акций в 2024 году от аналитиков БКС

Не пропустите новые подборки — подписывайтесь. Ну и к списку, собственно.

( Читать дальше )

📈Московская биржа - теперь не биржа, а банк

- 27 февраля 2024, 07:28

- |

Вид деятельности принято считать по направлению, которое дает больше половины дохода. По итогам 2023 года, >50% всех операционных доходов — процентные (от размещения средств инвесторов). Деньги наши – доходы биржи

Мы делаем обзоры облигаций и создаем комьюнити пассивных инвесторов. Чтобы зарабатывать на бирже – не надо постоянно совершать сделки. Достаточно пару раз в месяц покупать качественные бумаги. Лучшие инвестиции – скучные инвестиции. Присоединяйся!

Московская биржа является посредником при заключении сделок. Ваши ценные бумаги хранятся в депозитарии. А деньги на счете – не у брокеров. У биржи. И биржа может распоряжаться остатками по своему усмотрению. Чаще всего, размещает их на счетах overnight (да, деньги буквально работают ночью) и по сделкам РЕПО.

По последней отчетности в распоряжении биржи почти 7 трлн. рублей.

( Читать дальше )

Брусника: облигации с доходностью 18%

- 26 февраля 2024, 08:02

- |

Крутая компания, супер проекты, высокая доходность. Стоит ли участвовать своими деньгами?

Участвуйте в выборе компаний, которые мы разбираем в голосовании

О выпуске

· Размещение 7 марта, сбор заявок до 4 марта

· Объем: 6 млрд ₽

· Купон: ежемесячный 16,5-16,75% эффективная доходность до 18%

· Срок: 3 года, оферта через 1,5

О компании

Брусника – один из наших любимых девелоперов. Комплексная застройка, вся инфраструктура под боком, грамотное планировка квартир. Мы про такие компании говорим, что они делают мир лучше. Наш любимый проект на Первомайской в Тюмени из-за комбинации эко-решений и современной архитектуры.

( Читать дальше )

Как я вернул за зиму 55 000 рублей кэшбэком и премиум опциями банковской карты

- 26 февраля 2024, 07:48

- |

Сам в шоке, но мне удалось вернуть прям существенную сумму за траты по дебетовой карте. В прошлом году я подключил премиум в Альфе, благодаря суммам на счетах, в том числе брокерских, обслуживание вышло бесплатным, иначе это 3000 в месяц — ну такое. Ранее о таком я лишь читал в этих ваших интернетах.

Делюсь историей своего кэшбэк-успеха. Простой советский автор телеграм-канала рубит тонны кэша без регистраций и sms.

Раньше трава была зеленее, а кэшбэком выходило в зависимости от категорий от нескольких сотен до 3–4 тысяч рублей. Больше — когда Альфа баловала супермаркетами, например, меньше — когда аптеками и книгами. Но этой зимой красный банк решил меня в прямом смысле слова засыпать деньгами.

В феврале у меня был отпуск на Красной Поляне с блекджеком и покатухами, так что в декабре я оплачивал билеты (апарты оплачивал заранее по раннему бронированию). 10% по категории путешествия в декабре и ещё дополнительные 10% от Альфа-Трэвел ушли на февраль. Также категории спорттоваров и ресторанов помогли добить декабрьский кэшбэк до максимума в 15 000.

( Читать дальше )

🐾Котайджест: странное IPO, продаем и покупаем Сегежу, а недвижимость не всегда растет

- 25 февраля 2024, 09:03

- |

🐾 Котайджест #20 за неделю 19 — 25 февраля

Короткая рабочая неделя, а сколько новостей…

🚀IPO

Ньюсмейкером недели был Кристалл. Мы подробно рассмотрели компанию и отказались от участия. Нам не понравился бизнес на визуальных копиях, были вопросы к оценке и достижимости планов по росту бизнеса в 8 раз. Можно во много раз вырасти на низкой базе (от нуля), но на конкурентном рынке – сложно

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал