Избранное трейдера Кот.Финанс

⭐️МГКЛ💍 – из ломбарда в экосистему ресейла. 35% годовых на 5 лет. И зачем новые слова для старого бизнеса?

- 05 февраля 2025, 07:52

- |

О выпуске

Фикс-выпуск для квалифицированных инвесторов со ставкой 30% (доходность ~34,5%) на 5 лет без оферт. На снижении ставки – будет самый доходный вариант (доходнее ОФЗ), но много других рисков

Наши обзоры:

⚡️ТГК-14

✈️ГТЛК

О компании

Ломбард, трансформирующийся в комиссионную сеть магазинов + моментальный выкуп золота, техники, меха. Слово «ломбард» больше не модно. Зато в презентации есть «экосистема» и комиссионка называется «ресейлом». Окэй 😉

Финансы

Полугодовая МСФО отчетность. Аудитор из BIG4. Это важно?

Рост выручки не трансформируется в рост прибыли

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 17 )

🚂 🛳✈️ГТЛК – министерство тяжелого лизинга. Обзор компании и нового выпуска облигаций

- 04 февраля 2025, 07:36

- |

ГТЛК – это вам не Европлан, зато номер 1

Наши обзоры:

⚡️ТГК-14

Короткий выпуск на 1,5 года по фикс ставке с ежемесячный купоном до 24% (эф.доходность 26,8%). Рейтинг АА- от Эксперт РА

О компании

ГТЛК – лидер лизингового рынка в ж/д, авиа, морском, городском пассажирском транспорте. Скорее институт развития, чем рыночная ЛК

( Читать дальше )

Рынок стоит на месте. Покупаю дивидендные акции. Еженедельное инвестирование #177

- 03 февраля 2025, 10:04

- |

177 неделя моего инвестирования. Каждую неделю покупаю дивидендные акции компаний моей любимой Российской Федерации несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо, могу сказать с уверенностью.

Индекс Московской биржи

( Читать дальше )

⭐️Что рекомендуют топовые аналитики на 2025 год?

- 03 февраля 2025, 07:59

- |

Визуализация таргетов на конец года по индексу и ключевой ставке. Реально ли заработать и есть ли смысл покупать акции? (нет🙅)

Мы подробно разобрали прогнозы 7 инвест.компаний, еще 2 стратегии отсеяли из-за низкой информативности.

👀Развернутые саммари на стратегии:

· АТОН

· БКС

· Альфа

· ВТБ

· Сбер

· ПСБ

· МКБ

Разброс прогноза по ключевой ставке ошеломляет: от 15% до 25%. На таком прогнозе денег не сделать.

( Читать дальше )

Мой портфель акций на 2 февраля 2025

- 02 февраля 2025, 20:41

- |

Январь оказался мягким не только по погоде, но и по волатильности. Рынок ждёт каких-то серьёзных сигналов, а я продолжаю покупать акции в свой портфель. Посмотрел, как идут успехи с приведением его к целевым значениям. После внесения правок в стратегию по акциям работы предстоит много. Размер портфеля составляет 2,087 млн рублей.

Предыдущий срез был 20 января.

Акции занимают 35,3% от всего портфеля (актуальный отчёт от 1 февраля). Если взять только биржевой (без депозитов), это 43,8%. Целевая доля акций в биржевом портфеле 40%, немного выше плана. Акции выросли на ралли сильнее, чем облигации.

Изменения в портфеле акций во второй половине января такие:

- Яндекс — 10 акций

- Т-Банк — 6 акций

- Икс 5 — 8 акций

Потратил на акции около 80 тысяч рублей. Все покупки второй половины января тут. Кроме акций я покупал облигации и недвижку.

По плану у меня была покупка трёх акций: Яндекса, Т-Банка и Икс 5. Да-да, тех самых, по которым произошли правки в стратегии. В итоге, в зелёную зону никто не вышел, но Пятёрочка попала в жёлтую и приблизилась сильнее всех. Яндекс нужно довести до 10%, ещё нужно много покупать.

( Читать дальше )

Рынок акций развернулся вниз? Заседание ЦБ по ставке всё ближе!

- 02 февраля 2025, 19:15

- |

В начале этой недели рынок акций резко снизился сразу с начала торгов, которые теперь начинаются с 6:50 утра на рынке акций и с 8:50 утра на срочном рынке. Вот где-то с 9:00 в понедельник рынок и поехал вниз непосредственно до завершения торгов в 23:50. В итоге индекс ММВБ упал на 1,92%, а затем во вторник утром продолжил падение до 2867 пунктов. После чего рынок отскочил и снова завис в консолидации до конца недели. Чисто технически у рынка акций появилась возможность снизиться уже значительно сильнее, чем прежде, но борьба покупателей и продавцов в области 2900-3000 пока еще продолжается.

По сути, в этой области индекс торгуется уже две недели, и рынку никак не удается выйти из нее. Но сейчас, как видно из графика, появился шанс начать реализацию той большой коррекции, которую я жду с начала января, а именно в область 2600-2700 пунктов.

В прошлом обзоре обратил внимание на сформировавшийся симметричный треугольник в индексе, из которого цена должна была выйти вниз уже в начале этой недели, поэтому продолжил держать шорт по фьючерсу на индекс от 2976 пунктов, который набрал неделю назад.

( Читать дальше )

⭐️Котайджест: М.Видео на продаже, паника в LQDT?, свежие обзорыкомпаний, какие акции нам нравятся?

- 02 февраля 2025, 08:38

- |

• Почему мы не покупаем акции? 👻

---

💵Облигации

Новый обзор 🚖Европлан: компания очень нравится. Мы даже задумались о покупке акций. А пока думаем – купили облигации на размещении. В лизинговой отрасли все сложно: дорогое финансирование, машины дешевеют, клиенты дефолтят. Но так будет не всегда. 👉обзоры самых ярких лизинговых компаний

в Кот.Финанс PRO мы построили карту доходности облигаций ЛК в рейтинге А- и выше. В первом эшелоне интерес представляют:

🔹Балтийский лизинг

🔹Интерлизинг

🔹ГТЛК под? (надо смотреть отчетность)

В ВДО сегменте (ВВВ) мы осторожны. Мы безусловно ❤️любим Роделен (ВВВ+), но в наших портфелях его нет.

( Читать дальше )

Мои итоги инвестирования. Январь 2025

- 01 февраля 2025, 19:29

- |

Продолжаю открыто делиться с вами итогами своего инвестирования в российские дивидендные акции. Позади 3 года и 5 месяцев, как я сел за баранку этого пылесоса, время подбить все цифры и подвести итоги октября. Что произошло с портфелем, что покупал, движение баблишка, обо всем по порядку, поехали!

Портфель на 1 января 2025

В мой составной портфель входят 4 брокера (Т-Инвестиции, А-Инвестиции, СберИнвестиции и БКС) и по состоянию на 1 января 2025, сумма на всех счетах составляла 1 802 609 рублей.

Постепенно переливаю все в СберИнвестиции, было дело, наоткрывал несколько брокерских счетов у разных брокеров, пока сконцентрируюсь на одном — зеленом. Настал тот момент, когда некоторым акциям уже три года и они довольно прилично выросли, попробую, как работает льгота ЛДВ, сам брокер все будет делать или мне придется кнопки разные еще тыкать.

Мне удобно пользоваться Сбером, раз в неделю закинуть денег, к концу недели прикупить акций, много функций не надо.

Пополнения

( Читать дальше )

🗓Итоги недели на финансовых рынках🐾

- 01 февраля 2025, 08:18

- |

Всем нужны деньги: новые размещения, дефолты, оферты

🤝Присоединяйся к сообществу Кот.Финанс

--

Новые размещения

•Делимобиль (А) фикс 26,5% на 15 мес ★★★☆☆

•АПРИ (ВВВ-) фикс 29,5% на 1,5 года (оферта) ★★★☆☆

Интересные события

• Все новые размещения проходят с увеличением объемов: — ТГК 14 с 0,5 до 4,85 млрд (хотя нам не понятно – зачем им деньги)

— Европлан с 5 до 16 млрд

— Монополия с 0,5 до 3 млрд

— КАМАЗ с 5 до 10 млрд • Интересен флоатер ТГК-14, по которому не изменили премию КС+6%

• Самолет установил цены по оферте. За неделю цены пришли туда же:

— 92,56% по выпуску 12

— 86,52% по выпуску 13

— 84,25% по выпуску 14

— 86,90% по выпуску 15

🌶AzurDrive (CCC) на 1 день ушел в тех.дефолт

• Инфляция в годовом выражении 9,95% (пред.значение 9,92%). Инфляционные ожидания населения выросли с 13,9% в декабре до 14%

❗️Оферта по выпуску Самолет-11. Новый купон 26%

( Читать дальше )

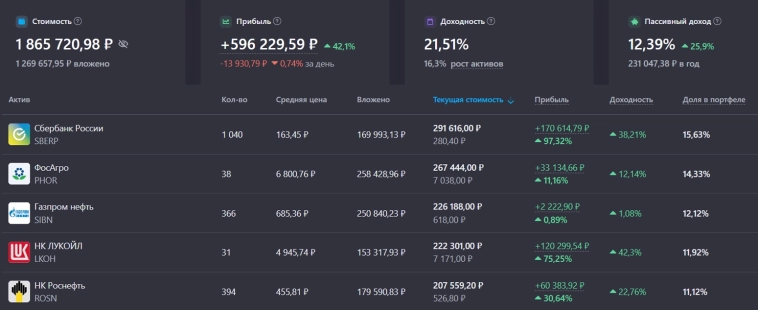

Мой портфель дивидендных акций на 31 января 2025

- 31 января 2025, 11:22

- |

Продолжаю формирование своего инвестиционного портфеля через дивидендные акции Российской Федерации. Облигации, фонды денежного рынка и депозиты – это все прекрасно и замечательно, рынок сейчас такой, но я беру на себя больший риск, который в долгосрочной перспективе способен обеспечить хороший рост капитала.

Мой портфель

• Акции – 97,6%

• Фонды – 2,2%

• Денежные средства – 0,2%

Проинвестировано за все время: 1 299 000 рублей

Стоимость портфеля: 1 884 597 рублей

Доходность по XIRR: +22,2% годовых

Прибыль портфеля: +615 366 рублей

Мой портфель против MCFTRR

Веду невидимый бой с тенью под названием «Индекс Московской биржи полной доходности». За все время моего инвестирования, мой портфель обгоняет индекс на 347 000 рублей или +22,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал