Избранное трейдера Точка Спокойствия

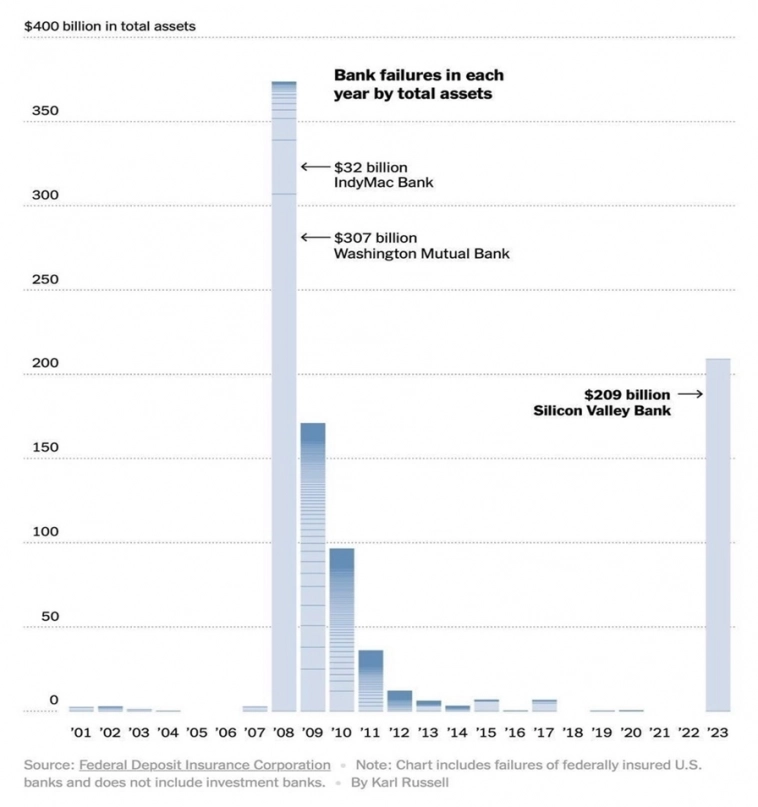

Банковская система трещит по швам. Повторяется 2008 год?

- 13 марта 2023, 14:34

- |

В пятницу топ-16 банк США по размеру активов с треском лопнул.

Silicon Valley Bank занимался финансированием стартапов, которые были очень популярны у инвесторов до недавнего времени.

Думаю, все помнят про бум IPO и фантастический рост акций технологического сектора, а также крипты?

Всё это происходило благодаря нулевым процентным ставкам в США и вертолётным деньгам, которые власти раздали населению, чтобы те хорошо пережили Covid-19.

За это время активы банка выросли в несколько раз и достигли отметки в 212 млрд $.

Банк размещал активы в долговые ценные бумаги с длинным сроком погашения.

Проблема таких бумаг заключается в том, что если процентные ставки растут, то они приносят «бумажный убыток».

Допустим, вы купили облигацию номиналом 1000 рублей.

При ключевой ставке в 2% тело облигации стоит 1000 рублей, но вот если ставка начинает расти до условных 4%, то тело облигации переоценивается вниз до того момента, пока доходность этой облигации к погашению не будет равна доходности ключевой ставки.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Первые отголоски будущего кризиса в США. Грядёт обвал финансовых активов?

- 11 марта 2023, 09:04

- |

В мировой финансовой системе всё давно уже «не айс» это не является секретом даже не связанных с этой сферой людей.

И дело тут не только в коронавирусе или энергетическом дисбалансе. Дело во всей системе.

Приведём несколько примеров из истории, поскольку ретроспектива – один из немногих методов, подходящих для изучения кризисов, а затем рассмотрим текущую ситуацию в США.

Депрессия 1920 в США

1920-годы, названные в США «ревущими». На финансовых рынках царил спекулятивный бум – обычные американцы тратили свои сбережения на акции, ориентируясь исключительно на их рост, а не на показатели выкупаемых компаний.

Спрос увеличивался, цены следовали за ним, всё больше и больше людей втягивалось в эту гонку, что привело к закономерному пузырю. А ведь многие брали акции в кредит, надеясь легко рассчитаться по долгам; при этом во многих случаях залогом служили уже приобретённые акции.

Далее закономерный итог: достигнув определённого потолка, индексы (в первую очередь промышленный Доу Джонс) затормозили, что вызвало сначала небольшое снижение, а затем и панические распродажи в конце октября 1929 года.

( Читать дальше )

Интересны ли акции Сбербанка к покупке?

- 09 марта 2023, 12:48

- |

Отчет за 2022 год

Чистая прибыль по итогам 2022 года составила 270,5 млрд рублей (выше прогноза).

Достаточность капитала – 14,5%, что позволяет компании выплатить дивиденды.

Решение по дивидендам будет принято в марте, и акционеры рассматривают различные варианты выплаты по объёму.

В базовом сценарии я ориентируюсь на 50% чистой прибыли, что даёт нам прогнозный дивиденд — 6 рублей на акцию.

Дивидендная доходность составляет 3,2%.

Прогноз на 2023 год

Компания прогнозирует рентабельность чистой прибыли на уровне 20%.

В таком случае прибыль составит около 1,2 трлн рублей.

Прогнозная дивидендная доходность за 2023 год составляет 14,3%.

( Читать дальше )

Свежие новости пришли из Закавказья: в Грузии набирают силу протесты оппозиции

- 08 марта 2023, 09:53

- |

Напомним хронологию:

1️⃣ в конце февраля члены грузинского движения «Сила народа» инициировали два закона, общий смысл которых касается регистрации и учёта деятельности иностранных агентов;

2️⃣ почти сразу за этим начались волнения в рядах оппозиции, что вылилось в митинги протеста;

3️⃣ тем не менее парламент Грузии большинством голосов принял в первом чтении законопроект об иноагентах;

4️⃣ начались стычки, полетели бутылки с зажигательной смесью, полиция применяет водомёты и слезоточивый газ.

Против закона неоднократно выступала и президент Грузии Зурабишвили.

Вчера, находясь в США на фоне статуи свободы, она поддержала оппозицию и обязалась наложить вето на закон.

Что же это за пресловутый, тоталитарный закон, раз он так возмутил всю демократическую общественность?

А закон, собственно, простой, он обязывает юридические лица раскрывать свои источники финансирования, и присваивает статус иноагента тем, у кого финансирование из-за рубежа превышает установленный лимит.

( Читать дальше )

И снова в мире что-то произошло! Чем отметилась девятая неделя 2023 года. Инфографика

- 07 марта 2023, 20:11

- |

Мировая экономика

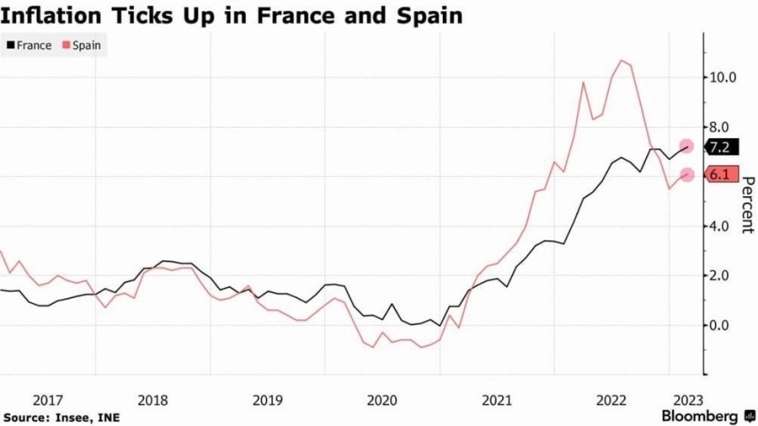

Агентство США по глобальным медиа сделало ряд сообщений: «инфляция во Франции и Испании неожиданно ускорилась в феврале, давя на ЕЦБ»; «инфляция в Германии неожиданно ускорилась, что стало новым ударом для ЕЦБ».

Ключевое слово здесь, конечно же, «неожиданно». Кризис развивается с конца 2021 года, уже примерно восемь месяцев, как ЕЦБ повышает ставку (и намерен повышать ещё), но для аналитических агентств вновь и вновь это становится неожиданностью Мистика, не иначе.

Инфляция в еврозоне замедлилась меньше, чем ожидалось, в то время как базовое ценовое давление выросло до нового рекорда, усиливая ожидания того, что ЕЦБ придется еще больше повысить стоимость заимствований.

Инфляция за вычетом энергии и еды (волатильные компоненты) выросла с 5,3% до 5,6%.

( Читать дальше )

Как образовался пузырь на рынке недвижимости в США (2004 - 2007 г.) по материалам книги Рея Далио. История повторяется

- 06 марта 2023, 20:45

- |

Образование «пузыря»: 2004 – 2007 год.

Лопнувший пузырь доткомов и шок от терактов в 2001 году вынудил Федеральную Резервную Систему (Центральный банк США) понизить процентные ставки с 6,5% вплоть до 1%.

Резкое сокращение процентной ставки стимулировало спрос за счёт дешёвых кредитов, что позволило экономике США быстро выйти из рецессии.

Однако, снижение процентной ставки заложило фундамент для образования нового пузыря.

В этот период экономика США росла на 3-4% в год, рост безработицы был ниже долгосрочного среднего уровня (4-5%), а инфляция колебалась в диапазоне 2 – 3,5%.

ФРС занималась стабилизацией инфляции, не обращая внимания на тревожные звоночки, а они были.

Инвестиционные активы (в том числе недвижимость) покупались на заёмные средства.

Долговая нагрузка домохозяйств выросла с 85% от располагаемого дохода семьи в 2000 году до 120% в 2006 году.

Цены на дома возросли более чем на 80% по сравнению с 2000-м.

С точки зрения роста это был самый масштабный рост цен за последние 100 лет в США (за исключение окончания Второй мировой войны).

( Читать дальше )

Самые полезные посты на смартлабе за прошлую неделю

- 06 марта 2023, 14:58

- |

Продолжаю собирать для себя самые интересные и полезные посты смартлаба (преимущественно фундаментальные разборы компаний и качественный анализ):

Секрет счастья Виктора Петрова — smart-lab.ru/blog/881838.php

Посты Гнома на смартлабе, как отдельный вид искусства. Перечитывать обязательно — smart-lab.ru/blog/883323.php

Топ-10 лучших ютуб каналов от Точки Спокойствия (крутой автор, кста) — smart-lab.ru/blog/882344.php

Хороший обзор строительного сектора в РФ — smart-lab.ru/blog/883025.php

Цены на недвижимость расти не будут. Интервью с генеральным директором Циан

- 04 марта 2023, 12:37

- |

Посмотрел свежее интервью с Дмитрием Григорьевым - генеральный директор компании Циан. 📱

Циан – сервис по покупке, продаже и аренде недвижимости с ежемесячной аудиторией более чем 21 млн человек.

В интервью Дмитрий рассказал про текущее состояние дел на рынке недвижимости, а также дал прогноз на среднесрочный и долгосрочный период.

Сделал короткую выжимку интересных моментов из интервью.

Итоги 2022 года 🏙

Количество сделок на первичном рынке в 2022 году снизилось на 16% по сравнению с 2021 годом. В Московском регионе падение на 19%.

Объём предложения, который вышел на рынок после мобилизации небольшой и уже вышел на плато.

Увеличился срок продажи квартиры на вторичном рынке с 2 месяцев до 3 месяцев.

Год в целом завершился неплохо. Ожидания были гораздо хуже, к тому же мы сравниваем 2022 год с аномальным 2021 годом.

Застройщики 🏠🏠 чувствуют себя неплохо благодаря поддержке государства.

Прогноз на 2023 год 📉

Спрос будет немного выше, чем в 2022 году.

При этом предложение стабилизируется из-за того, что количество объектов, вводимых на первичном рынке, будет постепенно снижаться.

( Читать дальше )

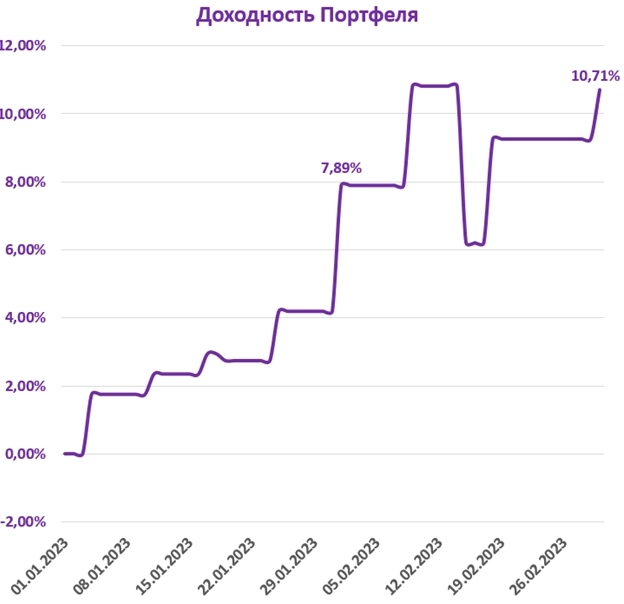

Обзор инвестиционного портфеля от 2.03.2023. Доходность 10,7%

- 02 марта 2023, 19:02

- |

Доходность портфеля

С начала 2023 года портфель вырос на 10,7%.

Текущий состав портфеля

( Читать дальше )

Топ-10 лучших youtube каналов для инвесторов

- 01 марта 2023, 14:56

- |

Мой топ-10

ФинФак -ссылка. Один из лучших каналов по макроаналитики.

Вредный инвестор — ссылка. Фундаментальный анализ акций.

FinanceGramm — ссылка. Очень нравятся переводы разных видео с английского на русский, из последнего это видео про письмо акционерам Berkshire Hathaway.

Стонкс — ссылка. Хорошие веселые стримы, где обсуждаются акции и последние события.

Солодин Live — ссылка. В основном аналитика по иностранным компаниям.

Аленка Капитал — ссылка. Легендарные выпуски про стейки.

Роман Андреев — ссылка. Специалист по техническому анализу.

Oleg Kuzmichev — ссылка. Еженедельный обзор новостей.

Тимофей Мартынов — ссылка. Хорошие антикризисные обзоры.

БКС Live -ссылка. Интервью с компаниями.

Пишите в комментариях, кого еще стоит добавить в данный список.

Мой телеграм-канал

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал