Избранное трейдера Lifter

Вероятность повышения ключевой ставки ФРС

- 22 мая 2016, 23:17

- |

Человек идет по ссылкам:

идет сюда и смотрит расписание совещаний в ФРС

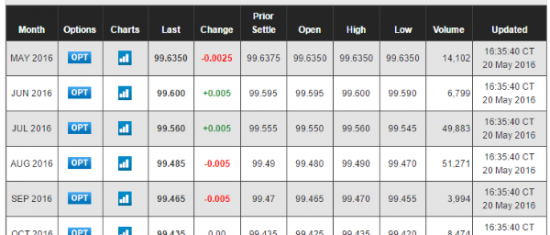

идет сюда и смотрит цены на фьючерсы на ставку ФРС, усредненную по 30 дням

и что он видит?

Во-первых, что ближайшее заседание 14 и 15 июня. Два дня то есть заседают.

Во-вторых, он видит такую табличку:

Если человек никогда раньше такую вероятность не считал, у него возникает вопрос: «И что это все значит?»

Начнет человек с заседания. Решение о повышении ставки действительно принимается (или не принимается) на заседании. Когда именно? 14? 15? Утром? Вечером? Будем считать, что в этот раз будет как в прошлый раз. В прошлый раз, в декабре 2015, о повышении объявили в 14 часов (EST) на второй день заседания. Поэтому человек будет считать, что 15 июня решение еще не известно, а 16 июня (на следующий день после конца заседания) уже будет известно (это упрощение, на самом деле, будет известно еще 15 в два часа дня).

( Читать дальше )

- комментировать

- 182 | ★19

- Комментарии ( 7 )

Лучшая книга по алготрейдингу

- 11 июня 2015, 12:36

- |

Пока мне больше всего понравилась книга Ричарда Вайсмана «Механические торговые системы».

Что в ней было полезного для меня?

1. Много систем следования за трендом и возврата к среднему. Они анализируются и сравниваются между собой.

2. Анализируется психологический профиль трейдера, который необходим для следования той или иной системе.

3. Показаны слабые места торговых систем.

4. Анализ всех систем проводится по портфелю, а не к 1 активу.

5. Узнал, что разные классы активов лучше торговать по разным системам.

Где взять историю котировок FORTS BR-1.13 (BRF3) и позже с таймфреймом 5 минут ?

- 20 мая 2015, 13:18

- |

Альтернативный расчет стоимости опционов 2. Формула сферического опциона в вакууме

- 24 апреля 2015, 12:06

- |

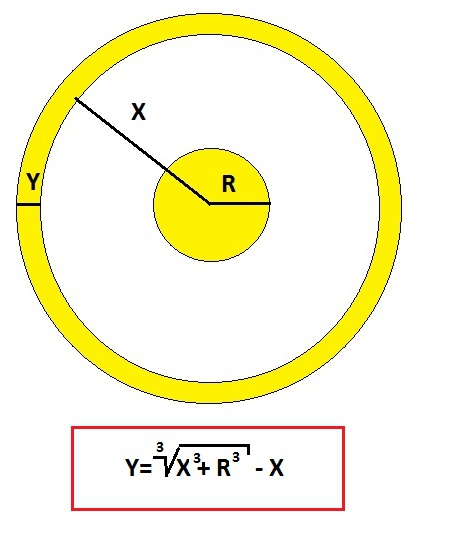

В прошлых статьях (smart-lab.ru/blog/248456.php, smart-lab.ru/blog/250544.php ). Я пытался написать альтернативную формулу для расчета цен опционов. Но взятая из существующего научного арсенала формула, для проверки гипотезы оказалась не совсем корректна, и даже после подгонки как-то не внушала доверия. Поэтому пришлось делать всё самому с самого начала и придумать свою теорию «распространения взаимодействия», на основе которой и рассчитывать цены опционов.

И так, возьмем, к примеру гравитацию (потому как, никто не знает что это такое, а следовательно придирок к мелочам будет меньше). Пусть у нас есть некая точка, оказывающая на окружающий мир гравитационное воздействие. Представим это воздействие а виде шара радиусом R, где сила воздействия равна R. ( для опционов это W – цена опциона на деньгах):

Теперь представим, что шар начинает расширятся, с образованием в центре пустоты, и превращается в некую сферу. Общая сила воздействия (энергия заключенная в R ) остается постоянной. И объем начального шара равен объему оболочки сферы толщиной

( Читать дальше )

Использование CART в предсказании направления рынка

- 21 апреля 2015, 10:19

- |

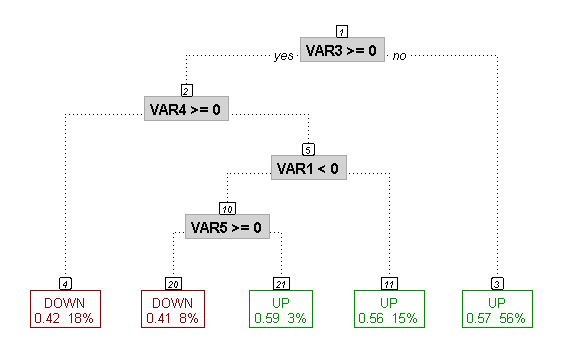

Интересный подход к предсказанию направления рынка рассмотрен в статье "Using CART for Stock Market Forecasting". Для того, чтобы предугадать движение цены на недельном отрезке используется техника под названием CART (Classification And Regression Trees) — построение классификационного графа (дерева) с целью предсказать значение целевой характеристики (цены) на основании набора объясняющих переменных. CART находит применение во многих областях науки и техники, но применим и в торговле, так как обладает набором свойств, хорошо подходящими для этой цели:

- может применяться при любом типе статистического распределения

- может применяться как для линейных, так и нелинейных зависимостей

- устойчив к событиям, выходящим за рамки статистических распределений

Для построения дерева автор использует библиотеку языка R, вычисляющую рекурсивное разделение (Recursive Partitioning) rpart.

( Читать дальше )

Парный трейдинг опционами.

- 06 марта 2015, 14:38

- |

Метод торговли прекрасно работает до резкой раздвижки спреда, которая рано или поздно происходит, если бы не раздвижка — был бы грааль 100%.

Как же избавиться от недостатков данного метода, сохранив все его достоинства, при этом главный недостаток (раздвижка спреда) сделать самой большой возможностью заработать?

Все просто, нужно применить навыки парного трейдинга на опционах!

Берем разные страйки одного б/а и, создаем график спреда между страйками, создаем 2 позиции как на картинках ниже, и спокойно торгуем спред откусывая понемногу профита и с нетерпением ждем резкой раздвижки спреда которая нам позволит как минимум заработать десятки процентов к депозиту!

То есть что мы имеем в итоге: при флете б/а мы зарабатываем по немногу на спреде (главное не теряем), при резком движении б/а мы очень хорошо зарабатываем, позицию лучше делать максимально дельта и тетта нетральной.

( Читать дальше )

Ссылки для торговли 2. Может кому пригодятся.

- 16 февраля 2015, 15:53

- |

Опционы на акции

- Опцион на акции: Кол и Пут

- Опционный контракт: цена и срок действия

- Опцион: составляющие цены

- Факторы, определяющие цену опциона

- Опцион: производные цены или «греки»

- Как подразумеваемая волатильность может помочь в опционной торговле

- Дельта-хеджирование опционов

- Опционные стратегии (базовые)

( Читать дальше )

Ссылки для торговли 1. Может кому пригодятся.

- 16 февраля 2015, 15:52

- |

Инвестирование в акции

- Акция — Stock

- Акция обыкновенная — Common Stock

- Акция привилегированная — Preferred Stock

- Американские депозитарные расписки — American Depository Receipts, ADR

- Первичное публичное предложение — Initial Public Offering, IPO

- Тикер — Ticker symbol, Stock symbol

- Стоимость акции — Stock Price

- Время сближения цены и стоимости акций

( Читать дальше )

Как парсить сайты при помощи экселя VBA

- 05 февраля 2015, 17:48

- |

В трейдинге часто необходимо скачивать данные с различных сайтов. Порой для этого необходимо повторить много однотипных действий. Естественно, это удобно автоматизировать. Поскольку данные обычно--числа, то их удобно обрабатывать экселем (это если чисел не очень много. Много--это, например, тиковые данные чего-нибудь типа RI). Известно, что VBA в связке с экселем является очень удобным инструментом для работы с цифрами. Поэтому логично и парсить сайты тоже при помощи экселя.

Есть в экселе очень удобный объект InternetExplorer.Application Он позволяет вполне гибко программным образом управляться с сайтами путем программной работы с Internet Explorer. Можно гулять по сайтам, заполнять и отправлять формы, жать на кнопки, выкачивать любую инфу и вообще неплохо работать с DOMoм.

Какова технология?

1) Надо немного знать VBA (ниже есть примеры, вот в них надо приблизительно понимать что к чему).

( Читать дальше )

- комментировать

- 14.1К |

- Комментарии ( 27 )

ВРЕМЯ ДНЯ

- 02 февраля 2015, 16:50

- |

Участники рынка сами являются причиной периодического движения цен в течение дня. С каждым годом увеличение числа участников добавляет ликвидности каждому рынку, но не изменяет поведение цен. Есть множество причин регулярного движения цен внутри дня, поскольку большинство ежедневного объема размазано по дню неравномерно. Сделки, открытые утром, могут быть закрыты к концу дня, чтобы избежать внезапных гэпов. Спекулянты, которые держат позиции только несколько минут, часто не торгуют первые минуты торговой сессии. Трейдеры имеют привычки торговать в определенное время дня.

Считается, что день разделен на 90-минутные фазы, которые являются либо продолжением ценового движения, либо коррекцией предыдущего импульса.

Давайте опишем типичные примеры движения цены внутри дня:

- 10:00 – 12:00. Рынок открывается и совершает свой первый импульс в сторону, определяющуюся тенденцией прошлого дня;

- 12:00 – 13:30. Рынок берет паузу и определяется со своим дальнейшим движением;

- 13:30 – 15:00. Обеденный период, когда рынок делает коррекционное движение к основному внутридневному тренду. Если рынок рос, то в обед он снижается, и наоборот;

- 15:00 – 16:30. Рынок возвращается к своей главенствующей внутридневной тенденции, это движение, противоположное обеденной тенденции;

- 16:30 – 18:45. Тенденция закрытия повторяет утреннюю тенденцию и является продолжением послеобеденного тренда, но с ускорением. В это время выходит статистика по США и открывается американский фондовый рынок, что может внести некоторые изменения в общий шаблон дневного движения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал