Избранное трейдера Денис Антипов

"TDM и TDW Ларри Вильямса" или "Золотой унитаз и семеро козлят" Часть 2

- 11 июня 2018, 11:38

- |

Я ведь не случайно выбрал такое название. Почитав комментарии я все же нашел тех самых семерых козлят, и вот что по этому поводу скажу, а точнее наверное повторю. Материал публикую, сугубо для ознакомления… Вы можете использовать это, можете не использовать, а можете даже предложить что-то полезное, в любом случае мне ваше мнение (отрицательное, или точнее грубое ) совершенно безразлично.

А теперь...

Встречайте!

Неповторимый!

СНОГСШИБАТЕЛЬНЫЙ!

УМОПОМРАЧИТЕЛЬНЫЙ!!!

TDM

В прошлом посте(ссылка), я привел пример применения TDW ( Trade day of week ). Сегодня же речь пойдет о его старшем брате. Так вот, речь пойдет о TDM. TDM — trade day of month. Те, кто читал книгу Ларри Вильямса, или хотя бы мой предыдущий пост, сразу наверняка сообразили, что к чему. TDM есть точно такой же фильтр как и TDW, за исключением одной особенности.Напомню, TDW это сумма всех понедельников, вторников и т.д. Что же касается TDM, то это сумма всех порядковых номеров рабочих дней месяца. Держу пари, что вы не совсем поняли о чем идет речь. Лично я, когда читал книгу, то только раза с пятого окончательно понял всю суть проблемы. Часть из читателей данного поста, наверное подумали, что можно просуммировать все числа месяца.Но сразу же скажу что вы не правы. И вот почему…

( Читать дальше )

- комментировать

- 5.1К | ★22

- Комментарии ( 20 )

Я подготовил для Вас "бомбу"!!! Я старался :)

- 07 июня 2018, 17:44

- |

Сегодня будет очень объемный и полезный пост! Я уверен!

Вчера и ранее мне писали, что интересно было бы посмотреть посты про анализ компаний и инвестиции в целом. Так вот, сегодня я подготовил интересный пост, в котором сжато, но в тоже время понятно и подробно оцениваю компанию по фундаментальному анализу.

И эта компания — РусГидро. Анализ за 2017 год. Она также есть в моем портфеле. Да, да, кто впервые видит мой пост, я в основном инвестирую, а не спекулирую :) несмотря на мой ник… Его я планирую сменить в ближайшее время.

Для тех, кто не совсем знаком с фундаментальным анализом прилагаю подсказки:

Коэффициент Левериджа = (Долгосрочные обязательства + Краткосрочные обязательства)/Активы

Если коэффициент принимает значение меньше 0,5/50% (что хорошо), значит, компания финансируется в большей степени за счет собственного капитала

Рентабельность продаж – показывает долю прибыли в каждом заработанном рубле компании = Чистая прибыль/Выручка

( Читать дальше )

"TDM и TDW Ларри Вильямса" или "Золотой унитаз и семеро козлят"

- 06 июня 2018, 14:12

- |

Пост носит сугубо ознакомительный характер, и связан с желанием узнать мнение других людей, а может быть и помочь кому-то

Писать о том, кто такой Ларри Вильямс я пожалуй не буду. Кто-то говорит что все его достижения это ложь, кто-то свято верит что он гуру рынка.

К кому отношусь я? Честно говоря, я предпочитаю верить цифрам и реальным фактам, как и многие кто этот пост прочитают. Теперь по факту… Статистику счета лично не видел, самого Ларри личного не видел (хотя очень хотел бы, ибо вопросов вагон и маленькая тележка), да и торговал он на американском рынке… Факты пока против Ларри. Но у Ларри есть книга. Почему я должен её прочитать? В предыдущем посте я увидел много комментариев по поводу А.М.Герчика и других людей, мол типа никто они нам. В такие моменты, я стараюсь не отходить от своих принципов и смотрю на факты.

Факт №1: А.М.Герчика знают все, а вот комментатора на Smart-lab'e никто не знает.И тут вы в чем-то правы… Они вам никто (

( Читать дальше )

Про облигации

- 04 июня 2018, 14:56

- |

ОФЗ

Доходность по данному инструменту, как и по многим облигациям, складывается из двух составляющих

1) купонный доход — это процент который платит вам государство за использование ваших денежных средств. Правила выплат, размер, даты, прописаны в проспекте эмиссии.

2) курсовая разница — это разница между ценой покупки облигации и текущей ценой. ОФЗ как и любой финансовый инструмент изменяется в цене, как растут, так и падают. Поэтому при не правильно построенной стратегии инвестирования даже на таком консервативном финансовом инструменте можно получить убыток. Стоить заметить, что волатильность облигаций в разы меньше чем акций. На цену облигаций в значительной части влияют макроэкономические показатели ( ключевая ставка, политические новости и тд.)

1) Если вы инвестируете в облигации и ждете до погашения, Вы точно знаете какую доходность вы получите.

2) Вы можете в любой момент продать облигации и вывести денежные средства вместе с полученной прибылью. В отличие от вкладов, где досрочный возврат вложенных Вами денежных средств, наказывается потерей процентов.

( Читать дальше )

Алгоритм долголетия: Новые технологии для диагностики и лечения заболеваний эндокринной системы

- 16 мая 2018, 22:13

- |

Этот материал входит в подборку статей о новых технологиях и медицине. Рассказываем, как ученые работают над повышением эффективности лечения рака, инсульта, ишемической болезни сердца, проблем с сосудами и эндокринной системой и прочих заболеваний. Помогают им в этом 3D-принтеры, виртуальная и дополненная реальность, нейронные сети и другие технологии будущего.

Уже написали о борьбе с болезнями сердца, нервной системы, органов чувств, ЖКТ, сосудов, кожи и легких. В этой статье — о заболеваниях эндокринной системы.

#справка Эндокринная система регулирует деятельность внутренних органов за счет гормонов. Производят гормоны щитовидная, поджелудочная и половые железы, надпочечники и другие органы

( Читать дальше )

Как зарабатывать дейтрейдингом. Эндрю Азиз. Глава 3. Управление рисками и счетом

- 16 мая 2018, 20:22

- |

Глава 3. Управление рисками и счетом

Успех в трейдинге начинается с изучения одной единственной стратегии (как та, которой посвящена 7 глава) и зависит от 3 вещей: на какую сумму входить, когда выходить и умения контролировать эмоции. Новичок, который потерпел неудачу, начинает искать новые стратегии, изучает рынок, технические показатели, меняет чат или подключается к другому управляющему. Он не понимает, что основная причина неудачи это отсутствие дисциплины, импульсивные решения и неоправданный риск а не отсутствие каких-либо знаний.

Научитесь любить убыток. Научитесь говорить себе “да, тут я ошибся”, “сетап еще не готов”. Держать убыточную позицию, чтобы доказать что ваш прогноз верный, не стоит. Это не гадание, это трейдинг. Как минимизировать потери?

Правило 5: успех в трейдинге приходит от управления рисками — поиск безрискового входа с хорошим потенциалом. Минимальное соотношение прибыль/риск должно быть 2:1.

Поясню на реальном примере. 16 февраля 2017 я наблюдал за движением акции Molina Healthcare (MOH). Бумага была сильна и начала работы с открытия. Около 9:45 цена упала ниже взвешенного среднего (VWAP, подробнее см.главу 5). Я решил шортить от 50 с целью дневной поддержки 48.80 — потенциальная прибыль 1.20 на акцию и стоп выше VWAP около 50.40. Таким образом, отношение прибыль/риск составило 3:1 и я вошёл.

График MOH 16 февраля 2017г.

Теперь представим что вы опоздали на несколько минут и решили шортить от 49.60 с целью 48.80. Отношение составило бы 1.3:1 что явно недостаточно. Вы можете подумать — “А что если поставить стоп поближе?”. НЕТ. Ваш стоп должен быть обоснован. Среднее выступает в качестве динамического уровня поддержки/сопротивления и близкий стоп вас скорее всего вынесет.

Если вы не видите хорошего сетапа с хорошим отношением прибыли/убытка, ищите дальше. Нужно учиться находить хороший сетап, это опыт. Управление рисками состоит из 3 вопросов:

Ту ли бумагу я выбрал? Подробнее о выборе акций см.главу 4

Какой размер позиции выбрать? Это зависит от размера депозита и ваших дневных целей.

Где у меня стоп? Выбирайте такой стоп, чтобы риск в каждой сделке не превышал 2% депозита.

( Читать дальше )

Инвестдневник 15 мая 2018 года, 541-ый день и первый полноценный анализ портфеля

- 15 мая 2018, 12:27

- |

Буду записывать изменения долей в портфеле, свои размышления и стратегии, чтобы в будущем проследить за ходом моих мыслей.

1) Соотношение акции/облигации/налички: акций 48% + паи Finex 8% (итого 56%), облигации 39%, наличка 4%.

Строго придерживаюсь умеренной стратегии диверсифицированного портфеля, 30-40% в облигациях всегда при любом рынке. (спасибо моим учителям Сергею Спирину и Владимиру Савенку). 4% кеша направляю на постепенную покупку акции по текущим ценам, при резком падении рынка продаю облигации и покупаю акции. Паи Finex диверсифицирован по странам, купила их в самом начале формирования портфеля, отрасли неплохо, продолжаю держать как пассивную часть портфеля, не продаю и не добираю. Они просто живут своей жизнью и дышат в свой такт.

( Читать дальше )

Мой примитивный набор позиции

- 14 мая 2018, 11:47

- |

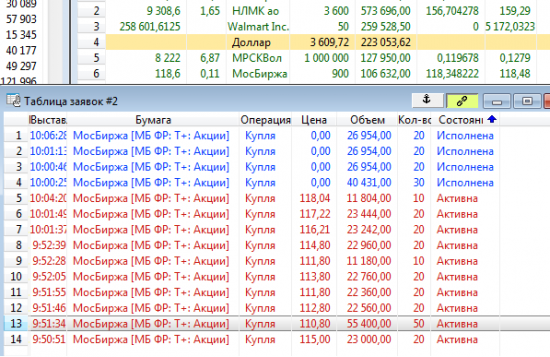

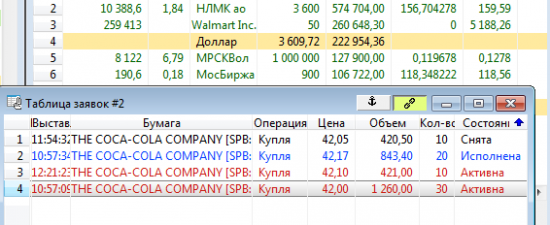

Набор спекулятивной позиции:

1. На каждую позицию определяю пул в размере 300-400 тыс.

2. Акции, в которые я вхожу, на 90% это дивидендные фишки, что даёт мне возможность уходить в минус, зная что дивиденды этот минус закроют, либо цена перед див.отсечкой вырастет.

3. Вхожу в позицию на комфортных мне уровнях, сразу на 30% от пула (примерно 100-130 тыс). Сегодня это Мосбиржа на див.гэпе, просто расставил заявки заранее, так как считаю, что сильно она не завалится, акция хорошая, фундаментал мне ее нравится, но пока без сильного потенциала роста, как ОФЗ. Сильного движения вниз не жду, как и вверх.

примерно так же вхожу в акции США:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал