Избранное трейдера Dzianis Kuziomkin

18+. Александр Герчик показал стейтмент на конференции смартлаба (22.04.2017)

- 17 мая 2017, 10:12

- |

- комментировать

- ★19

- Комментарии ( 31 )

Сильное снижение нефтяных котировок пока маловероятно

- 17 мая 2017, 07:48

- |

Вчера наш рынок показал отрицательную динамику. Снизившиеся цены на нефть и отсутствие определенности с дивидендами Газпрома не позволили «быкам» перехватить инициативу. Совет директоров Газпрома перенес заседание совета директоров, на котором должен был быть рассмотрен вопрос о размере дивидендов на 18 мая.

Я не жду сильного снижения нефтяных котировок. В апреле и мае вышли отчеты, показывающие существенное падение объемов мировых запасов. Кувейт присоединился к Саудовской Аравии и России в вопросе продления действия договора о сокращении добычи на первый квартал 2018 года. Ранее за продление договора до конца марта высказался Оман. Александр Новак сказал, что идут переговоры в целях привлечения от трех до пяти дополнительных стран к участию в новом соглашении.

Фондовый рынок США продолжал пребывать у рекордных максимумов. Правда газета Washington Post сообщила о том, что Дональд Трамп «слил» секретную информацию министру иностранных дел и послу России во время их недавнего визита в Белый дом. Если скандал будет разрастаться, инвесторы выберут «защитные» стратегии. Пока экономика США успешно развивается и не генерирует сигналов на переключение на «медвежий» рынок. В апреле объемы промышленного производства продемонстрировали самый быстрый рост (1,0%) за три года и существенно превысили прогнозы аналитиков. Особенно сильный рост наблюдался в автомобильной промышленности. Это дает основания полагать, что темпы экономического роста увеличатся во втором квартале после слабого начала года.

( Читать дальше )

Практика направленной торговли опционами. 2,5 трейда

- 16 мая 2017, 16:17

- |

Я так понял по первой части, что в логику вникать мало кто хочет, но есть интерес посмотреть сделки и результаты. Поэтому этот топик – просто информация о трёх недавних трейдах. 2 уже закрыты, 3-й – идет сейчас и закрыт наполовину.

Google, Закрыт.

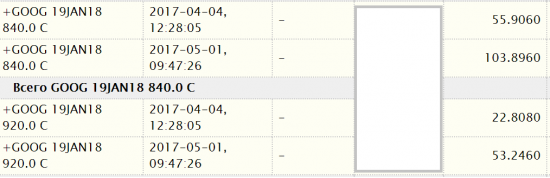

4 апреля открыт бычий колл спред, + 840 / — 920. Итого цена конструкции 33.1 USD за «акцию». Данная цена складывается так: купил за 55.9 страйк в 840 (первая строка в первой леге) и продал за 22.8 страйк в 920 (первая строка во второй леге)

1 мая закрыт данный колл спред. Цена продажи 50.65 USD. Данная цена складывается так: продал за 103.89 (вторая строка в первой леге) и купил за 53.24 (вторая строка во второй леге)

Есть проблемка, что в IB наглядно операции с комбинациями опционов можно посмотреть только за последние 7 дней, а после этого в отчетности они показываются только по отдельности, как будто каждая лега сама по себе была отдельной сделкой. Так что немного поясню. Первый столбец – это опцион (лега в случае использования конструкции), затем дата открытия/закрытия позиции, количество скромно скрыто, а последний столбец – это цены.

( Читать дальше )

Как работает Тех анализ

- 07 мая 2017, 06:56

- |

У меня бывает много идей, но исполнять их, я ленив. Поэтому многое остается в загашнике так и не внедренное. Но однажды сложилось счастливое стечение обстоятельств, и я одну из таких идей смог проверить экспериментально.

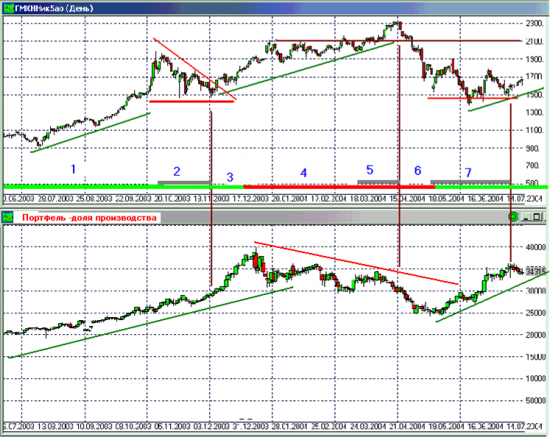

В недавнем интервью В. Твардовский упомянул «баскет трейдинг», как часть своей арбитражной бутиковой стратегии. А сама опция баскета(корзины) появилась в торговой платформе «Смарт трейд» примерно в 2004 г. и позволяла создавать синтетические портфели из самых разных инструментов. ( со знаком «+» исполнялся (бай) со знаком минус – (селл)). Ну, например, 7 акций Газпрома купил, 9 акций Лукойла продал одним нажатием кнопки и т.п.

Мне же давно хотелось использовать нечто подобное для соединения преимуществ технического и фундаментального анализов в одном инструменте.

Ведь в чем недостаток фигур классического ТА типа «треугольник», «флаг», да и вообще любой консолидации? (классический ТА – это такой, для которого достаточно карандаша и линейки).

В первую очередь в том, что мы не можем уверенно сказать в какую сторону будет пробой. И даже когда он происходит – ложный он или истинный. Нужен был квалификатор.

В качестве подопытного кролика я выбрал Норильский Никель. Известна его структура доходов – сколько он получает от продажи никеля, сколько от меди, серебра, платины и золота. Все его металлы – биржевые. Таким образом симулировав портфель «структура доходов» включив туда набор фьючерсов пропорционально доле в доходах мы имеем фактически фундаментальный индикатор будущей доходности который можно анализировать методами Технического Анализа, да еще и в сопоставлении со стоимостью акции.

Такую корзину я и назвал квалификатор. Оговорюсь сразу а) – это не интрадей б) есть доля условности т.к. наверняка многие металлы продаются на базе долгосрочных контрактов и их привязка – фиксинг к биржевой цене по времени действия, условиям пересмотра нам неизвестна.

( Читать дальше )

Памятка "инвестору"

- 21 апреля 2017, 08:19

- |

( Читать дальше )

31 жизненный урок от Альберта Эйнштейна.

- 15 апреля 2017, 00:34

- |

1. Мы все рождаемся гениями, но жизнь исправляет это.

«Все мы гении. Но если вы будете судить рыбу по ее способности лазать по деревьям, то она проживет всю жизнь, считая себя дурой».

2. Относитесь ко всем с достоинством и уважением.

«Я разговариваю со всеми одинаково, независимо от того, кто это — мусорщик или президент университета».

3. Мы все едины.

«Человек — это часть целого, которое мы называем Вселенной, часть, ограниченная во времени и в пространстве. Он ощущает себя, свои мысли и чувства как нечто отдельное от всех окружающих, что является своего рода оптическим обманом его сознания. Эта иллюзия стала темницей, заключающей нас в мире собственных желаний и привязанностей к узкому кругу близких нам людей. Наша задача — освободиться из этой тюрьмы, расширив сферу своего участия до всякого живого существа, до целого мира, во всем его великолепии».

4. Случайных совпадений не бывает.

«Совпадения — это один из способов, с помощью которых Бог сохраняет свою анонимность».

( Читать дальше )

Эх, было же время!

- 09 апреля 2017, 19:41

- |

Ностальгирую по интересным материалам, где практически раздавались граали.

Годнота из моего избранного ниже:

1. Мувинги… Невкусно? Да вы их просто готовить не умеете! :)

2. Let’s trade together. Серия 1. Индустрия по отъёму денег.

3. *** РАБОЧАЯ ТЕМА ***

4. Целевая цена...

5. Особый мани-менеджмент

6. И Райан Джонс призывает к этому...

7. Интересный метод анализа рынка.

8. 20 советов по управлению личными финансами

9. Повторю один хороший пост.

10. Вниманию трейдеров: расчет налога, который можно вернуть за убыточный год

11. Разогнать депозит...

( Читать дальше )

10 лет в трейдинге

- 08 апреля 2017, 10:50

- |

Вот уже прошло ровно 10 лет, с того момента, когда я совершил свою первую сделку на бирже, мне тогда было всео 23 года. Это была покупка 12-ти акций Лукойла в апреле 2007 года. Интересоваться рынком я начал еще учась в универе (2001-2006гг), когда по РБК наблюдал почти ежедневный рост котировок российских акций. Естественно очень захотелось попробовать стать инвестором. Как потом оказалось, я купил акции на локальном максимуме, а что такое коррекция, я в то время еще не знал )). В общем хватило меня, как инвестора, на 3 недели… сделка была закрыта с убытком порядка 15% от депо (более 3 тыр). На тот момент прошло всего год, как я закончил универ, устроился на работу и для меня это были существенные деньги. Это стало большим разочарованием для меня. Тогда я и узнал что такое трейдинг… Торговал в основном голубые фишки без плечей, только лонг. Позы держал от 1 дня до пары недель. Постепенно с зарплаты добавлял денег на счет, доведя сумму вложений до 80 тыр. к концу 2007 года. Почти весь 2007 год просидел в убытке. Тогда уже начали проявляться первые предпосылки предстоящего кризиса и акции упорно не хотели расти. Но ближе к концу года, каким то чудом мне удалось не только отбить убыток, но и вылезти в +20% прибыли от депо на акциях РАО ЕЭС и Автоваза.

Забегая вперед скажу, что 2008 год мой депо не пережил… Летом того года я купил акции Норникеля по цене около 6500 руб. за бумагу всего с одним плечом и в последствии это стало фатальной ошибкой для моего счета. Сначала к Зюзину прислали доктора, потом военный конфликт с Грузией… Когда рынок полетел вниз, был упущен момент, чтобы признать ошибку и закрыть сделку. Убыток стал для меня настолько большим, что уже не поднималась рука его закрыть. Первый маржинколл я получил на крахе lehman brothers, потом еще один… Это было невыносимым кошмаром наблюдать, как все мои накопления, сделанные за прошлый год, стремительно таяли на глазах. Финам крыл позу не полностью, а только необходимую часть, оставляя позицию маржинальной. Остатки позы я крыл уже сам по цене чуть более 1000 руб. за бумагу, видя, что баланс счета может уйти в минус. Примечательно то, что в тот день акции Норникеля обозначили минимум и ниже уже не опускались. На счету осталось чуть более 1 тыр. Очень трудно описать те эмоции которые я тогда испытал. Это был эпик фэил всех моих усилий, сделанных за полтора года...

После такого разочарования возник некоторый ступор, что же делать дальше?.. За это время рынок стал для меня не просто хобби. Не смотря ни на что, я был уверен, что хочу добиться успеха в трейдинге или даже работать в сфере инвестиций. В последствии был получен аттестат ФСФР, который мне до сих пор так и не пригодился. В итоге было решено развиваться в сторону алготрейдинга. Начал копать программирование, будучи полным нулем в этом деле. За 2009 год освоил C# на достаточно хорошем уровне, что мог уже написать что то вменяемое. На рынке при этом торговал по мелочи руками (не особо успешно) на 20-ку, которую отложил с зарплаты. В 2010 году запилил бота арбитражера, который умел торговать арбитраж RTSS (фьюч на РТС-стандарт) vs RTS + Si. Под это дело нашел инвестора, вернее он нашелся сам. Это был мой товарищ, которого я познакомил с рынком еще в 2009 году. Он инвестировал всего 100 тыр, у меня же на тот момент на торговом счете было около 15 тыр., больше накоплений не было. Летом 2010 года запустили бота, торговал он с моего счета. Доходность была относительно небольшая, порядка 40-50% годовых, но и просадок почти не было и все шло нормально примерно год. Но в августе 2011 года случился форсмажор — наш фондовый рынок резко продавили примерно на 30% в моменте, насколько я помню. Из-за того, что структура RTSS совпадала с RTS только на 80%, этот риск не был учтен в алгоритме бота. В общем стратегию немного порвало и бот слил всю накопленную за год прибыль и ушел в относительно небольшой убыток. В итоге в конце года мой инвестор, разочаровавшись в этом деле, забрал все свои инвестиции и больше мы с ним не сотрудничали. Общий убыток в 10 тыр. мы разделили пополам.

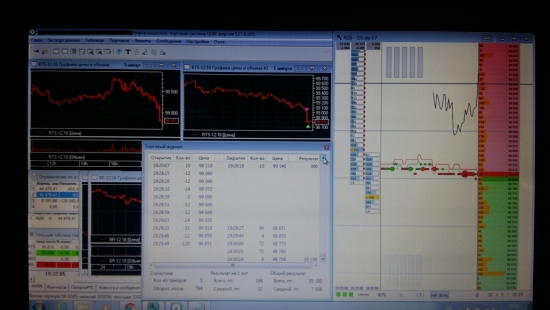

Начался 2012 год. И опять передо мною стоял вопрс, что же делать дальше? На счету оставалось всего порядка 10 тыр. И я решил попробовать заняться скальпингом, благо денег на счете оставалось только на это. Скачал привод, и в режиме эмулятора тренировался примерно 3 месяца с февраля по май каждый вечер, приходя с работы. В мае наконец то решил попробовать поторговать в реале, до сих помню как дрожали пальцы в первый день… Торговал я 1 контракт РИ на вечерке. И в первый же день удалось заработать пару сотен руб., а первую неделю закрыть около +400 руб. с учетом всех комиссий. В то время рынок был мертвый, Ри на вечерке обычно стоял как вкопанный. Диапазон колебаний цены на вечерке редко превышал 300 пунктов. Основной моей стратегией тогда было взятие спреда и микроколебаний цены сопоставимые с величиной спреда. И дело пошло… Уже в первый месяц мне удалось заработать около 2 тыр. с учетом всех издержек, которые были не меньше чем моя прибыль. В финаме тогда была комиссия 45 коп. за контракт и для меня стало очевидным, что нужно найти брокера с минимальной комиссией. И кто бы мог подумать, но я нашел брокера с НУЛЕВОЙ комиссией! Один малоизвестный брокер (не буду называть), видимо в рамках маркейтинговой программы привлечения клиентов, сделал нулевой тариф. Естественно я незамедлительно открыл там счет, закинул 12 тыр. (на 1 контракт РИ) и уже в июле начал активно скальпить. Отсутствие брокерской комиссии несомненно очень помогло на начальном этапе раскрутить счет. Но халява длилась не очень долго, всего несколько месяцев (до ноября 2012). После этого брокер ввел плату 20 коп. за контакт, что также было ниже рынка. К концу года счет увеличился до чуть более 70 тыр. Таким образом всего за полгода было заработано около 60 тыр. от начального депо 12 тыр. Дальше было больше… Наконец то я нашел свою нишу!

За 2013 год уже удалось заработать порядка 200 тыр. и каждый последующий год прибыль была больше предыдущего кратно.

В 2014 году сменил брокера, так как тот задрал комис до 50 коп. за контракт. Сейчас у меня фиксированный тариф. День присоединения Крыма прошел для меня более — менее удачно. Тогда я заработал всего несколько тыр., хотя можно было нарубить намного больше… Безусловно, стоит вспомнить декабрь 2014 года… Тогда я сумел приспособиться к резкому всплеску волатильности и найти несколько закономерностей. В итоге прибыль за тот месяц была рекордной на тот момент и составила чуть более 100 тыр.

2015 год в целом прошел гладко за исключением 12 февраля. В этот день примерно в 10 ч 20 мин. президент украины Порошенко сделал заявление о том, что они с Путиным в итоге ни о чем не договорились на переговорах в Минске. В этот момент Ри за пару минут рухнул овер -5%, а я неудачно зашел в лонг на 12 контрактов Ри. Помню как завис квик от этой движухи, и я какое то время ничего не мог сделать. У небольших брокеров такая проблема почти никогда не проявляется и в этом их большой плюс ИМХО. В итоге я тогда схватил лося порядка 50 тыр. за день (-12% от депо на тот момент). До сих пор это мой самый большой убыток за 1 торговый день...

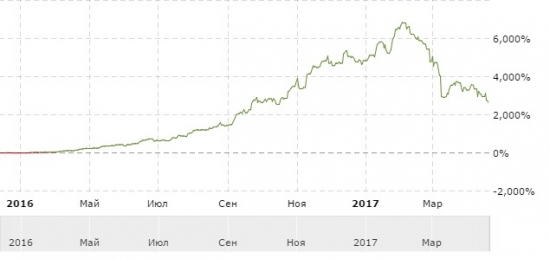

2016 год стал рекордным по прибыли. Мои результаты за 2016 год — smart-lab.ru/blog/374347.php

Мой лучший трейд в 2016 году:

( Читать дальше )

Описание моего подхода к торговле и входов в сделку

- 24 марта 2017, 12:57

- |

Всем привет, пишу это больше для себя, но может кому то будет интересно. Сначала лирическое отступление..

Я на рынке уже 4 года, как «любитель». По началу (первые 2 года), я входила в сделку на экстремумах. Становилась против движения, когда оно входило в стади ажиотажа скажем. Тоесть пару раз в год, на месяц другой и все. Входила частями.

Но вот в прошлом году, в Марте, я послушалась некоторых аналитиков и решила зашортить РТС. Через ЕТФ. Хотя я покупала РТС в Декабре и Январе, но вот в Марте очень захотелось взять «коррекцию» к движению, раз уж даже технические индикаторы были в перекупленности. Так же я ждала коррекцию в нефти. Сколько я держала эту позу? До конца Ноября :-) Вышла в день перед ОПЭК, так как ожидала позитивных решений. Почему не вышла раньше? По моему ответ на графике — я всё ждала :-) Да, даже мне смешно..

Урок номер 1: Надо иметь собственное мнение о рынке и его направлении. Так же надо понимать, что это мнение может быть неправильным и в этом нет ничего страшного. Все делают ошибки.

( Читать дальше )

11 лет в трейдинге

- 13 марта 2017, 09:55

- |

В этом месяце исполняется одиннадцать лет, как открыл первый брокерский счет на российском фондовом рынке. Хороший срок. Уже почти треть жизни живу в торговле и инвестициях. Захотелось описать некоторые моменты своего пути на рынке. Во-первых, для того, чтобы самому освежить в памяти. Время идет. Все постепенно забывается. Во-вторых, может кому-то окажется полезным. Итак…

Предыстория

На начало 2006 года сложились несколько факторов. Бизнес, которым начал заниматься после универа, стал приносить лишнюю копейку. Высвободилось время, которое можно было посвятить саморазвитию. Фактически, это был поиск новой ниши, которой можно посвятить время и вложить свободные деньги.

Знакомый посоветовал «Руководство богатого папы…» Кийосаки. Зона поиска сузилась. Через неделю открыл счет на рынке акций. Оглядываясь назад, думаю, что повезло, так как избежал форекса: кухонь, излишних плечей и т.п.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал