Избранное трейдера Kuh

99 полезных видео о трейдинге!

- 13 апреля 2017, 13:01

- |

Тем кто подписан на меня и смотрит канал возможно будет полезно! Я отсортировал все видео со своего канала по темам, кому это интересно, вот список, в котором хранятся знания, которые могут существенно улучшить вашу торговлю!

Горизонтальный объем:

Анализ рынка с помощью горизонтальных объемов(полноценная лекция): https://www.youtube.com/watch?v=Q02xCTm2gLU

Профиль волны — сильный фильтр при анализе: https://www.youtube.com/watch?v=BVivMOwN5_o

Горизонтальный объём в динамике торгового дня: https://www.youtube.com/watch?v=ShXzjPzTQMA

Горизонтальный объем, как фильтр открытия позиций: https://www.youtube.com/watch?v=_he90E7owuw

Специфические накопления позиции на графике цены:

( Читать дальше )

- комментировать

- 4К | ★171

- Комментарии ( 4 )

5 правил успешных спекуляций

- 26 февраля 2017, 17:04

- |

1) Защищайте свои инвестиции. Двигайте стоп лосс до положения без убытка

2) Дайте прибыли время. Не закрывайте позицию до времени закрытия по плану.

3) Не давайте убыткам время. Не переносите убыточную позицию. Закрывайте её.

4) После открытия позиции прибыль должна быть видна подчти сразу же.

5) Не открывайте позицию, которая не покажет сразу прибыль.

Покупай низкую волатильность, продавай высокую!

- 19 февраля 2017, 17:24

- |

Но, а теперь поговорим.

Что такое вообще волатильность?

Важнейший финансовый показатель в управлении финансовыми рисками.

Для меня волатильность — это мера риска использования финансового инструмента за заданный промежуток времени.

Чем выше волатильность, тем более рискованно покупать бумаги.

Разумные инвесторы, предпочитающие менее крупный, но более стабильный доход,

должны избегать вложений в высоковолатильные активы.

Я хоть, и не являюсь инвестором, но всегда покупаю при низкой волатильности,

а продаю при высокой.

Жду своего часа «X», за счёт этого риски у меня крайне низкие, историческая разовая просадка из серии убыточных сделок была 16,7% на капитал, а у другого она бы составила, скажем 45%.

( Читать дальше )

Самый полезный совет для трейдера!

- 01 февраля 2017, 09:44

- |

Но, чтоб найти свою нишу, нужно хорошо понимать самого себя, иными словами знать свой психологический тип личности, сильные и слабые стороны.

И.., что очень важно быть честным перед собой в первую очередь!

Например: Если Вы медлительный человек, то однозначно торговля внутри дня вам не подойдёт по объективным причинам.

Понять какая нужна специализация, достаточно трудоёмкий и длительный процесс: У кого это займёт от нескольких месяцев, до скажем двух лет, а кому надо все пять. Но, этот процесс можно ускорить, и сделать как я в своё время:

Я специально изучал финансовую психологию, с помощью которой совсем не сложно определить свой психологический тип, склонность к риску, время удержания позиции и другие моменты.

Конечно, всё это изучал когда учился в педагогическом университете.

Я как-то попросил преподавателя по экономике составить психологический индивидуальный тест, а почему индивидуальный, т.к. вопросы были мои, а варианты ответов достаточно стандартные. Как Вы поняли, она и вела курс финансовой психологии.

( Читать дальше )

Добрый пост про опыт, полученный в период с 30 до 45 лет (искреннее)

- 08 января 2017, 13:35

- |

фото 1949 и 2009 гг., не мои

Прочитал 9 американских советов тридцатилетним от тех, кому за 40. И подумал, а как бы я ответил сейчас (именно как мужчина) в свои 45 тем, кому еще 25-30, если бы меня спросили о том, что их ждет в ближайшие 15-20 лет?

Вот чтобы искренне?

Сразу скажу, что я живу не обычной жизнью, и не могу претендовать на то, что мое мнение разделят мои сверстники. Но я надеюсь, что крупицу смысла и пользы в моих ответах найти будет можно.

Для себя я бы определил 10 жизненных приоритетов.

1. Родители

В свои 25-30 я почему-то думал, что мои родители проживут как дедушка с бабушкой – больше 80 лет. Да и сам тогда думал, что проживу столько же. После тридцати ко мне пришло понимание, что даже 75 в нашей стране – это ВОЗРАСТ. Родители ушли, когда им было всего 64, сначала мать, потом отец. С разницей в год.

( Читать дальше )

Смотрите, только руками не трогайте

- 26 ноября 2016, 06:27

- |

Идеальный индикатор всех времен — фрактал. Он отмечает пики разворотов. Один недостаток все перечеркивает: рисует он их задним числом. Естественно, иначе это был бы чудо-грааль. Но вот мне удалось написать штуку, которая дает сигнал сразу по закрытию бара — и часто он бывает пиковый, а там где не пиковый, т.е. не разворачивает цену, а идет дальше — цена от него отталкивается после..

подробнее тут http://tradetrade.ru/zhizn_treydera/2016/11/26/ya-i-ono.html

Психология в экстремальные моменты торговли

- 01 ноября 2016, 11:24

- |

Многим из нас знакомо чувство эйфории, когда наконец мы создали свою торговую систему. Проанализированы прошлые данные, получены положительные результаты, и мы готовы начать работать с этой системой на реальном счету. Готовы зарабатывать, зарабатывать и зарабатывать. Однако, немногие осознают, что создание системы – лишь полдела. Вторая половина – следование сигналам.

Многим кажется, что нет ничего проще. Будет сигнал на покупку – купим, будет на продажу – продадим. И мы недооцениваем свое психологическое состояние в торговые моменты. Когда мы начинаем торговать, мы спокойны. Однако, как только наш счет изменился на рубль, это начинает влиять на нас. Влиять на наши эмоции при ожидании следующего сигнала. На его исполнение. Или на включение и отключение торгового робота, который следует сигналам нашего алгоритма.

В этом посте хотелось бы описать возможные психологические ошибки трейдера, совершенные в моменты, когда эмоции зашкаливают. А именно: на просадке управления и на его пике. Те правила, следуя которым мы сможем избежать ошибок при управлении нашими деньгами в эти моменты.

( Читать дальше )

Интрадей кузница

- 02 сентября 2016, 09:44

- |

Я буду говорить только про ручной интрадей трейдинг, то чем занимаюсь почти без перерывов больше 10 лет.

Попробую кратко и емко изложить причины сложности стабильной торговли в плюс на длительной дистанции, а также рассказать о том, как я вижу этот путь.

Начинать надо с анализа не действий, а мышления. Если брать наш мозг, нас самих в целом, как единую целостную систему, то в рамках этой единой системы функционируют три основные подсистемы. Для простоты я обозначу их как: рефлексы, интеллект и интуиция. Хотя, эти слова не отражают всей полноты этих подсистем, но для практического применения в данной статье я упростил.

Когда мы мыслим что-то новое и/или действуем (осознанно или нет) в нашем мозге начинает формироваться нейронная цепочка в том или ином отдельном аспекте. Любая цепочка связана с другими цепочками, которые уже существуют. У каждой цепочки множество отростков, а на каждом отростке идеи, мысли, образа — могут быть свои отростки. Все это переплетено в хитрую, очень сложную систему. И так мы функционируем, действуем, живем.

( Читать дальше )

10 Психологических ловушек в трейдинге

- 23 августа 2016, 11:19

- |

Добрый день, дорогие друзья.

Сегодня хотел бы отойти от стандартной темы анализа графика и определения уровней и поговорить больше о психологических аспектах нашей с вами работы на рынке.

Я полностью отдаю себе отчет в том, что тема психологии достаточно широкая, но постараюсь выделить самое основное, что мешает некоторым трейдерам получать прибыль в полном размере

Поэтому обозначим наши пункты плана как ЛОВУШКИ, которые могут вас ожидать во время торговли на рынке акций и фьючерсов.

1.Самое распространенное в торговле — это желание играть, другими словами делать сделки независимо от того, есть ли точка входа или нет. В этому случае главной ошибкой является полное отсутствие торгового плана и алгоритма торговли. Когда вы на рынке начинаете выискивать сделки, это означает, что вы пришли не подготовленным, а значит прибыль к вам не придет.

( Читать дальше )

В помощь торгующим br интрадей

- 19 августа 2016, 20:53

- |

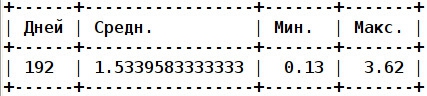

В среднем нефть ходит 1.5$ бакса в день.

Встающим по тренду:

Если нефть прошла 1.5 — открывать позу стремно.

Если нефть прошла 3.6 а вы хотите открыть позу — бейте себя по рукам.

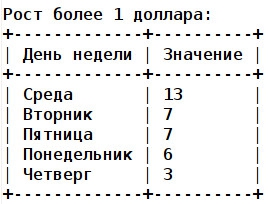

В четверг нефть врятли улетит, а в среду легко:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал