Избранное трейдера Kuh

По мотивам поста "Трейдинг, счастье, боль".

- 26 июля 2019, 20:52

- |

Тимофей читая этот пост (https://smart-lab.ru/blog/552269.php) на меня так и веял Твой пессимизм. Откуда у Тебя его столько в отношении трейдинга?

Но меня зацепил не пессимизм сквозивший в посте, а скорее рассуждения о том, что испытывая боль (физическую или душевную) в частности от трейдинга нельзя быть счастливым. В довершении рассуждение о том, что к трейдингу нельзя относиться как к спорту или соревнованию, что это в корне неправильно...

Итак, моё утверждение, что между трейдингом, спортом, покером ОЧЕНЬ МНОГО общего. Всё это своего рода игры. И всё это игры с нулевой суммой. Таким образом на каждого выигравшего есть проигравший. Ранее я был спортсменом высокого класса (не профи), а именно теннисистом. Всё своё свободное время тратил на тренировки и соревнования. У меня в жизни был период, когда кроме спорта в моей жизни больше ничего не было. Частенько я играл в теннис на деньги. Думаешь у меня не было душевной боли или переживаний из-за поражений в спорте? Я мечтал стать профессионалом и сам отрезал себе любые другие пути для развития, поэтому из-за своих поражений очень расстраивался. Но тренируясь и выступая на соревнованиях всё больше и больше росло и моё мастерство. Я всё реже проигрывал, пробивался на соревнования всё более и более высокого уровня и выступал там всё лучше и лучше. Когда мне удавалось выиграть очередные соревнования я был так счастлив. Однако настал момент когда ко мне пришло понимание, что в сборную страны мне пробиться не светит, а тренером я быть не хотел, так я постепенно начал отходить от мира спорта и в моей жизни появились другие перспективы и увлечения. И что странно, когда я приехал на соревнования после полугодового перерыва я пообыгрывал там почти всех) Я перестал волноваться и начал легко относиться к мысли что могу проиграть, пропал мандраж и страх поражения на меня больше не давил. В целом за весь турнир я выиграл у нескольких мастеров спорта и целой кучи КМСов, для многих тогда это была своего рода сенсация, причем выиграл я многих там (и мастеров тоже) почти в нули))

( Читать дальше )

- комментировать

- 2.7К | ★8

- Комментарии ( 19 )

Механизмы уничтожения свободы воли.

- 20 июля 2019, 10:17

- |

Здравствуйте. В этой статье я бы хотел поделиться своими взглядами на то как мы сами уничтожаем свою свободную волю и как опускаем себя на низкие уровни развития/осознанности.

Для удобства дальнейшего повествования рассмотрим схему мозга:

- Отвечает за инстинкты, базовые потребности

- Отвечает за эмоции. Лимбический мозг.

- Отвечает за интеллект, волю, осознанность.

Механизмы воздействия:

- Наркотики — Разрушает ткань головного мозга в целом, уничтожает осознанность и свободу воли на корню. Искусственная стимуляция зоны выработки дофамина.

- Алкоголь — то же что и наркотики, воздействие менее сильное, постепенно уничтожает Неокортекс, следовательно и вашу волю, осознанность, интеллект.

- Табак — штука создает иллюзию успокоения, влияет на память, интеллект, а так же в целом на когнитивные(познавательные) процессы. Первые 3 механизма грубо говоря просто ломают мозг. После этих воздействий остаётся надежда только на нейропластичность мозга.

- Порнография — порнозависимость — дофаминовая наркомания, направлена на работу Рептильного и Лимбического мозга.

- СМИ и телевиденье — основное посыл Сми — страх, направление воздействия на Лимбический и Рептильный мозг. Так же хочу отметить что много информации — ведёт к психической усталости, а это в свою очередь понижает вашу осознанность.

- Интернет и мобильные приложения — цифровое средневековье, приложение становятся все проще, все удобнее, а человек, менее умным, менее осознанным. Ещё интернет пестрит приколюхами, соцсетями, игрулями в соцсетях и т.п. — воздействие на Лимбический мозг.

- Соль и сахар — а также вещества вызывающие пищевые зависимости, воздействие на лимбический мозг. Здесь также можно отметить кофе.

- Консольные и пк игры — уход от реальности, воздействие на лимбический мозг.

- Мат — постоянное выражение мнения используя терминологию половых органов неминуемо стимулирует рептильный и лимбический мозг.

- Лекарства и фармакология — вещества “притупляющие” ясность мышления.

- Остальное — ваши личные зависимости (шоппинг, излишние болтание по телефону, трудоголизм, лудомания, подставьте своё...)

( Читать дальше )

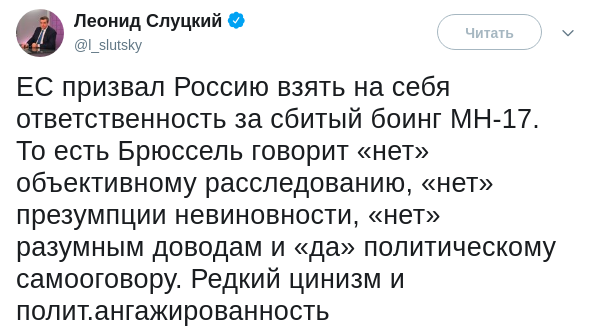

Кто сбил Боинг MH17?

- 17 июля 2019, 15:34

- |

Опять тормошат тему малазийского Боинга…

Небольшая заметка на тему того кто на самом деле сбил Боинг MH17

05.07.2019 СБУ выкрало офицера в ДНР и вывезло его из республики под видом парализованного… Т.е. человеку вкололи какое то нервно-парализующее вещество. Что уже как бы говорит об уровне цинизма исключительной нации…

В связи с эти кое чего имею вам сообщить…

( Читать дальше )

Размышления у инвестиционного портфеля. Три заповеди инвестора-путь к просветлению.

- 13 июля 2019, 18:02

- |

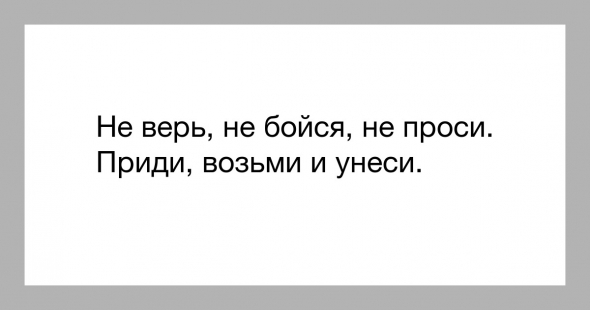

НЕ ВЕРЬ- аналитикам и новостям, своим и чужим ожиданиям от рынка. На рынке всё это иллюзорно. Веря в рыночные миражи ты утрачиваешь связь с реальностью и становишься уязвимее.

НЕ БОЙСЯ- быть в рынке, покупать, продавать, держать. Рынок изменчив. Что сегодня было хаем, завтра может стать лоем и наоборот. Рынок-это движение, это дыхание. Тебе ведь не страшно дышать?

НЕ ПРОСИ-чтобы цена двигалась вверх, если ты в лонге или чтобы цена шла вниз, если одел шорты. Чтобы рынок сделал тебя богатым. Просить можно, но совсем не это и не тут. Биржа это не Храм.

Помедитируйте над вышесказанным. Не проникшись этими заповедями вы не будете готовыми к высшей стадии просветления!

Помедитировали? Теперь вам доступно Высшее Знание! Вот оно:

Торгуем как Линда!

- 08 июля 2019, 13:13

- |

Linda Bradford Raschke – 50 Time Tested Classic Stock Trading Rules

(50 проверенных временем классических правил торговли на финансовых рынках)

1. Планируйте вашу торговлю. Торгуйте в соответствие со своим планом.

2. Ведите учет своих результатов торговли.

3. Сохраняйте положительный настрой, вне зависимости от того, сколько вы потеряли.

4. Не берите рынок домой.

5. Постоянно устанавливайте более высокие цели.

6. Успешные трейдеры покупают на плохих новостях и продают на хороших новостях.

7. Успешные трейдеры не боятся покупать высоко и продавать низко.

( Читать дальше )

- комментировать

- 11.8К |

- Комментарии ( 64 )

Биржа и кукл не виноваты в том,что Вы не умеете работать!

- 28 июня 2019, 10:33

- |

Сегодня отойду от привычного формата и в этом блоге хочу попытаться обьяснить те причины, которые мешают очень многим зарабатывать на бирже. Отвечаю разом всем тем, кто боится рынка, терпит убытки, но мечтает изменить ситуацию.

Чтобы хорошо разбираться в том, что происходит на бирже, необходимо полное понимание человеческих эмоций. Поведение трейдеров во многом определяется главными эмоциями человека – страхом, жадностью и надеждой. Люди, идущие на поводу эмоций, предпринимают неверные шаги и терпят на бирже крах. Человек, который хорошо знает свои сильные и слабые стороны, умеет себя контролировать, обречен на успех. Чем лучше трейдер себя контролирует, тем больше его шансы на то, что на завод он уже не вернется никогда.

Жадность

Стремление зарабатывать – это ключевая сила, приводящая человека на биржу. Спекулянты, предпочитающие высоко рискованные операции, появились очень давно, и с тех пор они активно работают на различных рынках мира. На бирже тех, кто не умеет контролировать свою жадность, традиционно называют «свиньями».

( Читать дальше )

Барри Бернс: Что требуется для успеха в дейтрейдинге

- 23 июня 2019, 09:19

- |

Барри Бернс – трейдер с более чем пятидесятилетним стажем. За этот приличный срок он успел поторговать на всех рынках и поработать со множеством трейдеров от полных новичков до опытных наставников, у которых он многому научился. В этом интервью он поделится с нами своим богатым опытом, поговорив на следующие темы: непрестанное развитие рынков и трейдинга, бесконечный поиск новых возможностей, преимущества трейдинга над бизнесом, распространенные ошибки и заблуждения (на примере торговли в сторону тренда на старших таймфреймах и перекупленности/перепроданности индикатора RSI), институциональный трейдинг, обучение торговле, общие черты успешных трейдеров и торговля паттернов собственного мышления и эмоций. Интересного чтения!

***

— Добро пожаловать! Кажется, мы в эфире! Сегодня у нас в гостях Барри Бернс. Барри уже был у нас на подкасте, кажется, в 116 выпуске. Сегодня мы решили встретиться вновь! Как у вас дела, Барри?

( Читать дальше )

Как работает память. Часть 1

- 17 июня 2019, 14:11

- |

Жизнь не стоит на месте. И каждый раз, заканчивая тот или иной проект, оглядываешься назад, стараясь дать оценку. Оценить, как все прошло. Может это был бизнес-проект, определенный период в жизни или отношения с конкретным человеком. Что угодно. Даже отдых на курорте. Оцениваешь, с целью сделать выводы. Извлечь определенный опыт для будущего.

Дело в том, что у обычного человека такая ретроспективная оценка часто бывает искажена. Почему? Поведенческий психолог Даниэль Канеман серией экспериментов вывел правило «пик-конец» для нашей памяти:

1. Оглядываясь назад, наш мозг придает чрезмерный вес двум типам событий: которые спровоцировали пиковые эмоциии которые произошли в конце периода.2.Игнорирование длительности: продолжительность периода не оказывает заметное влияние на наше восприятие произошедшего.

( Читать дальше )

Базовые принципы биржи

- 16 июня 2019, 11:09

- |

Большинство на бирже должны потерять

Начинаем с самого жесткого принципа, дабы снять розовые очки, если таковые имеются. Все не могут зарабатывать на бирже. Иначе на ней закончатся деньги. На бирже деньги из одного кармана перетекают в другой, из одних рук в другие. Ваша прибыль это чей-то убыток. Ваш убыток это чья-то прибыль.

Рынок не прощает ошибок

Если на обычной работе вы забыли поставить номер документа, дату или печать, то это все можно исправить. Можно отменить платеж. Сделать сторно. Подавляющее большинство ошибок и недочетов можно исправить. На финансовом рынке все по-другому. За каждую ошибку вы платите из своего кармана. Увидели не тот сигнал, не так поняли аналитику, нажали не ту кнопку, неправильно сделали анализ и т.д., и в конце концов зашли «не туда» (например, продали вместо покупок). Рынок будет бить вас по карману.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал