Избранное трейдера JSoros

Сливайте акции тарьте ЗОЛОТО.

- 15 декабря 2020, 14:42

- |

Соотношение золота к индексу S&P 500 худшее месячное снижение за последние 37 лет.

Ноябрьское движение рынка, стало последним вздохом для акций.

-Коэффициент put to call для американских акций только что достиг самого низкого уровня с 2000 года

-Объем опционов вырос до самого высокого уровня за всю историю

-21,6% всех колл-опционов были куплены частными трейдерами, самый большой уровень с времен технологического пузыря

-Короткие позиции в индексе S&P 500 упали до 17-летних минимумов

-Сейчас самый большой процент акций S&P 500 выше их 200-дневной скользящей средней за 7 лет

-Впервые за 15 лет 60% инвесторов демонстрируют чрезмерное количество оптимизма, что пока является самым высоким показателем

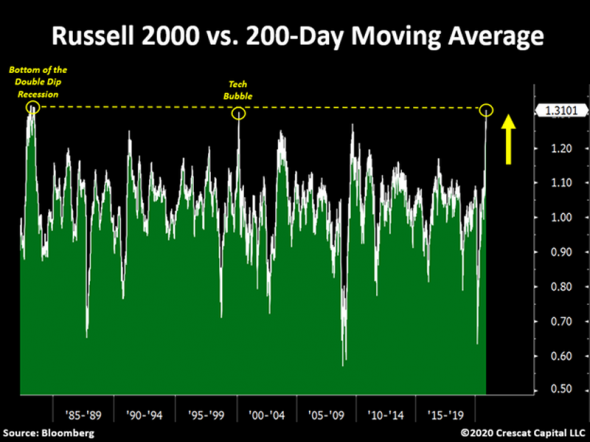

Индекс Russell 2000 недавно показал свои лучшие месячные показатели за всю историю. Цена индекса относительно его 200-дневной скользящей средней только что достигла самой большой дивергенции с 1983 года.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 17 )

risk off начинается, личное мнение про рубль

- 15 декабря 2020, 11:14

- |

Доказательство правоты: мнение начинает очень не нравиться новичкам.

Возможно коррекция будет и в 1 квартале 2021г., а не в 2020г. (под новый год редко бывают коррекции).

С высокой вероятностью, на рынке может произойти сильная движуха.

Кстати, вспомните про 4-летний президентский цикл в США:

худшие — 2 года после выборов, лучшие — предвыборный и год выборов.

( Читать дальше )

+35160% в год. Покупка крипты для новичков от А до Я.

- 11 декабря 2020, 09:07

- |

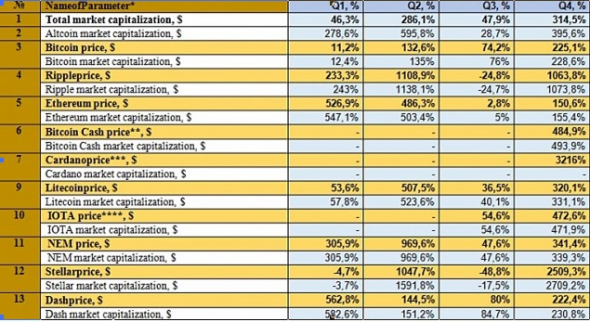

Нельзя пропустить такую важную тему, как потенциал роста криптовалют в мире. Сейчас мы ожидаем цель 50000$ по биткоину и, для примера, 5$ по Стеллару. Инвестиции в криптовалюты у многих вызывает страх, из-за того, что никогда не пробовали это направление. Большинство связывает крипту с программистами-майнерами, которые «что-то там майнят». На деле это такой же инструмент как и все другие, такой же стакан покупок как и в акциях, а саму сделку со всеми переводами денег можно провести не выходя из дома за 15-20 минут. При этом даже не нужно открывать биткоин кошельки. Все гораздо проще. Давайте посмотрим результаты таких инвестиций в 2017 году на примере 10 криптовалют из наивысшего рейтинга.

Сразу бросается в глаза Ripple — 35160% в год. Это значит, что инвестиции выросли в 351 раз. Умножим 100 тысячную инвестицию на рост Ripple и получаем 35 100 000 рублей. Да и у остальных результаты вполне порядочные. При этом российский рынок, исключая Сбербанк, преимущественно стоял на месте, валюты сползали весь год. Смог ли Баффет заработать на «крысином яде в квадрате» 35 тысяч процентов? Разумеется, нет. 65 миллиардов прибыли Беркшир при капитализации 488 миллиардов – это 13%. Его инвестиции принесли в 153 раза меньше биткоина и в 2704 раза меньше Ripple. Конечно, такие инвесторы как Баффет и Гейтс не довольны, так как проходит всемирная революция капитала и деньги уходят без их участия в частные руки. С другой стороны, Баффет владеет крупными международными компаниями и ему все равно, в чем получать дивиденды, в долларах или биткоинах или других криптовалютах. То есть смена части денег не приведет к краху акционерного капитала.

( Читать дальше )

«Умные» инвесторы продают акции «глупым» спекулянтам

- 09 декабря 2020, 15:50

- |

Приведенный выше график отражает динамику индикатора «умных денег» Smart Money Flow Index (белым, верхняя область) и индекса S&P 500 (голубым, нижняя область). Источник: Bloomberg

09.12.20 13:37

Спекулятивная лихорадка на рынке акций набирает обороты, но профессиональные инвесторы хладнокровно смотрят на это со стороны и продают.

Индикатор «умных денег» Smart Money Flow Index для S&P 500* снижался с сентября и в ноябре достиг минимальных значений с января 2019 года. Рынок акций США при этом продолжает ставить все новые рекорды.

*ProFinance.ru: индикатор технического анализа, демонстрирующий настроения инвесторов. Считается, что спекулянты и розничные инвесторы совершают эмоциональные сделки в первые полчаса после начала торговой сессии, тогда как последние полчаса торгов — время профессиональных управляющих активами. Таким образом, если в первые полчаса торгов рынок вырос, а в последние полчаса — упал, то индикатор Smart Money Flow Index для этой торговой сессии снизится.

( Читать дальше )

Молния! Spydell. Вера в бессмертие

- 29 ноября 2020, 21:21

- |

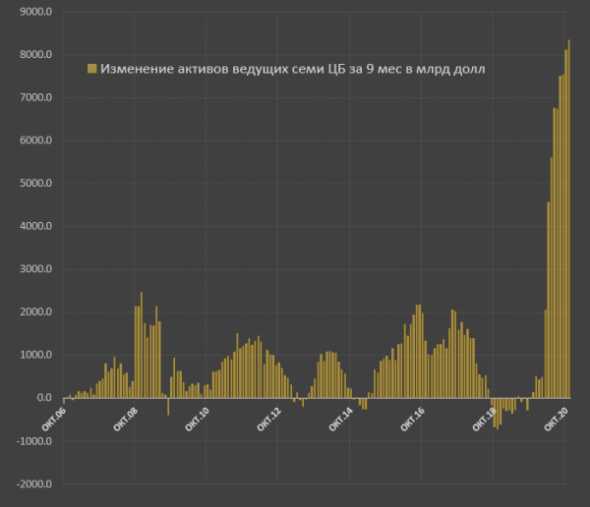

Монетарное безумие на марше. Лучшая иллюстрация того, насколько далеко они зашли — это демонстрация темпов прироста активов ведущих ЦБ за последние 9 месяцев в сравнении с предыдущими кризисами.

8.34 трлн от ФРС, ЕЦБ, Банка Японии, Банка Англии, Швейцарского Нацбанка, ЦБ Канады и ЦБ Австралии. В конце месяца будет 8.5 трлн. До этого самые высокие 9-месячные импульсы были в декабре 2008 на уровне 2.4 трлн, 85% из которых были кредитные линии и своп линии (последние образуют двойной счет).

За последние 12 лет процесс подпечатывания шел циклично, волнами. После стабилизации кредитных спрэдов и финансовых условий в 2008-2009 балансы мировых ЦБ также стабилизировались вплоть до ноября 2010, когда ФРС инициализировала второй раунд QE на смехотворные по нынешним меркам 600 млрд долл и чуть позже подключился ЕЦБ с кредитными линиями по LTRO. Второй явный экстремум был в середине 2016 на уровне 2.2 трлн долл за 9 месяцев – в тот момент одновременно лупили ФРС и Банк Японии. И потом еще в августе 2017 почти дотянулись до 2.1 трлн, но в тот момент уже ЕЦБ подключился.

( Читать дальше )

Статья про налоги. 3 НДФЛ

- 29 ноября 2020, 14:04

- |

У зарубежных брокеров.

Так вот, многие не знают. Что отчет в налоговую подается раз в год.

То есть вы открыли счет в 2020, а налог платим в 2021.

Далее.

Срок подачи декларация 3-НДФЛ в 2021 году общий как для ИП, так и для физического лица. Если этот день выпадает на выходной или праздничный, то крайний срок подачи декларации переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Переносов в 2021 году не будет, так как 30 апреля 2021 года выпало на пятницу.

Сегодня в своей статье я опишу крайне важную и объемную тему, с которой рекомендую ознакомиться всем.

Покажу на примере Interactive Brokers.

У других брокеров аналогичная схема.

( Читать дальше )

АнтиKarpov72, или что вам никогда не расскажут Тимофей Мартынов, Александр Шадрин и другие Гуру Смат-лаба.

- 23 ноября 2020, 20:08

- |

Если вы считаете, что уже собаку съели торгуя на бирже или, что все уже давно написано в умных книжках, дальше можете не читать. Я буду говорить, кажется, элементарные вещи, но надеюсь это поможет вам разложить ваши Знания в нужные шкафчики и не путать Спекулянтов с Инвесторами.

И так, о чем же никогда не говорят Тимофей Мартынов, Александр Шадрин и другие Гуру Смат-лаба.

В их профиле всегда написано «Метод: краткосрочные спекуляции, покупаю и держу,», но ведь и краткосрочные спекуляции, и покупка «акций роста» с многолетним высиживанием, это всего лишь

( Читать дальше )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

Центральные банки. Почему этот праздник жизни может закончится.

- 22 ноября 2020, 11:16

- |

Заметка опирается на интервью William R. White (канадец, до 2008 года работал в Банк международных расчётов) Former BIS Chief Economist: «Central Banks Keep Shooting Themselves In The Foot».

Мы проживаем в замечательное время для финансовых рынков. Индексы неуклонно растут. Центробанки заливают финансовую систему деньгами и держат все под контролем.

Какие же сомнения точат душу?

У нас есть экономика и долг – государственный, корпоративный, домохозяйств.

Экономика может расти и падать. Падение болезненно.

Есть две управляющие экономикой системы

Правительственная: налоги и государственные траты и стимулы.

И монетарная.

Налогово-бюджетная политика может быть успешна в борьбе с экономическим кризисом. (Кейнс — the General Theory.) Но реакция должна быть очень точной и быстрой, а через законодательные процессы это оказалось малоосуществимо.

Поэтому с конца 1980-х борьба с кризисами была отдана монетарной политике.

( Читать дальше )

ВТБ - при живом то Сбербанке

- 19 ноября 2020, 21:27

- |

ВТБ, как и все компании банковского сектора завершает 9 месяцев на позитивной ноте. Несмотря на мой скептический взгляд на компанию, все же стоит разобраться с результатами за 3 квартал и 9 месяцев текущего года, чтобы понимать динамику бизнеса.

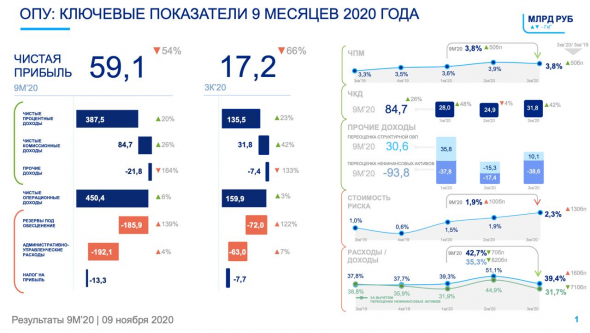

Итак, чистые процентные доходы банка составили 135,5 млрд рублей в 3 квартале, увеличившись к уровню 2019 года на 23%. За 9 месяцев динамика чуть слабее, плюс 19,7% или 387,5 млрд рублей. В 3 квартале чистая процентная маржа увеличилась до 3,8%, что вкупе со смягчением денежно-кредитной политики привело к увеличению маржинальности, и как следствие, к росту чистых процентных доходов.

Самая оперативная информация в моем Telegram «ИнвестТема». Подписывайтесь, нас почти 19 тысяч.

Чистые комиссионные доходы растут двузначными темпами за счет роста комиссий по операциям с ценными бумагами от ВТБ Капитал. Также, растет страховой сегмент. Консолидация активов Согаза играет ключевую роль. Как итог, чистые комиссионные доходы увеличились на 42% в 3 квартале и на 25,9% за 9 месяцев до 31,8 и 84,7 млрд рублей соответственно.

Банк продолжает формировать резерв под кредитные убытки. Необходимо ли в таком объеме отчислять в резерв решать не нам. Банку виднее. Однако, это сильно влияет на показатель прибыльности. Резерв в отчетном квартальном периоде сформирован в размере 72 млрд рублей. Также увеличились и операционные расходы. Но их рост замедлился. Как результат, чистая прибыль банка за 3 квартал составила 17,2 млрд рублей, сократившись на 66,4%, а за 9 месяцев падение дошло до 53,8% или 59,1 млрд рублей.

Денежные переоценки, на фоне формирования резервов под убытки — основной драйвер падения прибыли. Несмотря на это, доходы банка остаются стабильными. Тем не менее, это не позволило руководству рекомендовать высокие дивиденды по итогам 2019 года. Выплата составила 0,00077 рублей на одну обыкновенную акцию, что соответствует доходности в 2,2%. Сказать, что выплаты скромные — ничего не сказать. В который раз ВТБ оставляет за собой лидерство в ущемлении своих акционеров.

Для меня до сих пор остается загадкой, зачем инвестировать в ВТБ при живом Сбербанке. Последний имеет не только основную долю рынка, но и щедро делится прибылью со своими акционерами. Развитие экосистемы Сбера сможет в будущем принести свои плоды. По крайней мере для меня, покупка акций ВТБ лишена смысла. Ожидать, что курсовая стоимость акций покажет опережающую динамику не стоит. А это само ожидание будет в тягость, в отсутствие нормальной дивидендной политики и отношения к инвесторам в данный актив.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал