Избранное трейдера Олег Б.

недвижимость как часть моего портфеля, недавний кейс

- 02 октября 2016, 16:57

- |

У меня в портфеле существенную часть занимает коммерческая недвижимость. Склады и офисы не комнатными размерами (купленные давно и не очень). речь про Беларусь

Недавно подвернулся интересный объект и вот как я его «обмерял».

Речь шла про коттедж в престижном поселке (в черте города), до кризиса он стоил 800-900 тысяч не рублей. Я поселок знаю и дома там мониторил. Сейчас владелец разорился и дом можно было купить за 550 000 с аукциона, но я не купил (как инвестицию) и вот почему.

При учете что стоимость сдачи домов в этом поселке 2-3 тысячи в месяц, по выходу у меня оставалось 2,5% годовых. И расчет мог только быть на рост стоимости, что тоже не факт в нашей стране.

Почему так мало вышло? Потому что я знаю что такое владеть комм недвигой и как вместо «я думал» выходит «ивсегото?» какие факторы повлияли на «игого»:

-13% налог. С той суммы аренды через 6% как ИП без вариантов;

-амортизация. Учитывая отношение нанимателей к чужой недвижимости 500 в месяц в доме (250м2) реальная цифра. В домах всегда что то надо чинить, в том числе иногда «редко но метко».

-простой без арендатора. В текущем рынке сдать премиум объекты непросто, процентов 10 простоя это даже оптимизм;

— страховка (недорого);

— 100-200 в месяц на помогайку, чтобы не бегать самому краны крутить\котел поверять;

— земельный налог;

— самое «приятное» — дисконтирование денежного потока. Текущую ИРР я бы оценил в примерно 5%. Учитывая длинный горизонт таких инвестиций году к 5-10 денежный поток с дисконтированием 5% станет совсем тухлым, зато амортизация, налоги, простои слабее точно не станут.

итого у меня вышло 2,5% (если не брать в расчет рост цены недвиги и рост аренды).

А если стоимость аренды снижается процентов на 10-30 (что реально по текущему рынку для премиум объектов), то затея становится дурной от слова «совсем».

зы и еще фактор ликвидность. Евробонд какого нить уругвая на 500тысяч я продам почти всегда за 2 минуты 1 звонком, а вот дом за полляма в нищей стране — вопроооооос...

ззы сейчас бонды РБ торгуются в 5-6% доходность, какая тут недвига?

зззы также никуда не уходит риск подарить государству, тут такое регулярно.

- комментировать

- 257 | ★9

- Комментарии ( 12 )

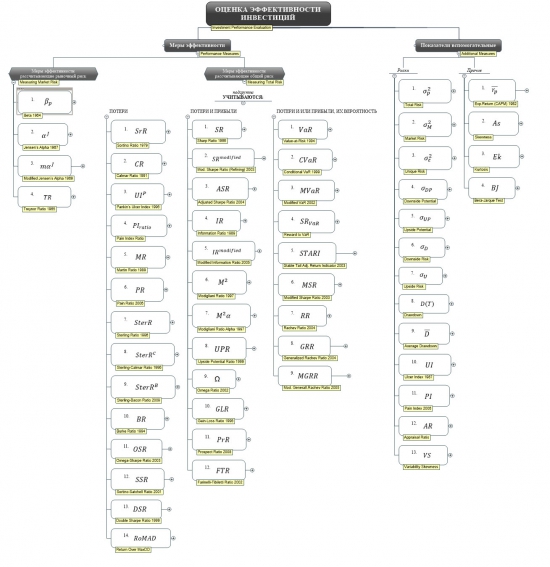

Оценка эффективности инвестиций

- 02 октября 2016, 15:51

- |

Любая оценка эффективности инвестиций управления портфелем основывается на сравнении доходностей, полученных инвестором или управляющим активами / инвестиционным менеджером при управлении портфелем, с доходностями, которые можно было бы получить при выборе альтернативного подходящего портфеля/инструмента для инвестирования.

Меры оценки эффективности инвестиций:

Причина данного факта проста — оценки эффективности должны проводиться не на абсолютной, а на относительной основе!

Альтернативные портфели инвестирования, используемые для сравнения, называют эталонными портфелями или бенчмарками.

Разумеется, что выбранный инвестором бенчмарк (benchmark) должен соответствовать и отражать цели им преследуемые. Если идёт речь об инвестициях в акции, то логично, что бенчмарком должен выступать индекс акций, если инвестиции в облигации, то — индекс облигаций, если смешанный портфель (акции и облигации), то — смешанный индекс, повторяющий соответствующую долевую структуру портфеля инвестиций.

( Читать дальше )

Работаем дома. Гайд

- 02 октября 2016, 11:33

- |

Не ходить на работу.

Не зависеть от времени.

Уйти от «дяди».

Всё это часть того, что меня самого когда-то привлекло в трейдинг. И примерно полтора года назад это со мной случилось. Я покинул свою постоянную работу и оборудовал себе «офис» дома. Начиналось всё великолепно и я решил что наступает лучшая часть в моей жизни!

За это время я успел этому обрадоваться, разочароваться, испытать депрессию и сегодня вновь хожу на работу к восьми.

Напишу про это пару слов.

1. Прекрасно!

( Читать дальше )

О торговых роботах и индикаторах Quik часть 6 (Горизонтальные объемы)

- 02 октября 2016, 09:08

- |

На этой неделе мне предложили несколько индикаторов, и горизонтальне объемы попросили аж сразу несколько человек, поэтому я решил сделать их для вас, технические возможности квика не позволяют изображать горизонтальные объемы в традиционном их представлении, поэтому я занес их в таблицу.

Я сделал 2 настраиваемых параметра: 1-ый это код инструмента(RIZ6,SiZ6..) и второй — шаг диапозона, в котором вычисляются горизонтальный объем. Шаг диапозона = шаг_цены_инструмента * количество_пунктов. Например, в скриншоте шаг диапозона равен 10, так как шаг цены фьючерса РТС равен 10, следовательно растояние между уровнями равно 10*10=100.

В красном прямоугольнике находится горизонтальный объем расположенный между уровнями 97700 и 97800, в синем — горизонтальный объем между уровнями 97500 и 97600, думаю, вы уловили этот момент.

Если вы, например, торгуете нефтью, то не надо в шаге диапозона писать допустим 0,1, потому что в таком случае получится 0,1 * 0,01 = 0,001, где 0,01 это шаг цены нефти, если вам нужно чтобы горизонтальный объем для нефти вычислялся каждые 0,2$ то в шаге диапозона вам всего лишь нужно указать 20.

( Читать дальше )

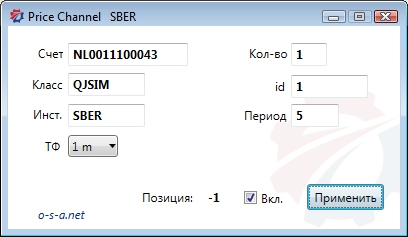

Торговый робот на индикаторе Price Channel под Quik

- 01 октября 2016, 12:10

- |

Всех приветствую.Не буду скрывать индикатор Price Channel мне очень нравится и близок. Первые свои прибыльные торговые системы в 2010 году строил на TSLab именно с использованием этого индикатора.

Сегодня хочу вам представить бесплатного торгового робота именно на индикаторе Price Channel. Это робот позволит торговать трендовый алгоритм на ММВБ через Quik на рынках: фьючерсов и акций.

( Читать дальше )

Утиные истории: $3000 на имбелансах, поиск директора по маркетингу, установка звуковой карты, лекция по облигациям

- 29 сентября 2016, 12:00

- |

Как заработать на фондовом рынке

- 27 сентября 2016, 23:16

- |

1. Портфельный инвестор. Выбирай акции по канонам Уоррена Баффета. Купил, — и сиди на них как хомячок годами всё время, пока купленное предприятие соответствует критериям Баффета: низкий p/e, высокая рентабельность ROE, вменяемая долговая нагрузка, стабильная дивидендная политика… Выучите все эти прекрасные термины, — и вперёд.

2. Арбитраж. Между фьючерсом и акцией всегда есть разница в цене. Как правило — контанго. То есть фьючерс дороже акции примерно (но не точно) на величину ключевой ставки. Постоянно отслеживайте это контанго. Это легко делать в экселе. Выводите текущую таблицу КВИКа в эксель, и формулой считаете на сколько фьючерс дороже акции. Наблюдайте за этим волшебным параметром. Он называется спред. Очень часто спред начинает расти. Фьючерс резко дорожает, а акция остаётся на тех же уровнях. Это ваш шанс получить доходность гораздо выше ключевой ставки. Чтобы заработать, вам надо шоратнуть фьючерс, и тут же купить такой же объём акции. Взяли в замок эту разницу и дальше с наслаждением наблюдаете как она уменьшается, принося вам прибыль. Распад контанго происходит медленно, но верно, и приурочен к экспирации фьючерса. Но закрыться можно и гораздо раньше, если распад произошёл быстрее.

( Читать дальше )

Уход от налогов с помощью индивидуальных инвестиционных счетов

- 27 сентября 2016, 20:36

- |

Лидеры пятилетнего роста, но не пузыри. Россия

- 23 сентября 2016, 10:32

- |

Мы продолжаем осеннюю серию обзоров о компаниях, прибыли которых сильнее всего выросли за 5 лет (с сентября 2011 до сентября 2016), и которые, при этом, не являются пузырями.

( Читать дальше )

Богатеем медленно.

- 22 сентября 2016, 11:05

- |

В свое время на смартлабе был интересный проект «Разумный инвестор». Несмотря на все перегибы автора в борьбе с спекулянтами, рекламе одной конторы (за что и был выпилен с ресурса) и т. д. он имел смысл. А смысл его заключался в том, что нужно богатеть медленно и надежно.

В «Разумном инвесторе» применялся подход Б. Грема. Фактически была взята количественная стратегия «консервативного инвестора» из книги Грэма «Разумный инвестор». Такой подход - не лучший способ инвестирования. Вот что по этому поводу говорит партнер Баффета Чарли

Мангер:

"… Но я должен отметить, что Бену Грэму не помешало бы многое узнать как инвестору. Его идеи о том, как оценивать компании, были сформированы под воздействием Великого краха и Депрессии, которые почти уничтожили его, и он всегда немного опасался того, что может

сделать рынок. Это нанесло ему тяжелую травму и проявлялось до конца жизни в определенной боязни, и все его методы были разработаны таким образом, чтобы сдерживать этот страх.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал