Избранное трейдера Максим

7 причин начать покупать Газпром сегодня

- 17 февраля 2017, 19:16

- |

2) Мы подошли к нижней границе канала (135-140).

3) Капитализация на сегодня 3,2 трлн при том, что балансовая стоимость газпрома составляет 9,2 трлн + 1,2 трлн в дочерних компаниях (Газпром нефть, ТГК1, МОЭК, Мосэнерго. ОГК2) ИЛИ 10,4 трлн.

4) К 2021 году будут завершены все мега проекты (ЯМАЛ, СС, ТП и СП2) — следовательно КАПЕКС будет сокращаться и он пойдет в прибыль, а следовательно мы увидим кратный рост дивидендной доходности и как следствие рост капитализации.

5) Нижние цены на сегодня около 120рублей, где можно активно докупать позицию. 135-130-125 — все это цены докупок почти на халяву.

6) Одна из немногих ГФ РФ рынка, кто не отыграл девальвацию.

7) Надежда на получение дивидендов в 50% согласно постановлению Минфина.

Риски: после завершения основных мегапроектов будут объявлены новые, отмена монополии на экспорт газа. В короткой перспективе я вижу коррекцию бумаги до 148 рублей. Куплена сегодня первая часть на 700 тыс по 138.

- комментировать

- 35 | ★7

- Комментарии ( 40 )

Грядет большой "БАРАБУМ!"

- 17 февраля 2017, 18:47

- |

Сделал вывод, что грядет «БАРАБУМ»!

Итак по порядку:

Доу Джонс цели по росту выполнил и без коррекции дальше не пойдет.

Все валюты встали в направление ослабления к доллару сша

Золото смотрит на 1350

Брент на пороге разворота смотрит на 48

Ртс на пороге разворота

Рубль разворачивается

Российские бумаги:

Сбербанк развернулся

Газпром одну волну снижения уже сделал пошел на вторую

Лукоил развернулся

Сургут давно вниз смотрит

Магнит на пороге разворота

Интеррао разворачивается

Доллар за шестьдесят

- 17 февраля 2017, 18:11

- |

В феврале 2017 доллар по 60 руб. = СИЛЬНЫЙ РУБЛЬ

Ждём очередное ВСЁ ПРОПАЛО выше 100, для этого баррелю достаточно теперь сходить чуть ниже $30.

Кому интересно, вот здесь можно смотреть баррель в рублях.

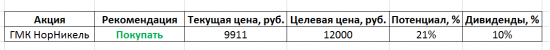

Инвестиционная идея «ГМК Норильский никель»

- 16 февраля 2017, 20:12

- |

О компании: «Норильский никель» – крупнейший в мире производитель никеля и палладия, один из крупнейших производителей платины и меди. Помимо этого компания производит побочные металлы – кобальт, хром, родий, серебро, золото, иридий, рутений, а также селен, теллур и серу.

Производственные подразделения группы находятся на трех континентах в пяти странах мира – России, Австралии, Ботсване, Финляндии и ЮАР. Основные российские производственные подразделения включают: Заполярный филиал и «Кольскую ГМК».

Акции НорНикеля обладают значительной ликвидностью, и входят в состав индекса голубых фишек Московской биржи.

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб. за период 2006-2016 год.

Начну анализ традиционно, с выручки и чистой прибыли компании.

Чистая прибыль за 6 месяцев 2016 года составила 88 млрд рублей. Впереди годовой отчёт, если чистая прибыль составит приблизительно столько же, что и за первые полгода, то годовая прибыль будет рекордная за 10 лет, если же хотя бы половина от того что уже заработано, то будет рекордная чистая прибыль за 8 лет.

( Читать дальше )

Киса, зачем вам доллары?

- 15 февраля 2017, 17:31

- |

Дискуссии, вызванные укреплением рубля, на форумах не менее эмоциональны, чем были дискуссии, вызванные ослаблением рубля. При этом забывают один фактор.

В чем стратегическая привлекательность доллара США, для кого-то евро или франков и т.п. для граждан развивающихся рынков?

Представьте, что у меня 100 000 долларов США. Я знаю, что могу на них купить через год, примерно знаю, что смогу купить на них и через 10 лет, причём в любой точке мира, учитывая конвертацию.

Представьте теперь, что у меня 6 000 000 руб. Я очень примерно знаю, что могу на них купить через год и совсем не знаю, что смогу купить на них через 10 лет, причём даже в России.

Это не зависит от того, какие года сравнивать, потому что по статистике позиция в долларе на периоде 5 — 10 — 15 лет стабильней по покупательской способности, чем позиция в рубле.

Стабильность и страховка, не считая текущих трат в валюте на себя:

( Читать дальше )

Крах $ близок! - ФРС QE-4 декабрь 2017 год

- 15 февраля 2017, 05:44

- |

ФРС неожиданно понизит ставку с 0.75% до 0.25%

С июня 2017 года

Фондовый рынок США начнут сливать

Банки США будут закрывать свои длинные позиции

ФРС заговорит о возможности скупки

акций американских компаний на свой баланс — блеф

Банки США будут выходит в долларовый кеш

сливая фондовый рынок США

Затем Банки США купят у Китая казначейские облигации США

закрыв тем самым обратное репо от ФРС

В США начнётся предсказуемый цикличный кризис в экономике

спрос на бензин начнёт стремительно падать

ФРС разочарует повысив ставку вопреки ожиданиям QE-4

Цена на нефть должна падать… все будут шортить...

и тут неожиданно во второй половине июня выходит Китай...

В июне 2017 года

ФРС повысит ставку с 0.25% до 0.50%

Во второй половине июня 2017 года

Китай произведёт сброс трежаков на 500 млрд.$

на полученные доллары США

( Читать дальше )

События

- 14 февраля 2017, 07:46

- |

то в апреле 2017 года

потолок гос. долга США не будет повышен

что окажет сильное давление на цену на нефть...

Сейчас керри из евро в нефть активы...

Маркетам нужно выйти из нефть активов в евро...

Для этого нужно

чтобы и евро рос и цена на нефть росла!

Цена на нефть не просто росла, а сильный рост!

Йеллен скажет что не будет повышать ставку

пока не начнётся уверенный рост инфляции в США

Кукл начнёт продавать трежаки и покупать нефть активы

В это время выходит неожиданно новость

которая оправдывает сильный рост цены на нефть...

Вечёрка вторник...

Кукл из США будет агрессивно покупать рубль и фонду Р.Ф

Нефть растёт значит и инфляция в США будет...

ФРС повысит ставку...

Мясо начинает продавать евро...

Маркеты продают Куклу нефть активы за доллары,

затем Маркеты на доллары у мяса покупают пассивно евро

( Читать дальше )

Кто управляет рублем

- 13 февраля 2017, 18:32

- |

Как и предполагалось: многие инвесторы уже “наелись”. В своих статьях мы неоднократно указывали, что рынок разворачивается, когда все стоят в одну сторону и продавать (или покупать) уже некому. Считаем, что carry trade близок к своему завершению. Уже сегодня (13.02.2017) индекс RGBITR сделал новые максимумы, и как мы считаем делает последние подразделения роста. С этим и связано сегодняшнее укрепление рубля даже не смотря на падение нефти.

( Читать дальше )

Скоро все будут в равных условиях. Обзор на предстоящую неделю от 12.02.2017

- 12 февраля 2017, 22:01

- |

На предстоящей неделе:

1. Выступление Йеллен в Конгрессе США, 14-15 февраля

Глава ФРС выступит с полугодовым отчетом в Конгрессе США на предстоящей неделе дважды: во вторник в Сенате, в среду в Палате представителей, оба выступления начнутся в 18.00мск.

Вступительное заявление Йеллен будет идентичным для обеих палат, его публикация традиционно происходит за час-полтора до начала выступления в Сенате.

Логично ожидать, что вступительное заявление Йеллен будет выдержано в нейтральных тонах.

Джанет опишет успехи, которых ФРС добилась со времен краха Леман Бразерс, и выразит приверженность постепенному темпу повышение ставок.

Но главными для динамики рынков будут ответы Йеллен на вопросы конгрессменов, в частности о возможности ускорения темпов повышения ставок при реализации фискальных стимулов Трампа.

Йеллен уже не раз заявляла, что не может сделать выводы о последствиях введения фискальных стимулов для перспектив монетарной политики, т.к. до сих пор непонятен состав, размер и сроки введения данных стимулов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал