Избранное трейдера Иван Петров

Лучшая сеть для криптопереводов

- 13 июля 2024, 00:05

- |

Выбираем сеть для быстрых и дешевых переводов: сравнение популярных сетей

Материал подготовлен командой финансовой платформы Bitbanker

Каждая валюта появляется в определенной сети, но всегда имеет свою собственную. Некоторые активы выпускаются на уже созданных другими проектами сетях, чтобы не разрабатывать новый блокчейн.

Сетей для криптовалют существует достаточно много. Их основные различия в совместимости друг с другом и платформами, скорости транзакций и комиссиях. Именно эти критерии играют роль при выборе сети для переводов. О других различиях мы подробнее говорили в нашей статье.

Как выбрать сеть для криптопереводаВыбор сети в первую очередь зависит от того, через что вы собираетесь переводить средства. При работе с децентрализованными кошельками вы можете выбрать только одну сеть, так как там кошельки создаются раздельно. В рамках одного кошелька вы можете открыть несколько счетов на разных сетях, но они не будут связаны. Однако активы можно перенести на другую сеть, если у них есть ее поддержка.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Как выжить на рынке трейдеру - простая формула

- 07 июля 2024, 10:54

- |

Кто осознанно, кто под воздействием рекламы или инфоцыган.

Важны не причины, а ожидания и надежды инвесторов и трейдеров.

Инвесторы это пассивные участники рынка — купил и держи.

Жди роста или дивидендов на купленные активы.

А трейдеры стараются заработать на спекуляциях и переиграть рынок хотя бы по индексу.

Несмотря на многолетнюю статистику, которая на стороне именно инвесторов и против спекулянтов.

Пропорция по финансовому результату примерно 95% в минус / 5% в плюс для каждых 100 игроков и явно не в пользу активных трейдеров их не останавливает.

Они изобретают свои новые стратегии, изучают многочисленные стохастики, осцилляторы и индикаторы по техническому анализу.

Читают обзоры аналитиков и их рекомендации.

Это все хорошо и даже приносит иногда положительные результаты, но общие итоги все равно остаются неутешительными.

Как же все-таки выжить и остаться на рынке активному трейдеру?

Есть очень простая и эффективная формула.

( Читать дальше )

Как TON ворвался в ТОП, и что еще важно знать о нем инвестору

- 31 мая 2024, 10:02

- |

Меня зовут Сергей Горшунов. Я веду блог о финансах

Toncoin — это нативная криптовалюта L1-блокчейна TON, на котором создано более 40 валют. Сейчас тонкоин занимает 11 место в топе криптовалют CoinMarketCap, имеет капитализацию $15,5 млрд, хотя буквально пару дней назад он был на 9 месте с капитализацией более $22 млрд. Монету используют для операций в сети, оплаты комиссий, а еще в блокчейн-играх и NFT.

История блокчейна TON

В 2018 году братья Дуровы, возглавив команду Telegram, решили создать свой блокчейн первого уровня, способный поддержать всю базу пользователей мессенджера. Они назвали его Telegram Open Network. После чего, в ходе закрытой продажи токенов, им удалось привлечь $1,7 млрд.

2019 год начался успешно: команда запустила первую тестовую сеть TON и готовилась к запуску второй, но к концу года Комиссия по ценным бумагам и биржам США (SEC) подала в суд на Telegram.

( Читать дальше )

«Национальное достояние» в нестоянии: разбор отчёта «Газпрома» с рекордным убытком за 25 лет

- 07 мая 2024, 15:12

- |

Сможет ли компания оправиться после таких потерь? Насколько сильно увеличилась долговая нагрузка? Какова судьба дивидендных выплат? Попытаемся ответить на эти вопросы, изучив отчёт.

О проблемах «газового монополиста» после публикации финансового отчёта за 2023 год написали все: «первый реальный итог российской агрессии», «компания стала убыточной», «деньги заканчиваются», «пробито очередное дно».

Причём это только русскоязычное инфополе. Западные СМИ типа CNN, FT, Reuters и Euronews пытаются связать это с «коллапсом продаж в Европе».

( Читать дальше )

Куда на фондовом рынке временно парковать деньги. Риск в длинных ОФЗ

- 27 апреля 2024, 11:27

- |

Куда временно парковать деньги

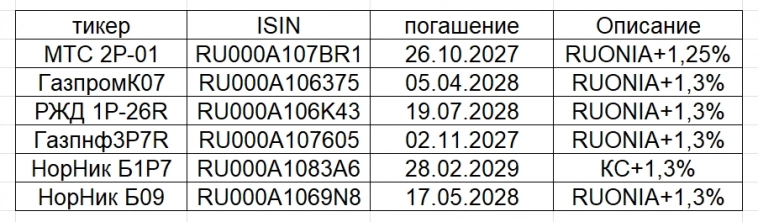

Корпоративные флоатеры

(доходность от 17% годовых).

Список — во вложении.

ЦБ России прогнозирует ставку 15,5 — 16,0% в 2024г.

(т.е., возможно, ставку и не будут снижать,

даже есть небольшая вероятность повышения ставки).

Возможно, часть подписчиков предпочитает облигации.

Тогда Вам будет интересен список во вложении.

Высокая ликвидность из списка (150 — 400 млн руб. в день) —

только у НорНикБ1Р7 (КС+1,3%, 150 — 400 млн руб в день).

Доходность у ОФЗ-флоатеров,

привязанных к RUONIA (29 серия, около 15,5%, как у фондов денежного рынка LQDT, SBMM).

Но ликвидность в разы ниже, чем LQDT, SBMM.

Фонды денежного рынка

LQDT, SBMM — самый простой способ.

Доходность около 15,5% (учитывая стоимость управления около 0,4%).

Для большинства, самый надёжный и простой способ.

На коррекциях, стабильны

(обычно покупают фонды денежного рынка с мыслями о коррекции).

ДЛИННЫЕ ОФЗ.

Учитывая риск повышения КС, высокий риск, не планирую покупать.

Много размышлял, но в этом году не покупал.

( Читать дальше )

Адаптивные алгоритмы торговли: адаптивные индикаторы

- 23 ноября 2023, 00:03

- |

Это продолжение темы, которая была затронута в этом посте: Адаптивные алгоритмы торговли (smart-lab.ru)

Вводная часть

Мою мысль тогда не так поняли, как мне кажется, решив, что адаптивная торговая система в моём понимании — это система, которую нужно периодически выключать и подстраивать/оптимизировать, и запускать заново.

Я имел ввиду, однако, совсем не это.

Я имел ввиду, что система является самоподстраиваемой, изменяя свои настройки или логику прямо в ходе торговли.

Топорно это можно сделать элементарно, используя в качестве параметра торговой системы не константу, как обычно, а динамическое значение некого индикатора, так или иначе описывающего поведение цены или других рыночных данных. Это верное направление, но, если его реализовать, как описано, ничего хорошего не получится, поскольку влияние значения настроечного параметра на результат торговой системы практически всегда нелинейно, и поэтому между выходом индикатора и входом торговой системы со значением нужно будет произвести некоторые преобразования, а какие именно — это вопрос исследований для конкретного кейса.

( Читать дальше )

От чего зависит доход трейдера? Ответ от трех главных трейдеров компании.

- 18 октября 2023, 14:44

- |

У каждого опытного трейдера есть своя “формула” получения прибыли. Не существует какого-то универсального способа заработка, грааля, который работает всегда и у всех. Поэтому мы для этой статьи решили опросить трех главных трейдеров компании Live Investing Group - Сергея Алексеева, Артема Кендирова и Евгения Домрачева — и узнать, от чего зависит их доход.

Сергей Алексеев:

— Доход трейдера зависит от качества его работы. Как и в любой другой сфере, чем более профессиональный трейдер, тем больше он может зарабатывать. Здесь есть методология движения от начального уровня к профессиональному.

Главные характеристики — это время, дисциплина, системный подход, постоянная обратная связь с той практикой, которую вы провели, чтобы усилить свою торговлю.

На мой взгляд, трейдинг как бизнес. Бизнес — это алгоритм. Сама суть бизнеса и трейдинга — это найти прибыльную комбинацию, получить этому фактическое подтверждение на рынке и повторять эту комбинацию бесчисленное количество раз. Это и есть суть зарабатывания денег. Все очень просто: нашли прибыльный алгоритм и дальше его монетизируете и масштабируете.

( Читать дальше )

Тезисы Максима Орловского на конференции смартлаба

- 24 июня 2023, 14:43

- |

1. Сбер одна из самых дешевых бумаг на рынке! Потенциал в 20% — это мало, считает вырастут больше!

2. ВТБ после выплат по субордам и дивидендов по префам — то ВТБ стоит Р/Е -2, но тяжелая бумага!

3. ====

4. Алроса возможно выплатит низкие дивиденды за 1 полугодие 2023г. — ему не интересно!

5. По Сургутнефтегазу- При курсе 90 рублей за доллар на конец 2023г. — 13 рублей на акцию!

6. Лукойл держит! Так как дисконты в нефтепродуктах всего 10% и это хорошо!

7. Производственные издержки у нефтянников в мире -45-50 долларов, и при цене на нефть 70, то 20 баксов — это супер маржа!

8. Депозиты Сургута в баксах — не видит в этом проблемы!

9. Долю Газпрома в портфеле с октября 2022г. не увеличивал!

10. Себестоимость мировых компаний по производству СПГ — 100 долларов на 1000 м3! В США и РФ — самая низкая себестоимость!

11. Магнит то что показал отчеты — это позитив! Но слишком высокая цена выкупа у нерезидентов! Разумно было бы выкупить как можно больше (не 10%) и дешевле! И дивидендов не ждет, пока не разберется с нерезами! Справедливая стоимость Магнита — намного дороже 5500!

12. Полиметал еще научит инвесторов

13. Соллерс, фармсинтез — стоимость безумно дорого сейчас!

14. БСП — это слишком дорого! Не факт что прибыть в будущем будет такая же высокая, как в 2022г.

15. Мечел — сложная история, бинарная вещь!

16. Интересная компания Совкомфлот — и быстро стоимость фрахта не снизится! Р/Е- 2,5 и получаешь 50% на дивиденды!

17. Думает что НМТП заплатили 50% от чистой прибыли!

18. Металлурги — ситуация в этом году лучше, чем во 2 полугодии 2022г. И ждет роста внутреннего потребления в РФ продукции металлургов. Северсталь держит, но сейчас бы не покупал!

19. Мечел продал сейчас, набирал в сентябре 2022г. на просадке!

20. Длинные ОФЗ сейчас не покупает!

21. В еврооблигации Белоруси не заходил и не планирует!

22. ВТБ, Сбер, нефтяники, магнит, совкомфлот, Озон — ждет роста акций!

23. У Тинькофф в 2023г. ждет ниже фин. показателей, чем в 2022г.- сейчас дорого и не интересно!

24. 3 эшелон акций сейчас- лучше продать! Там много пузырей!

25. В ФСК Россети — не лезть! Есть много других компаний интересных!

26. ГМК пока сложно- так как платина снижается!

27. Ростелеком лучше взять чем МТС! Но обе мне не интересны! Дорог уже Ростелеком!

28. Есть риск, что с ростом цены на нефть — рубль может укрепиться до 75!

29. АФК Система — не интересно! Долг и расходы высокие!

30. ВК, Яндекс, МосБиржа, Золотодобытчики не интересно!

@smartlabnews

Приношу свои глубочайшие извинения уважаемому 3Qu

- 05 июня 2023, 17:58

- |

Данный пост написан в обуздание моего гонора и обозначение технического гения уважаемого 3Qu.

А именно — выражаю всяческое согласие с тезисами:

1. Рынки устроены просто

2. Для формирования индикатора на минутках достаточно 15 баров

Теперь пару слов о причинах моего coming out.

Мне удалось построить стабильный (и весьма прибыльный) кубический индикатор (индикатор = знак кубического полинома от приращений цен).

Который сильно опережает по качеству прогноза будущего приращения цены и (самое главное) по доходности эквити и эквити/ДД линейные и квадратичные индикаторы.

Так вот, мало того, что по финрезультатам этот индикатор кроет линейные и линейно-квадратичные аналоги, как бык — овцу, так он еще и самодостаточен на прошлом 15-20 баров (суб-оптимальные квадратичные индикаторы имеют глубину до 300 баров, линейные — до 8000 баров....)

Результат подтвержден на FX и на крипте.

Будет свободная минутка — проверю результат на часовках Ri и вернусь к дискуссии с уважаемым А. Г.

Что вы думаете по этому поводу, коллеги?

( Читать дальше )

УК Арсагера обновила прогноз по Газпрому на 2023г., вангуют дивиденды 28р. на акцию

- 25 мая 2023, 20:08

- |

Совокупная выручка компании выросла на 14,0%, составив 11,7 трлн руб.

Доходы ключевого сегмента – реализация газа – увеличились на 15,1% до 6,5 трлн руб. Основными причинами такой динамики стал рост цен на газ в Европе в первой половине года. При этом чистая выручка от экспорта газа в Европу и другие страны выросла на 28,1% до 7,3 трлн руб. Российский сегмент показал более скромный рост доходов на 0,5% до 1,09 трлн руб.

В разрезе статей затрат отметим увеличение расходов по налогам, кроме налога на прибыль на 86,8%, из-за роста отчислений по НДПИ более чем вдвое. Такая динамика обусловлена уплатой единовременного налога в размере 1,25 трлн руб. в 3 кв. 2022 г.

Дополнительно отметим, что компания отразила убыток от обесценения нефинансовых активов на 844 млрд руб., большая часть которого пришлась на основные средства и незавершенное строительство.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал