Избранное трейдера ISCO

Раздаю КАЧАЙТЕ!!! HAMAHA. Бесплатно

- 10 июня 2020, 16:37

- |

Описание:

КАК ЛОВИТЬ ДНО НА МЕДВЕЖЬЕМ РЫНКЕ И КАКОЙ РЫНОК НАС ЖДЕТ НА ПУТИ К НОВЫМ ВЕРШИНАМ У BTC.

Чтобы создать этот учебный материал, я изучил графики всех 7500 акций на бирже NYSE NASDAQ за последние 10 лет.

Уже через месяц, после глубокого изучения моего материала, вы будете с закрытыми глазами, определять дно на любом рынке (криптовалюты/акции), а затем точку для выхода на вершине или близко к ней.

+ Бонус: 3 месяца ежедневных видеообзоров и сигналов по рынку криптовалют от Автора.

Программа курса:

Уже через месяц, после глубокого изучения моего материала, вы будете с закрытыми глазами, определять дно на любом рынке (криптовалюты/акции), а затем точку для выхода на вершине или близко к ней.

( Читать дальше )

- комментировать

- 6.1К | ★78

- Комментарии ( 66 )

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже. Большой бэктест

- 03 июня 2020, 16:21

- |

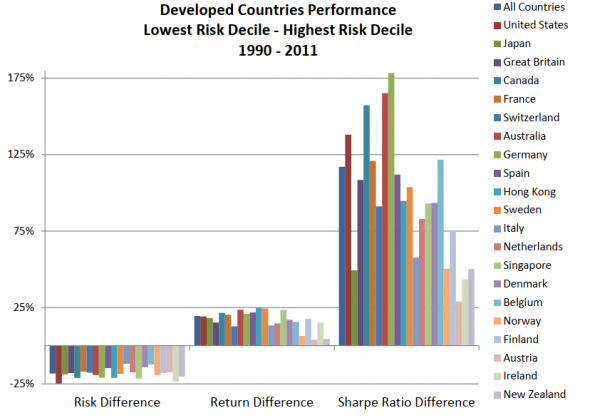

Привет, выражение «чем выше риск, тем выше доходность» внешне выглядит логично, но не находит подтверждения на практике. По акциям США и Европы на длинных горизонтах уже доказано, что акции с наименьшим риском приносят больше доходности, чем высокорискованные даже без поправки на риск. В качестве меры риска принято использовать рыночную бету, но сегодня мы будем тестировать волатильность (стандартное отклонение) дневной доходности, а бету оставим для будущих экспериментов.

За основу мы возьмем работу Нэда Бейкера и Роберта Хогена «Low Risk Stocks Outperform within All Observable Markets of the World» (2012). Авторы просто посчитали волатильность для каждой акции за последние 24 месяца, сформировали по 2 портфеля из 10% акций с наибольшей и наименьшей волой и повторяли это каждый месяц. Да, это академическая работа, но она написана не теоретиками и носит важные практические выводы. Очень рекомендую почитать в оригинале. Вот, что получили авторы по рынкам развитых стран:

( Читать дальше )

Как уведомить налоговую о наличии зарубежных брокерских счетов и движении денежных средств по ним

- 22 мая 2020, 22:39

- |

До 2020 года только владельцам банковских зарубежных счетов нужно было уведомлять налоговую об открытии счета.

А владелец брокерского зарубежного счета лишь подавал Декларацию 3-НДФЛ в налоговую.

С 2020 года ситуация немного изменилась.

Теперь владельцы брокерских счетов должны:

Уведомлять налоговую об открытии и изменении реквизитов счёта

Предоставлять отчёт о движении средств

Подавать Декларацию 3-НДФЛ (как и раньше).

Есть и послабление: теперь не обязательно нотариально заверять переводы иностранных документов. Хотя налоговая оставила себе право на запрос нотариально заверенного перевода в случае необходимости.

Давайте разберёмся подробнее в этих нововведениях.

Не нужно уведомлять

Уведомлять налоговую об открытии счета не нужно, если счета в иностранных финансовых организациях были открыты до 2020 года.

( Читать дальше )

Что происходит с доходностями облигаций, когда рынки растут или падают

- 21 марта 2020, 19:27

- |

Облигации и депозиты — это инструменты, в основе которых лежит рыночная процентная ставка.

Для российского рынка таким ключевым индикатором денежно-кредитной политики является ключевая ставка ЦБ. Это тот процент, под который регулятор финансирует банки, поэтому ключевая ставка напрямую влияет на ставки по кредитам и депозитам всей банковской системы, или, проще говоря, она отражает стоимость денег в экономике.

Если рыночная процентная ставка меняется, то изменяются ставки и по всем инструментам, которые к ней привязаны.

Однако в ситуации с облигациями и депозитами этот механизм работает по-разному.

К примеру, вы открыли вклад в банке сроком на 5 лет под 6% годовых. Но через год ставки на рынке выросли: теперь банк готов привлекать новые вклады на 4 года под 7% годовых. Но это не значит, что он готов будет дополнительно доплачивать 1% годовых по вашему вкладу. Таковы условия депозитного договора: ставка в нем фиксируется на весь период действия вклада.

( Читать дальше )

Ценообразование фьючерсов и гипотеза "возврата к среднему"

- 24 июля 2016, 20:36

- |

Итак, часть 1: фьючерсы (и вообще любые срочные контракты).

Во-первых, в день окончания обращения фьючерса (экспирации) его цена в точности равна цене базового актива (с точностью до комиссии).

Абстрактный пример. Пусть сегодня последний день обращения фьючерса на акции Х. Акция стоит 100 рублей. Допустим, что фьючерс Х стоит 110 рублей. Тогда я могу купить акцию Х по 100 рублей, продать фьючерс Х по 110 рублей и в конце дня поставить акцию покупателю фьючерса (за 110 рублей), получив 10 рублей прибыли без всякого риска. Сделки такого типа называются "арбитраж". Понятно, что при таких ценах я (и не только я) буду совершать арбитражные сделки на все доступные мне деньги, да еще и кредит возьму. Арбитражер будет толкать цену акции Х вверх (агрессивными покупками) и одновременно цену фьючерса Х вниз (агрессивными продажами), пока цены не сравняются и прибыль не исчезнет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал