Избранное трейдера Gugenot

"Натуральный" природный газ

- 05 февраля 2020, 17:09

- |

История

Природный газ – это наиболее экологически чистый и экономически эффективный энергоноситель, не имеющий ни цвета, ни запаха.

Человечество знает о существовании природного газа давно. По самым осторожным оценкам, природный газ использовался в Китае для отопления и освещения уже к IV веку до н.э. Для его получения бурили скважины, а трубопроводы делались из бамбука. Кроме того, долгое время яркое пламя, не оставляющее пепла, являлось предметом мистического и религиозного культа для некоторых народов.

Природный газ имеет ряд преимуществ по сравнению с другими видами топлива и сырья:

- стоимость добычи природного газа значительно ниже, чем других видов топлива; производительность труда при его добыче выше, чем при добыче нефти и угля;

- отсутствие в природных газах оксида углерода предотвращает возможность отравления людей при утечках газа;

- при газовом отоплении городов и населенных пунктов гораздо меньше загрязняется окружающая среда;

- при работе на природном газе обеспечивается возможность автоматизации процессов горения, достигаются высокие КПД;

- высокие температуры в процессе горения (более 2000°С) и удельная теплота сгорания позволяют эффективно применять природный газ в качестве энергетического и технологического топлива.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 4 )

Бизнес-апокапипсис 2020 - russian edition.

- 04 февраля 2020, 23:18

- |

Торшина тут пишет предстоящий в этом году бизнес-апокалипсис: «Среди моих клиентов из «реального сектора экономики» есть мнение, что 2020 год станет Чистилищем: в начале года многие будут цепляться и включать пятую скорость, взбивать лапками масло, пробовать новые каналы продаж, что угодно — чтобы остатся на рынке. А вот к концу 2020 года начнут повально закрываться, потому что у всех остаться не получится, и на всех денег покупателей не хватит.»

Сейчас поясню почему в этом и следующем году сдохнет куча российского бизнеса. Потому что в руководстве компаний до сих пор внедрены три установки при постановке задач:

1) «Делай, что я сказал, и не думай»

2) «Придумайте всё сами, решите всё сами — моя задача вам з/п платить»

3) «А чо там у соседа? а чо там у больших? Срочно делаем как они».

// Есть ещё популярная 4) «нае8ать и свалить» — но о ней вслух говорить не принято //

Я уже об этом развернуто писал (раз,

( Читать дальше )

10-ти кратники на ФР РФ за 2015-2019 годы

- 03 февраля 2020, 20:59

- |

В некоторых секторах разбираюсь чуть лучше, в некоторых чуть хуже. Приглашаю к обсуждению. Буду благодарен за ваши комментарии и за то, если укажите на мои откровенные ошибки и ляпы в видео, а также, глубины моего непонимания.

В видео рассказал об акциях ФР РФ, которые выросли в 10 раз за период с примерно конца 2014 по 2019 год.

Причины три причины роста:

1) рост бизнеса (объёмы производства, выручка, прибыль),

2) рыночная конъюнктура (рост цен на продукцию компаний, банкротство конкурентов),

3) принятие Приказа Федерального агентства по управлению государственным имуществом от 29 декабря 2014 г. N 524 о норме выплат дивидендов компаний с госучастием в размере не менее 50% от чистой прибыли ПАО.

В видео рассмотрел прошлые результаты и возможно увидеть рост в 10 раз уже после того, как он случился. Так, например, слабо верилось в конце 2014-начале 2015 года, что вообще будет хоть какой-то рост. По информации бывалых в те годы особым спросом пользовались ОФЗ, но никак ни акции.

( Читать дальше )

Как законным способом уменьшить НДФЛ.

- 03 февраля 2020, 14:47

- |

Поделюсь собственным опытом использования различных комбинаций уменьшения НДФЛ.

1. Идеальный вариант:

Основной объем какой-то конкретной акции, например МТС, находится на обычном брокерском счете. Давно, точно больше 3-х лет. Если я захочу избавиться от МТС и продам, то взяв справку у брокера и предоставив ее в ФНС в момент подачи декларации, доход от продажи данных бумаг не будет облагаться налогом.

Вторая часть акций МТС — спекулятивная находится на ИИС (Б-типа). Постоянно что-то покупаю, и что-то продаю. Счет открыт уже давно, операции по нему налогом не облагаются.

2. Сальдирование убытков прошлых лет.

Подходит в том случае, если когда-то на фондовом рынке вы понесли убытки, и этот срок не превышает более 10 лет. Также берете справку об убытках у брокера. Заполняете соответствующим образом декларацию, подаете в ФНС, и вуаля, в июле-августе получаете возвращенные денежки на счет. То есть все предельно просто: должны быть убытки прошлых лет и прибыль за прошлый год.

( Читать дальше )

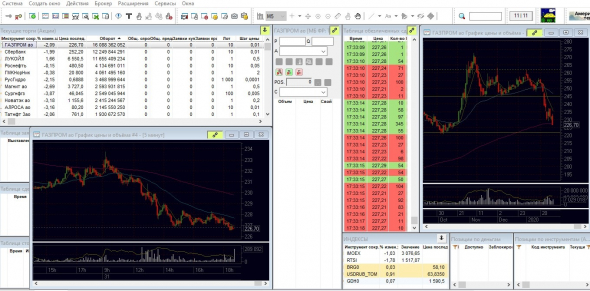

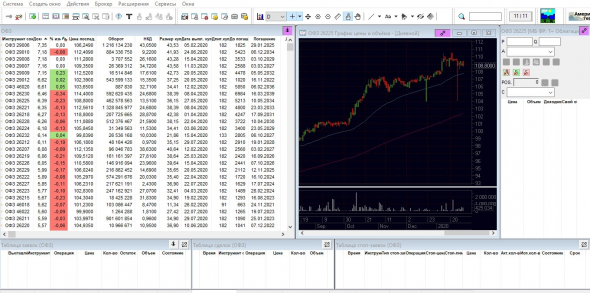

Настройки QUIK (версия 8.2.0.78) разрешение 1366x768

- 31 января 2020, 21:12

- |

Можно использовать их как шаблон и перенастроить под себя в зависимости от стиля торговли.

Не забудьте после загрузки в QUIK проверить настройки в таблицах (я их настроил под себя).

Скачать настройки для QUIK можно по ссылке: yadi.sk/d/r3W8LKz7SV84gA

Для торговли акциями (1366x768):

Для торговли облигациями (1366x768):

( Читать дальше )

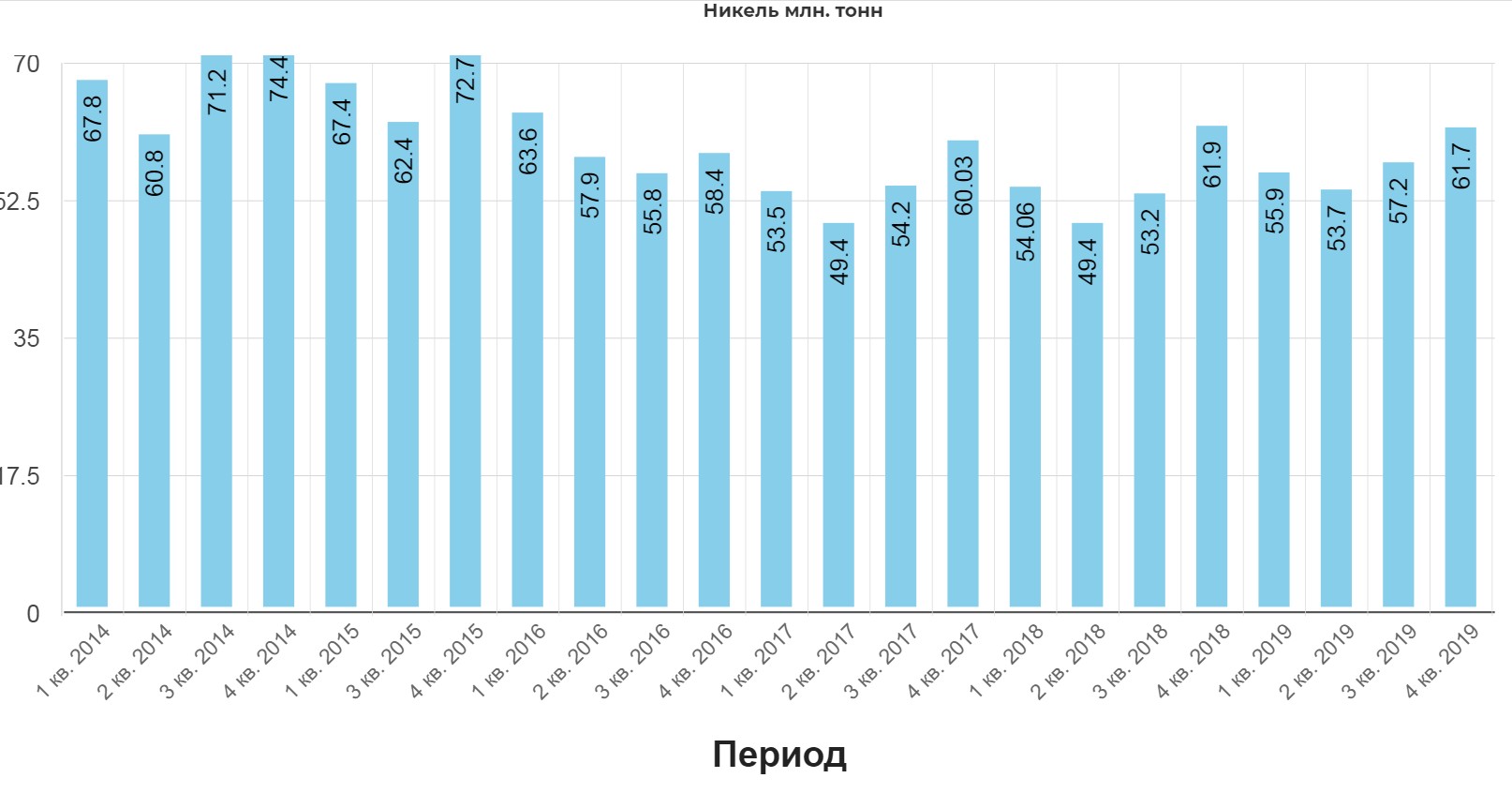

Норильский никель . Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз дивидендов за 2020г, общие мультипликаторы сектора.

- 31 января 2020, 17:14

- |

В результате перехода никелевого рафинирования на технологию хлорного выщелачивания, а также роста загрузки карбонильных мощностей на Кольской ГМК производство никеля выросло на 5% до 229 тыс. тонн. Производство меди выросло на 5% до рекордных 499 тыс. тонн за счет повышения производственной эффективности, роста объемов добычи руды и увеличения содержания меди, а также планового наращивания производства на Быстринском ГОКе, который перешел в режим полной промышленной эксплуатации с сентября 2019 года

В четвертом квартале 2019 года объем производства никеля составил 62 тыс. тонн, что на 8% выше третьего квартала. Основными причинами роста стали увеличение производства никелевого концентрата для реализации третьим лицам и более высокие объемы производства карбонильного никеля на Кольской ГМК.

дивидендов за 2020г, общие мультипликаторы сектора." title="Норильский никель . Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз дивидендов за 2020г, общие мультипликаторы сектора." />

дивидендов за 2020г, общие мультипликаторы сектора." title="Норильский никель . Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз дивидендов за 2020г, общие мультипликаторы сектора." />

В четвертом квартале 2019 года объем производства меди составил 127 тыс. тонн, что на 5% выше третьего квартала. При этом практически весь объем металла был произведен из собственного сырья. Рост связан с увеличением содержания меди в добытой 2 www.nornikel.ru руде Заполярного филиала, а также наращиванием производства меди на Быстринском ГОКе.

( Читать дальше )

День брокера

- 31 января 2020, 16:55

- |

Чем сложнее, тем интереснее

В презентациях «Открытие Брокер» услуги, предоставляемые инвестиционным менеджером (тарифы «Личный брокер» и «Advisory») описываются фразой «свой человек на рынке». Это, действительно, так, но мне нравится сравнивать свою работу с тем, чем занимались герои сериала «Доктор Хаус» — сложными и потому интересными случаями (возможно, здесь сказывается, что помимо двух степеней в финансах у меня есть и неоконченное медицинское образование). Только в моей работе речь идет об инвестиционных задачах. Мои коллеги — менеджеры по продажам — знают о моем интересе к сложным кейсам и регулярно предлагают принять в них участие. К примеру, разработать умеренно-консервативную стратегию управления остатками на счетах крупному юрлицу-клиенту банка с учетом налоговых аспектов. Или сформировать клиенту с максимально агрессивным профилем портфель из акций биотехнологических компаний, имеющих препараты на последних стадиях тестирования.

( Читать дальше )

Корнер или Охота на мишку

- 31 января 2020, 14:00

- |

Будучи медведем, Винни-пух обожал срезать с шортов самый правильный мёд. Его лесные друзья были все пессимисты как один, и это позволяло безмятежному старине Винни вертеть лесными акциями как ему угодно. И ни старая сова, ни заносчивый кролик, ни вечно грустный ослик не могли составить мишке конкуренцию. Сам Кристофер Робин ему не указ! Новая берлога уже маячит на горизонте. Не знал шерстяной, что за его спиной сложился крупный лесной конгломерат. Вчерашние друзья устали что мишка снимает с них последние штаны, и решили проучить мохнатую спину, дабы неповадно было. Всё это время скупая втихую медок, одним днём была совершена импульсивная покупка, взвинтившая цену аж на 15 процентов. Кучерявый старина Винни увидел в этом отличную возможность заработать, оформив крупный шорт. Тут ослик, кролик и сова поймали его за хвост, потребовав исполнения обязательств по контрактам. Винни сунулся на рынок, а там звенящая пустота. И пока медведь становился седым, медовые акции выросли в десять раз. Мишку поставили в угол. Так что же такое Корнер? Создание определенной ситуации на спекулятивном рынке, когда одни участники рынка обязуются поставить другим участникам рынка какие-либо товары или ценные бумаги в количестве, превышающим имеющийся запас. Какой бы высокой ни оказалась цена таких контрактов, их участник всегда может получить большую прибыль, вынудив противную сторону, не имеющую возможности осуществить поставку, заплатить за освобождение от контрактных обязательств. «Корнер» может быть создан только на спекулятивном рынке, так как он основан на обещаниях других людей продать (поставить) товары или ценные бумаги, которых они в действительности не имеют

( Читать дальше )

Богатый Человек. Кто это?

- 31 января 2020, 05:11

- |

Богатый Человек (БЧ) — это Индивид, владеющий Очень Ликвидным Имуществом (ОЛИ), достаточным для удовлетворения Обычных Потребностей (ОП) для обеспечения Постоянныех Расходов (ПР) этого Индивида в Период Дожития (ПД).

Далее мною будут приведены примеры и пояснения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал