Избранное трейдера Gugenot

Сравнительный анализ нефтяных компаний России

- 28 сентября 2020, 19:38

- |

🙋Всем добрый день. Несмотря на безобразие, происходящие на рынке, продолжаю заниматься исследовательской работой в части сравнения финансовых результатов компаний за 2019 год📊. По примеру прошлого исследования дочерних предприятий ПАО Россети, сегодня имеем дело с представителями нефтяной отрасли. В список участников попали следующие эмитенты:

1. Башнефть $BANE $BANEP

2. Газпромнефть $SIBN

3. Роснефть $ROSN

4. Русснефть $RNFT

5. Лукойл $LKOH

6. Татнефть $TATN $TATNP

7. Сургутнефтегаз $SNGS $SNGSP

📐В опорной таблице будем использовать следующие показатели:

1. Выручка

2. EBITDA — прибыль до вычета расходов

3. Чистая прибыль

4. Див. выплата

5. Долг

6. Наличность

7. Капитализация

8. EPS

9. Рентабельность по EBITDA, %

10. Чистая рентабельность, %

11. Roe, % — рентабельность собственного капитала компании.

Сама табличка приложена снизу⤵️.

Интересные детали, которые сразу бросаются в глаза👀:

1. Выплаченные дивиденды компанией $TATN относительно чистой прибыли. Из 192 млрд было выплачено 171 млрд дивидендов.

❓ Очень приятно для акционеров желающих заработать здесь и сейчас, но хорошо ли для долгосрочного инвестора — вопрос.

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 11 )

Сбер/ВТБ. Сравнение.

- 28 сентября 2020, 16:04

- |

Открыл по бр счету, завел не много денег, посмотрел свои ощущения, делюсь.)

Сравнение.

Сбер — моментальный вывод и завод ден средств на карту, выплата купонов в течении 3 дней, нулевая поддержка, офис бр обслуживания работает только по записи, куча офисов с кассами.

Тарифы по бумагам до 1 млн — 0,06%. От 1 млн ниже. Депозитарии бесплатно.

ВТБ — вывод ден средств на карту на сл день, выплата купонов в течении 3 дней, нулевая поддержка, офис бр обслуживание в порядке очереди, один офис с кассой.

Тарифы по бумагам до 1 млн — 0,05%. По привилегии 0,035%. Депозитарии от тарифа зависит.

По поддержке роботы сидят, чтобы связаться с живым оператором нужно сидеть часами. Раньше операционист тупил, сейчас робот тупит. Прогресс))

По ВТБ, дополнительно — дебетовую карту получить не реально.

Вначале я посетил офис рядом с домой, где меня заверили что бесплатных карт у них нет, есть только карта по которой нужно ежемесячно тратить определенную сумму, меня это не устроило.

( Читать дальше )

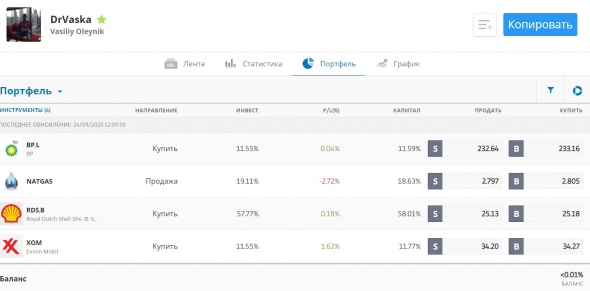

Вася и его портфель

- 24 сентября 2020, 20:11

- |

1 место. XOM. Как вообще это можно смотреть в лонг?...

( Читать дальше )

Кто и зачем держит серебро? Это вопрос

- 24 сентября 2020, 19:51

- |

У меня есть небольшая поза по серебру.

Сейчас график выглядит так:

И я вот думаю, что делать. Хочется думать, что будет отскок. Но за последние 1.5 месяца серебро потеряло более 25%. И чет как то боязно. Аргумент «серебрянных» инвесторов никуда не исчез — ФРС и другие центробанки как печатали деньги, так и продолжают этим заниматься.

В общем, какие мысли? Может вообще «бай зе дип» сделать как говориться? )

Как просрать жизнь занимаясь трейдингом VS как стать pro! и изменить жизнь, занимаясь трейдингом #2

- 24 сентября 2020, 16:14

- |

Вступление (без него увы никак)

Эта статья — продолжение истории моих провалов, из которой определенная аудитория сможет почерпнуть для себя много пользы, дабы не потерять свою жизнь и кучу денег. Кто уже нашел для себя пользу — плюсуйте еще на благо всех :)

Кому может быть полезна эта история, зачем и почему, описано в 1-й части, поэтому эту без 1-й можно не читать.

Многие из нас, регулярно переживают такую штуку, как эмоциональное опережение, что легко можно понять по картинке ниже

Помните себя, когда вы на фоне положительных результатов уже представляли кардинальные улучшения в своей жизни? Вот это оно… А если нет, то это еще впереди.

Поэтому, если вы накопили на свой первый депозит и готовы интенсивно начать зарабатывать на фин.рынках! Если вы достаточно перепробовали стратегий, но совсем маленькой детальки не хватает, чтоб наконец окончательно уйти с работы и жить только с трейдинга! Возможно у вас просто нет много времени долго вникать в суть и вам нужен только лучший концентрат знаний? То сразу пожалуйста быстрее нажмите сочетание клавиш Alt+F4 чтобы сэкономить время! Автоматический скрипт выдаст специальный бонус в благодарность от меня! … особенная просьба, не слепить глаз своими орденами с заслугами в комментах, где кривая доходности выглядит как «желтые мазки» на белом снегу с тяжелого похмелья холодным зимним утром...

( Читать дальше )

Российские акции с фиксированным дивидендом в $

- 24 сентября 2020, 11:10

- |

дивидендом в $" title="Российские акции с фиксированным дивидендом в $" />

дивидендом в $" title="Российские акции с фиксированным дивидендом в $" />Недавно (https://t.me/zloyinvestor/734) на канале я приводил топ 5 российских акций с фиксированным дивидендом, покупку которых можно рассматривать в качестве альтернативы облигациям.

Считаю полезным дополнить данный список еще двумя не менее интересными акциями, минимальный дивиденд по которым, в отличие от остальных зафиксирован в валюте:

1️⃣Распадская(#rasp) — в марте 2019г. сд компании утвердил новые принципы к дивидендной политике, согласно которым минимальный ежегодный уровень дивидендов составляет $50 млн(~0.071$ на акцию). и выплачивается двумя минимальными траншами по $25 млн. по итогам 1-го полугодия и всего года — ссылка (http://www.raspadskaya.ru/investor/dividend/dividend1/)

2️⃣En+ Group(#enpg): в ноябре 2019г. совет директоров компании утвердил дивидендную политику (https://enplusgroup.com/ru/investors/shareholders/dividends/), согласно которой минимальный размер дивидендов рассчитывается как: 100% дивидендов ОК «Русал» и 75% Свободного денежного потока Энергетического сегмента Эн+, но не менее 250 млн долл. США в год, что составляет от 0.39$ до 0.498$ на акцию EN+, в зависимости от того, будет ли при расчете учитываться казначейский пакет(~21% от всех акций).

⚠️Здесь стоит отметить, что на сегодняшний день EN+ не соблюдает собственную дивидендную политику, ссылаясь на неблагоприятные рыночные условия.

( Читать дальше )

Как просрать жизнь занимаясь трейдингом VS как стать pro! и изменить жизнь, занимаясь трейдингом #1

- 21 сентября 2020, 15:56

- |

Если вы хотите научится стабильно торговать в профит в течении следующих пары месяцев, потом в следующие несколько мес. заработать себе на мощное красивое авто, и далее из года в год приумножать свой капитал инвестируя его, например в недвижимость, создавая пассивный доход, то… закройте нах… р этот пост и идите ищите воплощения своих фантазий у каких-то инфо-циган — не тратьте время! Специально для вас, тратятся сотни тыс. зеленых для продвижения в поисковиках, для интеграции в видосы на ютубе, для повышения рейтингов в глазах лидеров мнений, за которыми вы идете, для развлекающего «умного» контента и т.д. и т.п… хорошего вам дня! … если нет - your welcome! Если еще до прочтения всего поставите +, чтоб пользы было всем еще больше, то вам точно вернется втройне!:)

… текст далее будет полезен 2-м категориям людей:

( Читать дальше )

Дивиденды российских компаний - У каких акций самые высокие дивиденды

- 18 сентября 2020, 10:28

- |

Думаю, любому в даже еще совсем зеленому и неопытному инвестору очевидна эффективность долгосрочного инвестирования в дивидендные истории.

Сравнивая Индекс ММВБ с тем же Индексом ММВБ только учитывающим полную доходность акций(доход от увеличения стоимости акций и дивиденды), мы наблюдаем почти двукратное преимущества индекса полной доходности, а значит и дивидендной стратегии. В рамках данной статьи я сделал подборку лучших российских компаний по акциям которых выплачиваются дивиденды. У каких акций самые высокие дивиденды? А у каких самые стабильные? А есть ли дивидендные аристократы? А какие акции в итоге купить? Ответы на эти и многие другие вопросы, вы найдете ниже.

Полная версия статьи тут: https://prostguide.ru/investicii/119-po-kakim-akcijam-samye-bolshie-dividendy-top-10-rossijskih-dividendnyh-akcij.html

( Читать дальше )

Торговый сигнал Газпром ао

- 11 сентября 2020, 12:13

- |

Анализ графика проведен с помощью аналитической программы по автоматическому анализу биржевых графиков PATTERN ANALYZER.

Программа Pattern Analyzer обнаружила на графике Газпром ао, H1 новый торговый сигнал (графический паттерн):

Название фигуры: Перевернутая голова и плечи

Тип сделки: Покупка

Стоп-лосс ниже: 173

Все ETF в одной статье. Доходности, риски, описание.

- 09 сентября 2020, 18:40

- |

В последнее время я все больше задумываюсь над тем, как выгодно вложить свободные средства. Кэш в моем портфеле подошел к доле в 50%. За август я значительно сократил позиции и даже вышел из некоторых акций. Несколько лет назад для этих целей подходили короткие облигации. Вместе со снижением ставки ЦБ, инвестиции в них стали неэффективными. Следующими на ум приходят ETF фонды, о которых мы и поговорим сегодня.

В этой статье я решил сделать сравнительный анализ всех ETF от Finex. Посмотрим, какие ETF нас защитят от валютных рисков, а какие диверсифицируют наши инвестиции. А начнем мы с краткого описания всех доступных нам ETF.

Самая оперативная информация в моем Telegram

ETF из акций по странам:

FXRL — фонд, состоящий из крупнейших компаний России. Вес акций пропорционален капитализации компаний, которых в составе фонда 39. Подвержен влиянию, как страновых, так и валютных рисков, в случае покупок в рублях. Коррелирует с индексом Мосбиржи. Основная идея — продолжение роста российского рынка акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал