Избранное трейдера Grisha_che

Шортовики, порвут завтра ваши депо🤷♂️

- 25 июня 2023, 16:37

- |

Все решили миром, причем самым гуманным способом.

По сути гражданская война завершилась без последствий, все довольны.

Народ завтра отмечать будет, вынос по бумагам 3-5%, а на шортунах мосбиржа хай локальный перепишет😁

- комментировать

- 5.1К | ★5

- Комментарии ( 139 )

Очень странная развязка

- 25 июня 2023, 12:43

- |

«ЧВК «Вагнер» хотели расформировать. За сутки мы прошли не доходя 200 километров до Москвы. За это время мы не пролили ни одной капли крови наших бойцов. Сейчас наступил тот момент, когда кровь может пролиться. Поэтому, понимая всю ответственность за то, что будет пролита русская кровь с одной из сторон, мы разворачиваем свои колонны и уходим в обратном направлении в полевые лагеря согласно плану».

И тут возникает масса вопросов:

1) «Сейчас наступил тот момент, когда кровь может пролиться.» — То есть перед выходом на марш это не было понятно и никаких планов не было, просто поехали вечерком до Москвы потусить? Но судя по скорости продвижения и слаженности действий, марш этот был готов сильно заранее.

2) Я напомню первое сообщение Пригожина в пятницу, 23 июня, 21:09: «Минобороны России нанесли ракетные удары по нашим тыловым лагерям. Погибло огромное количество бойцов. Мы примем решение, как ответим на это злодеяние. Следующий шаг за нами».

( Читать дальше )

Нас кинули

- 19 июня 2023, 11:54

- |

В истории с офертой Магнита любопытно ее сравнить с офертой Детского мира.

У Магнита честно дали 50% от цены, зато в Детском мире нерезиденты могут выйти за 60,77 рублей, а все остальные за 71,5 рублей, то есть дисконт только 15% (при требовании 50%).

Причем, в Q&A пишут, что если не пойдешь на оферту — выкупят тебя по балансу.

А я напомню, что у Детского мира СЧА из-за агрессивных дивидендных практик всегда был околонулевой.

( Читать дальше )

Мечел. Отчетность.Предложение.

- 14 июня 2023, 10:22

- |

ПАО «МЕЧЕЛ скрывает от владельцев акций свою отчетность за 2022 г. Делает это внаглую, не предоставляя даже самой элементарной информации по размеру задолженности. Все это прикрывается надуманными и ничем не обоснованными утверждениями, что раскрытие информации может послужить причиной ужесточения санкций. Но эти опасения почему то не мешают передавать отчетность по МСФО британской аудиторско-консалтинговой компании «Ernst & Young». Аудиторское подтверждение, естественно, нужно для предъявления отчетности иностранным контрагентам. Иностранным компаниям, в том числе и из «недружественных юрисдикций», можно, а вот российским минорам отчетность показывать нельзя. А почему? Да потому, что это быдло молчаливое, они все схавают.

Давайте не будем молчать. Давайте скажем, что мы есть, что мы тоже важны.

Пусть будет неказисто, юридически не очень грамотно. Пусть, мы же инвесторы, а не юристы. Главное, чтобы дружненько.

Предлагаю написать коллективные письма в ЦБ и Мосбиржу. Было бы удобно, если бы Мартынов выделил какую-нибудь площадку для обсуждения текста писем и прочих вопросов.

( Читать дальше )

Пока другие хвалят Сегежу, мы зарабатываем на ее шорте

- 29 мая 2023, 19:43

- |

Пока другие каналы продолжают хвалить Сегежу (в частности Коган), мы зарабатываем на ее шорте

(БКС тоже перешел к рекомендации «Продавать»)

Сегежа, как мы и ожидали, ужасно отчиталась за 2023 q1

— Выручка -41.7% г/г (против -19.8% в предыдущем квартале и исторического темпа +19.6%)

— OIBDA -90.6% г/г (против -41.7% в предыдущем квартале и исторического темпа +36.9%)

— Чистый убыток 3.8 млрд руб

— Чистый долг увеличился на 8.8 млрд рублей за отчетный период (10.4% (!) от капитализации)

— FCF годовой -6.4 млрд руб (отрицательный), 7.5% от капитализации

— EV/EBITDA мультипликатор равен 15.6x

( Читать дальше )

Половая Экономика: моногамия редка и затратна, женская конкуренция не уступает мужской, а человеческие ценности биологичны и не сакральны

- 17 мая 2023, 11:02

- |

Автор — приглашенный научный сотрудник Stanford Institute for Economic Policy Research (Stanford University), портфельный менеджер BlackRock (UK), колумнист WallStreet Window, Mises Institute, Eurasia Review

Задача любой живой единицы — максимальная репродуктивность для максимизации собственного генетического будущего.

Генетическое будущее можно обеспечить разными способами, однако здесь я буду иметь ввиду половое размножение с эволюционно-детерминированным кол-вом передающихся генов каждым партнером — 50%. То есть в рамках полового размножения единственный способ передать гены в будущее — сделать это с партнёром другого пола и разделить генетическое наследие строго пополам. Все индивиды конкурируют друг с другом для максимизации собственного генетического наследия, но выбирают половое сотрудничество, как один из оптимальных способов это наследие приумножить, когда оба равномерно и равновесно генетически успешны, тогда как по отдельности такой эффективности они не добьются, учитывая сложность организмов и их взаимодействий со средой.

( Читать дальше )

ЛСР и Бастрыкин. И вновь продолжается бой!

- 16 мая 2023, 20:24

- |

«СК заново возбудит два отмененных прокуратурой дела по намыву Васильевского острова

Председатель СК Александр Бастрыкин поручил повторно возбудить уголовное дело о нарушении правил охраны окружающей среды на северном Василеостровском намыве. Это уже третий подход к снаряду.

О повторном возбуждении дела сообщает СК 16 мая. Напомним, впервые дело по той же ст. 246 УК было возбуждено в начале мая, его отменила прокуратура. Во второй раз его своим постановлением возбудил 14 мая лично Бастрыкин после своего легендарного уже визита на стройплощадку северного намыва и разговора с охраной. 16 мая его тоже отменили — учитывая статус подписанта, уже в Генпрокуратуре. Так что сейчас объявлен третий акт.

После событий на стройплощадке было возбуждено еще два дела. Одно — по ст. 203 УК — касалось превышения полномочий со стороны охранников ЧОП, которые требовали у Бастрыкина покинуть территорию; его также отменила прокуратура и также заново будет возбуждать СК по поручению главы ведомства.

( Читать дальше )

Как инвестировать, когда все окружающие не верят.

- 11 мая 2023, 19:25

- |

Я бедный человек, с маленькой зарплатой. В моем окружении, друзья и знакомые небогатые люди, многие живут на прожиточный минимум. Почти всем рассказываю про инвестиции, про фондовый рынок, преимущество ИИС, 95% смотрят на меня как на идиота и отмахиваются. На днях, работал с электриком, завели разговор про инвестиции, он надо мной смеется, типа деньги вкладываешь, а выхлопа нет. Ему интересно когда большие иксы за пару лет, а это все фигня.

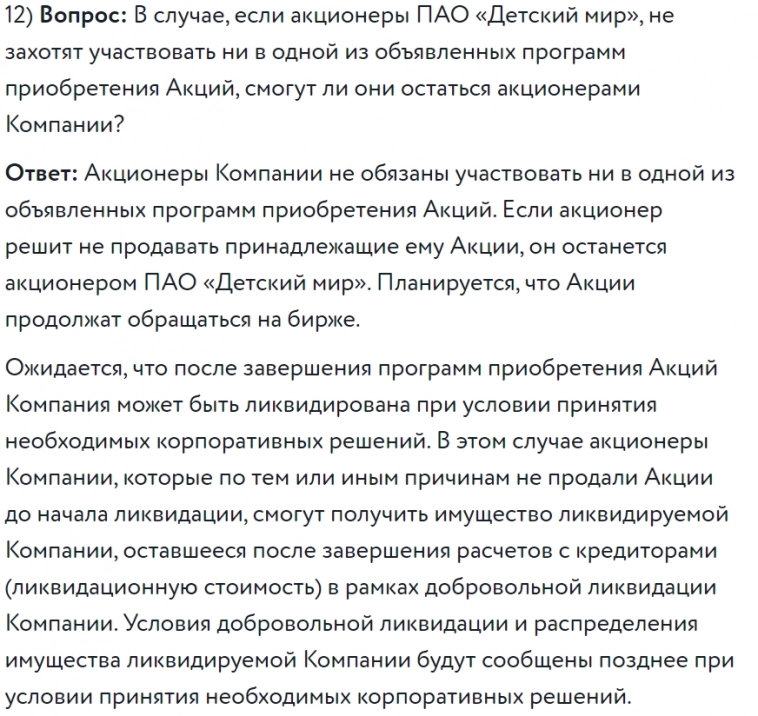

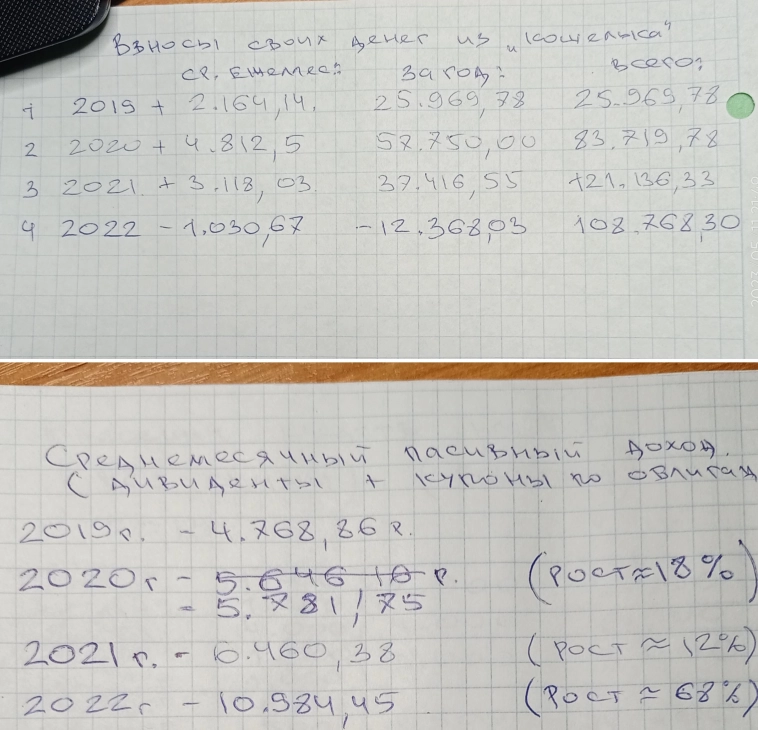

Статистику по портфелю стал вести с 2019 года в тетрадь (ноутбук старый, ели живой), решил заглянуть.

На начало 2019 года стоимость портфеля 710 000 рублей, на сегодняшний день портфель составляет 1 440 000 рублей.

За этот период вывел на неотложные нужды 178 000 рублей.

Не могу подсчитать рост в процентах, потому что ежемесячные пополнения, реинвестиции, выводы.

Скидываю скриншоты, что рисует брокер и мои пополнения.

«Пассивный доход» обратно реинвестирую.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал