Избранное трейдера Fedia

О везучих дураках. Продолжение.

- 13 декабря 2019, 09:33

- |

Наверное, каждый трейдер сталкивался с проблемой выбора торговой системы. И каждый трейдер имеет свой взгляд на применимость тех или иных критериев сравнительной оценки их эффективности. Например, одни считают главным критерием «профит-фактор», другие – «скорректированную доходность», рассчитанную без учета нескольких наиболее результативных сделок, предположительно случайных, а некоторые отдают предпочтение коэффициенту Шарпа.

Некоторое время назад я уже писал о том, чем меня не устраивают традиционные и популярные у трейдеров критерии оценки эффективности торговли, и почему я предпочитаю использовать в этом качестве тангенс угла наклона прямой, аппроксимирующей кривую доходности, скорректированный на коэффициент корреляции между прибылью и временем, затраченным на ее получение (см. статью «О везучих дураках»).

Я по-прежнему считаю, что поскольку речь идет об оценке торговой системы, то важнейшим фактором ее работы является

( Читать дальше )

- комментировать

- 5.3К | ★18

- Комментарии ( 33 )

Алчность и страх. Итог недели

- 28 сентября 2019, 10:10

- |

Здравствуйте, дамы и господа!

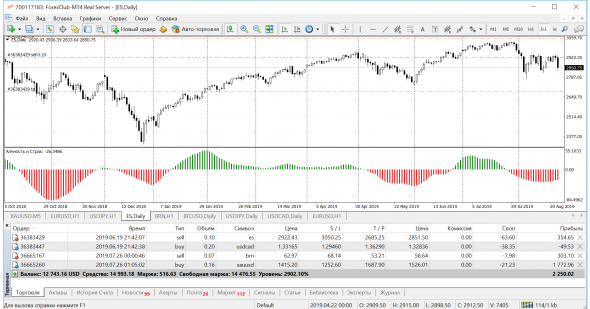

Похоже, что на рынке установилось шаткое равновесие между алчностью и страхом инвесторов: после покупки рисковых и продажи защитных активов 13 сентября нефть принесла около 4% прибыли (позиция закрыта по ТП), а остальные — убыток чуть более 3% (держу открытыми):

Подробнее о ТС «Алчность и страх»

Если статья вам понравилась, жмите сюда,

А если нет, то сюда.

Математическая модель рынка. Метод определения "справедливых" цен

- 25 сентября 2019, 09:29

- |

Здравствуйте, дамы и господа!

Думаю, что всем хочется покупать финансовые инструменты подешевле, а продавать подороже. Реакция участников торгов на новости, как правило, непропорциональна и чрезмерна: пессимисты склонны недооценивать актив, а оптимисты, напротив, его переоценивают. В определении текущих «перекупленности» или «перепроданности» активов теханализ помогает мало. Предположим, что золото подорожало и его цена в USD на историческом максимуме. Означает ли это, что его цена «несправедливо» завышена? Совсем необязательно. Она может вырасти, например, если девальвировался доллар, и тогда самая высокая его цена остается справедливой и обоснованной. А если ВСЕ основные валюты постепенно теряют покупательскую способность? Тогда девальвация USD может быть незаметна, но цена золота (и многих других активов) «справедливо» вырастет из-за инфляции.

Несколько перефразируя Дядю Федора, можно сказать, что чтобы купить что-нибудь ненужное, инвесторам надо продать что-нибудь ненужное. Деньги «перетекают» из акций в золото и облигации, из драгметаллов в кеш, из одной валюты в другую (и обратно). Поэтому для «справедливой» оценки актива его цену нужно сравнивать с ценами максимально широкого набора финансовых инструментов и построить математическую модель взаимных зависимостей их стоимости.

( Читать дальше )

Диверсификация - иллюзия безопасности!

- 24 августа 2019, 09:38

- |

Здравствуйте, дамы и господа!

Общепринятой точкой зрения на проблему снижения риска потери капитала при инвестициях в различные финансовые инструменты является признание необходимости диверсификации вложений. «Не складывай все яйца в одну корзину!» — самый распространенный лозунг инвестора. Справедливость этой рекомендации принимается как аксиома, без доказательств. Используя в том числе и производные финансовые инструменты, такие как ПИФы, ДУ, ПАММ-счета и пр., инвесторы легко решают задачу диверсификации своих вложений. Однако, диверсификация сама по себе не является способом снижения рисков при инвестициях. Попробую эту свою «крамольную» мысль обосновать и проиллюстрировать примерами.

У сторонников «не складывать все яйца в ону корзину» абсолютным авторитетом пользуются американские экономисты Гарри Марковец (Harry Markowitz) и Роберт Мертон (Robert Merton), первый получил Нобелевскую премию по экономике в 1990-м году, а второй — в 1997-м.

Мертон, совместно с другим нобелевским лауреатом Майроном Шоулзом (Myron Scholes), решили применить свои модели на практике и создали хедж-фонд «Long-Term Capital Management», который со скандалом обанкротился, оказавшись банальной пирамидой.

( Читать дальше )

Алчность и страх. Итог недели

- 24 августа 2019, 09:10

- |

Здравствуйте, дамы и господа!

Прошедшая неделя опять порадовала.

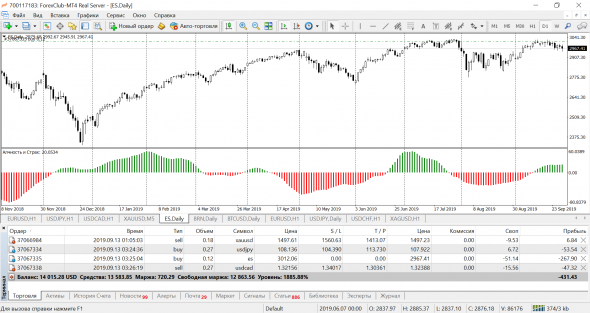

Эквити на начало недели $14592.07, на конец $14993.18 (+1.0%).

Всего с начала года рост эквити составил +49.9%.

Открытые позиции на скриншоте ниже:

Итог предыдущей недели.

О ТС «Алчность и страх».

Профита всем!

Если статья вам понравилась, вместо кнопки «Хорошо» жмите сюда,

А если нет, то сюда.

Торговая система. Мои критерии выбора

- 22 августа 2019, 09:28

- |

"Если хочешь зарабатывать — лучше строить торговые системы, а не прогнозы". Тимофей Мартынов.

Здравствуйте, дамы и господа!

Каким же требованиям должна отвечать торговая система (далее – ТС)? Напомню, что бессистемная, основанная на субъективных оценках торговля это игра с отрицательным математическим ожиданием выигрыша и потеря денег при использовании такого подхода – вопрос времени и количества совершенных сделок (смотрите статью "Опыт — мудрость глупцов!").

1. ТС должна быть алгоритмизирована в виде торгового робота – только такой подход дает возможность проверить гипотезу о поведении котировки, заложенную в ТС, смоделировав сделки по правилам ТС с использованием известной истории изменения котировок на длительных временных интервалах, включающих различные рыночные ситуации (продолжительные тренды, флэтовые периоды, резкие (новостные) изменения и пр.) Тестирование ТС торговлей в реальном времени практически неприменимо, так как из-за бесконечной вариативности торговых систем может просто не хватить жизни для проверки достаточного их количества, а действительно прибыльная ТС — золотой самородок в куче пустой породы. Кроме того, серия тестов на истории с различными параметрами ТС позволяет найти оптимальные их значения для различных финансовых инструментов, например, расстояния до уровней стоп-лосса и тейк-профита для инструментов с различной волатильностью.

( Читать дальше )

О форекс-кухнях. Итоги.

- 20 августа 2019, 09:33

- |

Здравствуйте, дамы и господа!

На прошедшей неделе довольно острая дискуссия разгорелась относительно моего взгляда на работу форекс-дилеров, изложенные в статье "О форекс-кухнях". Напомню, я обосновал мнение, что причиной потерь средств клиентами форекс-дилеров в подавляющем большинстве случаев является их трейдерская некомпетентность, а не злонамеренные действия дилера.

Я внимательно ознакомился с позицией противной стороны и вынужден констатировать, что серьезных аргументов против высказано не было.

В основном были одни эмоции и слюни, вероятно, как раз из уст «потерпевших», как они полагают, от действий «кухонь».

Во-первых, никто не вспомнил, что многие брокеры и банки, честность которых под сомнение не ставится, одновременно являются и форекс-кухнями, причем, некоторые из них, например Финам, лицензированы в этом качестве ЦБ РФ. По условиям лицензии они осуществляют сделки с внешним контрагентом на рынке Forex в объеме совокупной клиентской позиции, то есть являются «кухнями», и ничего предосудительного в этом ЦБ РФ не видит.

( Читать дальше )

Классический "риск-менеджмент" - полная фигня!

- 16 августа 2019, 08:55

- |

Здравствуйте, дамы и господа!

Наверное, все слышали исполняемую многими хорошими певцами песню на популярную мелодию Шолома Секунды «В Кейптаунском порту, с пробоиной в борту, “Жанетта” исправляла такелаж…». Меня всегда удивляло, почему люди повторяют когда-то искаженные слова этой песни, не задумываясь о том, что если у судна пробоина в корпусе, то надо чинить пробоину, а не «исправлять такелаж».

Вот примерно также обстоят дела и с так называемым «управлением рисками». Число авторов, включивших главу об этом в свои книги и статьи о биржевой торговле, огромно. И большинство из них ошибаются!

Как говорил один мой знакомый математик, любая достаточно сложная задача имеет простое, логичное, очевидное для всех неверное решение. Таким решением, по мнению незадачливых авторов, является выдерживание бОльшим единицы отношения расстояния от цены открытия позиции до уровня тейк-профита к расстоянию от нее же до уровня стоп-лосса, то есть отношения потенциальной прибыли к потенциальному убытку в сделке (далее по тексту для краткости — ТП/СЛ), чем, якобы, обеспечивается положительное математическое ожидание прибыли. Чаще всего встречается рекомендация, что это отношение должно быть не менее чем 2:1.

( Читать дальше )

Индикатор тренда для акций

- 15 августа 2019, 08:06

- |

Акции как финансовый инструмент, на мой взгляд, интересны, прежде всего, высокой волатильностью (из-за низкой, в сравнении с резервными валютами и драгметаллами, ликвидности) и значительной продолжительностью тенденций, что дает возможность иметь потенциально очень высокий доход от операций с ними.

В отличие от ликвидных валют, котировки даже самых ликвидных акций не подчиняются нормальному закону распределения, поэтому использование для торговли ими контртрендовых торговых систем, основанных на сигналах технических индикаторов о текущей «перекупленности» или «перепроданности» финансового инструмента, не приносит желаемого результата (прибыли) – очень уж велик вероятный диапазон колебаний цен на акции.

Использование для прогнозирования рыночных тенденций экономического («фундаментального») анализа я считаю малопродуктивным. Об этом я писал ранее здесь: https://smart-lab.ru/blog/554589.php

( Читать дальше )

О форекс-кухнях

- 14 августа 2019, 07:31

- |

Очень многие убеждены, что «форекс — лохотрон». Я начинал работу на финрынках с ФС ММВБ, затем был FORTS, но все же окончательный выбор я остановил на работе через форекс-дилеров. Это многих удивляет, поскольку миф о злонамеренных действиях форекс-дилеров и «конфликте интересов» между ним и его клиентами очень распространен. Вот что я думаю по этому поводу:

Да, подавляющее большинство клиентов форекс-дилеров теряют, а не зарабатывают деньги. Но ровно то же самое происходит и со спекулянтами — клиентами брокерских контор на классическом биржевом рынке. Высокие торговые риски, связанные с использованием «плеча до Луны» клиентами форекс-дилеров, приводят к быстрому «сливу» их счетов. Но спекулянты — клиенты брокеров, используя значительно меньшие плечи, «сливают» счета ничуть не медленнее из-за бОльшей волатильности инструментов и бОльших транзакционных издержек: проскальзываний, сборов, комиссий и налогов.

Сел-менеджеры, меняя место работы, легко переходят от дилеров к брокерам и обратно: из Альпари в БКС, из Финама в Форексклуб и т.д. Они прекрасно знают, как одинаково мала доля успешных спекулянтов как среди клиентов форекс-дилеров, так и среди клиентов брокерских контор.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал