SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Falcone

Вечерние размышления о рынке

- 10 июля 2014, 22:10

- |

Однажды к мастеру Шри Япутре пришли странники...

— Учитель, вот уже пять лет мы практикуем дзадзен, читаем коаны, делаем асаны — сказали они, — Но так и не достигли самадхи.

Шри Япутра открыл один глаз и после непродолжительной паузы ответил:

— Идите на ...., я и слов то таких не знаю.

Ничего не напоминает? На самом деле как прибыльно торговать на рынке знают многие. Причем прибыльных стратегий множество и все они просты. Однако никто не хочет их воплощать. Всегда кажется, что должно быть что-то особенное, непостижимое....«для избранных». И когда с такой «кашей» в голове люди совершают ошибки и теряют деньги, то как древние люди начинают придумывать себе богов, идолов, совершают обряды и т.п. (куклы, гуры и т.п.). Медведи, быки, волки, бараны… да какая разница, что толку искать смысл в этом. И миллиардеры терпят неудачи на рынке(т.е. не всегда большие деньги умные)… к чему я собственно. Хотел поразмышлять, поумничать-а оно это мне надо!)))))) Глядите лучше как американцы задорно пытаются выкупиться да и наши тоже «подмахивают»)))

— Учитель, вот уже пять лет мы практикуем дзадзен, читаем коаны, делаем асаны — сказали они, — Но так и не достигли самадхи.

Шри Япутра открыл один глаз и после непродолжительной паузы ответил:

— Идите на ...., я и слов то таких не знаю.

Ничего не напоминает? На самом деле как прибыльно торговать на рынке знают многие. Причем прибыльных стратегий множество и все они просты. Однако никто не хочет их воплощать. Всегда кажется, что должно быть что-то особенное, непостижимое....«для избранных». И когда с такой «кашей» в голове люди совершают ошибки и теряют деньги, то как древние люди начинают придумывать себе богов, идолов, совершают обряды и т.п. (куклы, гуры и т.п.). Медведи, быки, волки, бараны… да какая разница, что толку искать смысл в этом. И миллиардеры терпят неудачи на рынке(т.е. не всегда большие деньги умные)… к чему я собственно. Хотел поразмышлять, поумничать-а оно это мне надо!)))))) Глядите лучше как американцы задорно пытаются выкупиться да и наши тоже «подмахивают»)))

- комментировать

- 9 | ★3

- Комментарии ( 25 )

Новости реального сектора. Обзор новых производств: май 2014 г.

- 10 июля 2014, 19:03

- |

+ 16 новых производств

11 — с объемом инвестиций от 1 млрд. рублей

6 — с участием иностранных инвесторов

12 — построено с нуля

13 мая

В Серпуховском районе Московской области состоялось открытие нового завода «VitrA-сантехника».

( Читать дальше )

Фьючерс на индекс волатильности российского рынка RVI. Часть Первая.

- 10 июля 2014, 17:54

- |

Этот пост посвящен фьючерсу на российский индекс волатильности RVI Московской Биржи.

К моменту написания поста фьючерс еще не запущен (торги не проводятся). Однако индекс RVI уже рассчитывается — его текущее значение, исторические данные, методику расчета и проч. можно найти на сайте биржи. На сайте также можно ознакомиться со Спецификацией Фьючерсного контракта на волатильность российского рынка.

Подробно о методике расчета индекса RVI читайте в моем предыдущем посте RVI – Russian Volatility Index.

Основные пункты Спецификации фьючерса на RVI

1. Базовый актив

Базовым активом Контракта является волатильность российского рынка. В целях настоящей Спецификации под Волатильностью понимается показатель, отражающий рыночную оценку будущего колебания значений Индекса РТС — приводится в Спецификации.

( Читать дальше )

К моменту написания поста фьючерс еще не запущен (торги не проводятся). Однако индекс RVI уже рассчитывается — его текущее значение, исторические данные, методику расчета и проч. можно найти на сайте биржи. На сайте также можно ознакомиться со Спецификацией Фьючерсного контракта на волатильность российского рынка.

Подробно о методике расчета индекса RVI читайте в моем предыдущем посте RVI – Russian Volatility Index.

Основные пункты Спецификации фьючерса на RVI

1. Базовый актив

Базовым активом Контракта является волатильность российского рынка. В целях настоящей Спецификации под Волатильностью понимается показатель, отражающий рыночную оценку будущего колебания значений Индекса РТС — приводится в Спецификации.

( Читать дальше )

За сланцы Украины

- 09 июля 2014, 16:57

- |

Киев продал Донбасс и Львов корпорациям Shell и Chevron. Вместе с людьми

Джульетто Кьеза, известный итальянский политический деятель и экс-депутат Европарламента, выступил с заявлением, в котором утверждает, что официальный Киев продал пять областей Украины корпорациям Shell и Сhevron на 50 лет с правом продления аренды. «То есть, навсегда» – делает вывод Джульетто Кьеза. Население же, проживающее на этих территориях будет подвержено экспроприации. По его словам 24 января этого года, за месяц до государственного переворота, правительство Януковича–Азарова заключило некое дополнительное соглашение с корпорациями Shell и Сhevron, текст которого до сих пор держится в секрете.

Как подтвердил Джульетто Кьеза в беседе, его заявление основано на достоверных источниках. Заметим, что информация о заключении этого соглашения уже достаточно давно обсуждается в Сети, причём в некоторых материалах даже приводятся якобы настоящие выдержки из текста документа. Но официального сообщения до сих пор не было. Поэтому заявление столь авторитетного общественного деятеля можно считать первым достоверным подтверждением.

( Читать дальше )

Джульетто Кьеза, известный итальянский политический деятель и экс-депутат Европарламента, выступил с заявлением, в котором утверждает, что официальный Киев продал пять областей Украины корпорациям Shell и Сhevron на 50 лет с правом продления аренды. «То есть, навсегда» – делает вывод Джульетто Кьеза. Население же, проживающее на этих территориях будет подвержено экспроприации. По его словам 24 января этого года, за месяц до государственного переворота, правительство Януковича–Азарова заключило некое дополнительное соглашение с корпорациями Shell и Сhevron, текст которого до сих пор держится в секрете.

Как подтвердил Джульетто Кьеза в беседе, его заявление основано на достоверных источниках. Заметим, что информация о заключении этого соглашения уже достаточно давно обсуждается в Сети, причём в некоторых материалах даже приводятся якобы настоящие выдержки из текста документа. Но официального сообщения до сих пор не было. Поэтому заявление столь авторитетного общественного деятеля можно считать первым достоверным подтверждением.

( Читать дальше )

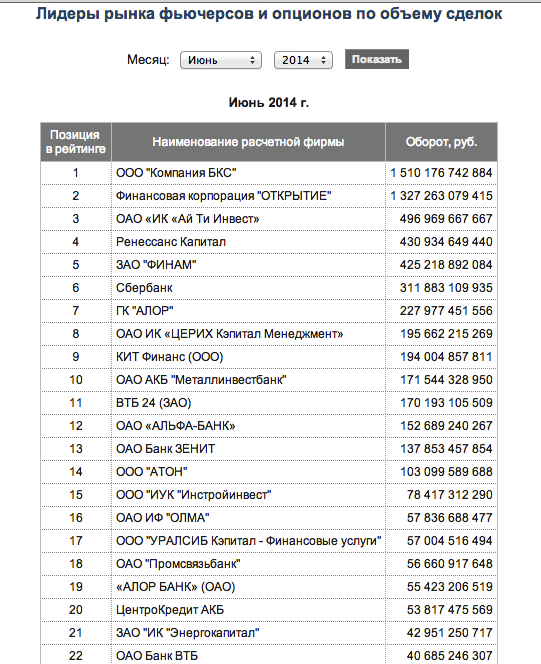

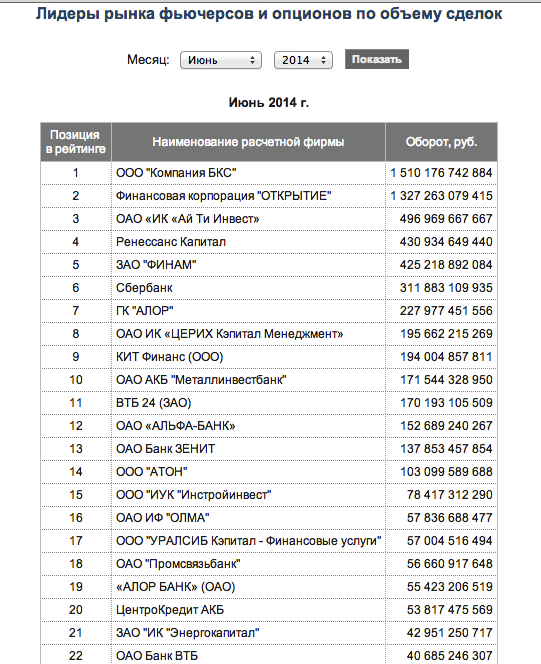

По сколько контрактов РИ гоняют инвестбанки

- 09 июля 2014, 00:52

- |

Если представить, что такие банки как ДБ, Мерил Линч, Морган Стэнли, Кредит Свисс гоняют внутри дня фьючерс РТС своими автоматизированными системами, то можно подсчитать их примерный рабочий сайз на основе оборотов за июнь 2014.

Крупняк пропускаем, так как они скорее брокерскими услугами занимаются (где пасутся овечки). Кстати, сразу видно кто на рынке может кукловодить, так как располагает данными по позициям большинства участников.

( Читать дальше )

Крупняк пропускаем, так как они скорее брокерскими услугами занимаются (где пасутся овечки). Кстати, сразу видно кто на рынке может кукловодить, так как располагает данными по позициям большинства участников.

( Читать дальше )

Как торгуете?

- 06 июля 2014, 10:47

- |

Как торгуете?

1. По тренду, со стопами

2. Против тренда без стопов

Успеха добиваются обе группы, но с достаточно коррелирующей обратной периодичностью. То есть, кто придерживается торговли по тренду, ставит стопы — их задача суметь войти по тренду, не растеряв депозит во флете, и далее правильно манипулировать стопом, чтобы не выбило раньше времени из тренда. Минус такого метода торговли — если хочешь постоянно быть в рынке — будь готов отдавать по нескольку минусов подряд, а затем их отбить будет гораздо труднее, не увеличивая лот. Здесь важен точный вход в правильном направлении.

Вторая группа в основном использует сеточную торговлю, роботов, мартингейл, что надо признать дает ошеломляющие успехи, и чем быстрее был взлет прибыльности такого типа стратегии, тем круче и неожиданнее будет пике. Но пока оно не произошло прибыль капает стабильно.

Есть и смешанного типа тактики торговли, например так называемый обратный мартин. Это торговля как правило на прорыв со стопом и увеличением лота после убыточной сделки. Страдает тем же недостатком, как и классический мартингейл — это просадка, но в отличие от классики, в обратном мартине она выражена в падениях и последующих за ними взлетами баланса счета, но есть хорошее достоинство — достаточно часто серии будут закрываться в плюс, и прибыль можно выводить после каждой закрытой серии. Опасность в том, что часто такая тактика приводит к тому, что в определенный момент просто не хватает средств для открытия следующей сделки с очередным увеличением лота.

Продолжение следует...

Субботнее чтиво: Игра "Монополия" как модель современной экономики

- 05 июля 2014, 16:38

- |

Забавные и познавательные сравнения игры с реальной жизнью. Самое то для чтения в выходные.

Posted by Frances Coppola on Jun 30th 2014

На прошлой неделе на приеме, устроенном фондом HACT, я проводила воркшоп, в ходе которого мы рассматривали рынок недвижимости в Британии в контексте игры в «Монополию».

Знаменитая настольная игра в «Монополию» — это игра в «спекуляцию» недвижимостью. Игрок выигрывает, если он завладел всем имуществом и обанкротил остальных игроков. Она простая и старомодная — по современным меркам цены практически невероятные. Но тем не менее она содержит важное послание, которое касается нашего отношения к недвижимости.

Первое, что стоит заметить по поводу «Монополии» — вы начинаете играть в абсолютно равных условиях для всех. Каждый, кто считает, что неравенство по природе своей свойственно частному предпринимательству — должен поиграть в эту игру. В самом начале все игроки равны — у вас одинаковый денежный фонд, одинаковый базовый доход и одинаковый шанс добиться успеха. Это самое эгалитарное общество в мире. Успех определяется, во-первых, удачей, а во-вторых — стратегией. Люди, которые регулярно выигрывают в «Монополию» (среди них мой брат, например) научились использовать стратегию, чтобы обыграть удачу. К концу игры вся недвижимость должна быть собрана в руках одного игрока, поскольку остальных заставили продать их активы, чтобы заплатить ему арендную плату. «Монополия» начинается с идеального равенства и заканчивается тотальным неравенством — и все это происходит только в результате операций на свободном рынке.Неравенство — не обязательное условие свободного предпринимательства, но его неизбежное последствие.

( Читать дальше )

Сколько может работать робот

- 03 июля 2014, 16:13

- |

Дано: Робот на связке QUIK+Excel (VB). Таблицы из квика выводятся по DDE. Ексель2003 отправляет транзакции через текстовый файл и импорт транзакций в квике. В квике есть небольшая тбличка на Qpile. Максимальный объем сделок 1-2 в день.

Все это залито на VPS под Windows8.

Вопрос- может такая конструкция работать месяц без помощи?

В чем может быть риск?

Какие могут быть критичные сбои требуемые вмешательства?

Вопрос скорее к практикам, чем к теоретикам.

Все это залито на VPS под Windows8.

Вопрос- может такая конструкция работать месяц без помощи?

В чем может быть риск?

Какие могут быть критичные сбои требуемые вмешательства?

Вопрос скорее к практикам, чем к теоретикам.

Максвел Банк&2ТБанк

- 02 июля 2014, 22:04

- |

Привет, коллеги!

Соскучилась по вам и решила написать)

Написать о… Банке))

Совсем недавно услышала о таком Банке, который называется «2ТБанк». Ранее о нем никогда не слышала и невидела.

Решила немного разобраться что это за «фрукт» такой))

Вероятно практически каждый из вас слышал о «Максвелл капитал».

Но многие воспринимают это название как инвесткомпанию, которую лишили недавно лицензии

smart-lab.ru/blog/186179.php

А оказывается есть(был) еще и МаксвелБанк, владельцем которого был Артур Перепелкин, известный как водочный король. Этого вероятно ему стало мало и он решил открыть свой Банк.

«Перепелкин открыто озвучил свое отношение к прежнему «Максвеллу»: мол, «новый» «Максвелл Банк» не имеет никакого отношения, кроме совпадения названий к своим печально известным «. бывшим родственникам » Напомним, эти «родственники» часто становились причиной громких скандалов: УК «Максвелл Эссет Менеджмент» и инвесткомпания «Максвелл Капитал», входившие вместе с Банком «Максвелл» в состав финансового холдинга «Максвелл Капитал Групп», регулярно затевали на фондовом рынке спекулятивные игры. ПИФы, находящиеся под управлением УК «Максвелл Эссет Менеджмент», обесценились в конце 2008 — начале 2009 годов куда сильнее, чем аналогичные инструменты, находящиеся под управлением других компаний.»

( Читать дальше )

Соскучилась по вам и решила написать)

Написать о… Банке))

Совсем недавно услышала о таком Банке, который называется «2ТБанк». Ранее о нем никогда не слышала и невидела.

Решила немного разобраться что это за «фрукт» такой))

Вероятно практически каждый из вас слышал о «Максвелл капитал».

Но многие воспринимают это название как инвесткомпанию, которую лишили недавно лицензии

smart-lab.ru/blog/186179.php

А оказывается есть(был) еще и МаксвелБанк, владельцем которого был Артур Перепелкин, известный как водочный король. Этого вероятно ему стало мало и он решил открыть свой Банк.

«Перепелкин открыто озвучил свое отношение к прежнему «Максвеллу»: мол, «новый» «Максвелл Банк» не имеет никакого отношения, кроме совпадения названий к своим печально известным «. бывшим родственникам » Напомним, эти «родственники» часто становились причиной громких скандалов: УК «Максвелл Эссет Менеджмент» и инвесткомпания «Максвелл Капитал», входившие вместе с Банком «Максвелл» в состав финансового холдинга «Максвелл Капитал Групп», регулярно затевали на фондовом рынке спекулятивные игры. ПИФы, находящиеся под управлением УК «Максвелл Эссет Менеджмент», обесценились в конце 2008 — начале 2009 годов куда сильнее, чем аналогичные инструменты, находящиеся под управлением других компаний.»

( Читать дальше )

Рассылка смартлаба!

- 02 июля 2014, 17:52

- |

Вспомним что интересного у нас происходило на неделе 16-22 июня!

Среди занимательных моментов недели можно отметить конкурс демотиваторов (+109,154к), который на смартлабе устроила Московская Биржа. Победители получили памятные призы (+39,41к). Пока же биржа устраивает занятные конкурсы, Арсагера готовит жалобу в ФАС на ее злобные действия по удалению арсагеровского ЗПИФа с торгов (+38,4к). Тем временем, герой смартлаба Александр Шадрин, вошел в состав совета директоров той самой Арсагеры (+111,64к). Ну герой ЛЧИ-2013 робот SECRET объявил конкурс на лучшую HFT-идею с щедрым призом 1000 рублей. Пост набрал +92 и 188к.

Новости смартлаба и его партнеров

На смартлабе улучшена функция Мой Счет

United Traders: видео о том, как открывали офис в Казахстане

XCFD: видео-инструкции, как торговать с xCFD

Алготрейдинг, опционы

Swan: тактика управления позицией (плюс грааль) (+71,18к)

Как зарабатывать нахаляву на российских опционах? (+45,32к)

Денис Чирковский: Война в Ираке и миф о неограниченном убытке при продаже опционов (+32,13к)

Валерий Песчинский: нулевый опционщик. Заключительная часть (+11)

Опционная поза с отрицательным риском (+8,4к)

Торговая стратегия на основе “magic time” и MarketSentiment (+8,60к)

Магистр Йода: Стратегия «брейкаут первых 30 минут» (+86,20к)

( Читать дальше )

Среди занимательных моментов недели можно отметить конкурс демотиваторов (+109,154к), который на смартлабе устроила Московская Биржа. Победители получили памятные призы (+39,41к). Пока же биржа устраивает занятные конкурсы, Арсагера готовит жалобу в ФАС на ее злобные действия по удалению арсагеровского ЗПИФа с торгов (+38,4к). Тем временем, герой смартлаба Александр Шадрин, вошел в состав совета директоров той самой Арсагеры (+111,64к). Ну герой ЛЧИ-2013 робот SECRET объявил конкурс на лучшую HFT-идею с щедрым призом 1000 рублей. Пост набрал +92 и 188к.

Новости смартлаба и его партнеров

На смартлабе улучшена функция Мой Счет

United Traders: видео о том, как открывали офис в Казахстане

XCFD: видео-инструкции, как торговать с xCFD

Алготрейдинг, опционы

Swan: тактика управления позицией (плюс грааль) (+71,18к)

Как зарабатывать нахаляву на российских опционах? (+45,32к)

Денис Чирковский: Война в Ираке и миф о неограниченном убытке при продаже опционов (+32,13к)

Валерий Песчинский: нулевый опционщик. Заключительная часть (+11)

Опционная поза с отрицательным риском (+8,4к)

Торговая стратегия на основе “magic time” и MarketSentiment (+8,60к)

Магистр Йода: Стратегия «брейкаут первых 30 минут» (+86,20к)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал