Избранное трейдера FARAON

Слоны против Медведей и Быков

- 07 января 2020, 00:12

- |

Когда рынок падает, то игрой заправляют Медведи.

Когда рынок «пылесосят», то игрой заправляют Слоны, которые «вертели на своём хоботе» и Медведей и Быков.

- комментировать

- 3.8К | ★2

- Комментарии ( 4 )

Как я сделаю вас лучше в 2020 году?

- 06 января 2020, 13:41

- |

6 января 2016 года я бросил курить с вашей помощью, объявив на смартлабе челендж: Вызов 2016: не курить ни одной сигареты. Было тяжело, но сила публично данного слова удерживала меня от желания выкурить ту самую сигарету. Вначале если мне очень хотелось покурить, я делал всего 🚬1 затяжку. Потом это стало так противно, что и об этом я позабыл.

Некоторые люди присоединились ко мне, и мне интересно — бросил ли кто-то курить вместе со мной?

Точно могу сказать — отсутствие курения изменило мою жизнь в лучшую сторону!

Кто не уверен, что сигареты вредят вам, для вас я полтора года назад написал подробно о вреде курения для человека и трейдера. Часть 2. Часть 3. Пожалуй, для трейдеров, наиболее интересным моментом является тот, что курение разрушает ту часть мозга, которая отвечает за принятие волевых решений.

В 2020 году я предлагаю всем курящим повторить мой опыт и присоединиться к челенджу! Я вас готов поддержать следующим обещанием:

🍷В 2020 году я не выпью ни одной капли спиртного, а выпью только 31.12.2020 за новый год!

Кто готов присоединиться ко мне, пишите в комментариях +1 и пишите от каких ядов вы готовы отказаться.

Какие нас ждут риски в 2020 году

- 06 января 2020, 11:36

- |

И так, друзья, надвигающаяся война между США и Ираном грозит взлетом котировок на нефть. Общественность ждет взлета котировок наших акций, что вполне логично и скорее всего будет на первом этапе. НО! Есть несколько рисков, которые вы должны учитывать при принятии решения. Скажу наперед, что входить вдолгую, особенно в те фишки, которые активно росли прошлый год — считаю крайне неразумным.

РИСКИ

Легко посчитать, что 13 недель подряд рынок тянут вверх. Неужели Вы ждете, что он будет расти еще 13 недель к ряду ))) Считаю это крайне маловероятным. Особенно, когда это делают под конец года, создавая ложный оптимизм в умах инвесторов.

( Читать дальше )

Кто не понял, тот поймёт или Гайана делает рывок.

- 06 января 2020, 10:54

- |

--------------------

На конец 2019 года в РФ работали 4274 компании с немецким капиталом против 6200 на 2014 год.

За ушедший год их число сократилось еще на 8%, или на 370 компаний.

--------------------

Китайская PetroChina — одна из крупнейших нефтегазовых компаний в мире. Но вознаграждение главы PetroChina в 115 раз меньше, чем у главы Роснефти.

PetroChina Стоимость: $144 млрд Вознаграждение главы: $113 000

Роснефть Стоимость: $77 млрд Вознаграждение главы: $13 000 000.

--------------------

В среднем россияне, по данным Росстата, тратят на еду 5,5 тысячи рублей в месяц.

Это 180 рублей, или 2,8 доллара в день.

У типичной семьи на еду уходит 31% доходов — втрое больше, чем в Великобритании (10%), Нидерландах (10,6%), Ирландии или Норвегии (менее 12%).

--------------------

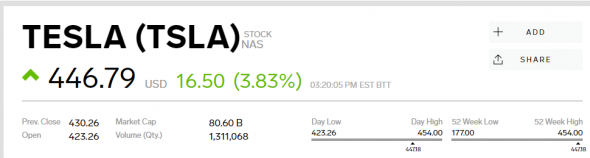

Рыночная стоимость Tesla пробила уровень в $80 млрд.

Тesla: $80.6 млрд

General Motors: $51.9 млрд

Ford Motor Company: $35.9 млрд

Fiat Chrysler Automobiles: $22.6 млрд

( Читать дальше )

Что будет с золотом после того как Трамп начал войну на ближнем востоке?

- 06 января 2020, 00:27

- |

Смерть генерала Касема Сулеймани может спровоцировать в отношениях США и Ирана кризис такой же глубины, как удержание американцев в заложниках сорок лет назад. Погиб также замглавы шиитского ополчения в Ираке, что существенно осложняет ситуацию и прогнозирование перспектив.

А целился Дональд Трамп, видимо, в ненавидимую им “ядерную сделку” 2015 г. Позиция Тегерана по ней теперь явно станет более агрессивной и, вероятно, неприемлемой даже для Европы. Безусловно, история получит свое продолжение, и эскалация напряженности на Ближнем Востоке в той или иной форме гарантирована.

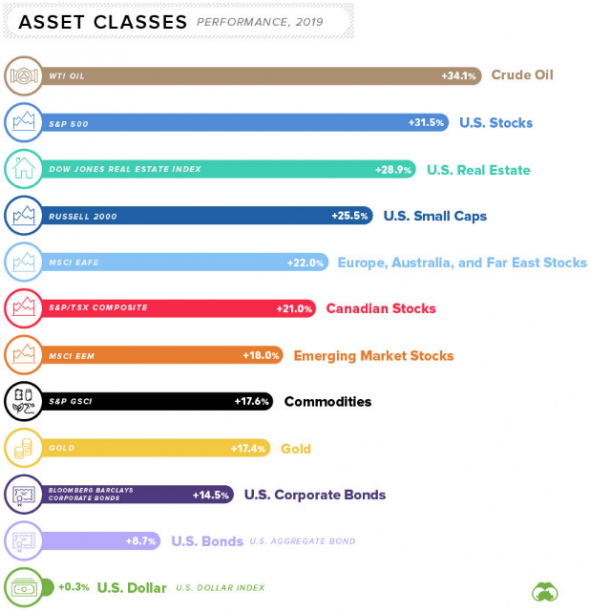

Ожидаемый результат – бурный рост цен на нефть и золото. Причем среднесрочно лучше смотрятся именно драгоценные металлы. Глобальные ставки снижаются, есть существенное недоинвестирование в этот класс активов, плюс на рынках палладия и серебра – естественный дефицит. И тут впридачу геополитика. Исходя из исторической премии за такие риски в 10-20% от котировки, серебро на этом фоне легко может уйти выше $20, а палладий – к $2500 за унцию.

Источник информации: телеграм канал Николая Корженевского

Москва - российский Гонконг

- 05 января 2020, 23:10

- |

Благополучие Москвы сильно выделяется среди российских городов. Ситуация начинает напоминать страну в стране, как, например, Гонконг всегда сильно отличался от остального Китая.

Цифры отрыва поражают:

👉8% населения живет в Москве

👉24% доля доходов Москвы среди городов России

👉2,8 трлн руб — бюджет Москвы 2020 год

👉0,7 трлн руб — бюджет Спб 2020, у остальных еще меньше

👉доход бюджета города на человека = в 2,5-3 раза выше среднероссийского

👉38% поступлений бюджета Москвы — НДФЛ

👉35% поступлений — налог на прибыль

👉На благоустройство Москвы в этом году потрачено 300 млрд руб (чтобы не делиться своим бюджетом с другими регионами России).

👉130 млрд руб — доходы Москвы от туризма (25 млн чел)

Причина отрыва — большое количество зарегистрированных в Москве компаний и миллиардеров.

Выводы? Без выводов. Просто это говорит о том, что экономическая стратегия государства не слишком разумная.

Но при сырьевой модели экономики с центральным распределением всех ресурсов это закономерное следствие.

Военные подвиги Трампа затмили сагу об импичменте. Обзор на предстоящую неделю от 05.01.2020

- 05 января 2020, 21:41

- |

По ФА…

Протокол ФРС

Участники рынка не отреагировали на публикацию протокола ФРС, но отчасти причиной этому стала низкая ликвидность на рынках из-за времени публикации протокола.

Риторика в отношении ставок ФРС никого не удивила, члены ФРС намерены сохранять ставки на текущих уровнях «некоторое время», пока поступающая информация будет в целом соответствовать прогнозам по перспективам росту экономики.

Тем не менее, члены ФРС указали на возможность изменения политики в случае, «если появятся события, которые приведут к существенной переоценке перспектив».

Риторика протокола была с голубиными нотками, было признано сохранение нисходящих рисков для перспектив роста экономики в то время, как инфляция продолжает находится ниже цели ФРС по мандату в 2,0%.

ФРС перенесла завершение обзора по долгосрочной стратегии с января 2020 года на середину 2020 года, явно рассчитывая, что в июне понимание перспектив роста мировой экономики прояснится.

Но самая интересная часть протокола ФРС касалась дальнейшей политики по краткосрочным операциям репо.

ФРС обсудила ожидания постепенного перехода от активных операций репо в следующем году, поскольку покупки ГКО США обеспечивают большую базу резервов.

Календарь операций репо, начинающийся в середине января, может отражать постепенное сокращение активных операций репо, но некоторые операции репо могут понадобиться, по крайней мере, до апреля, когда налоговые платежи резко снизят уровень резервов.

Поскольку запасы остаются достаточными, то в какой-то момент может оказаться целесообразным осуществить техническую корректировку ставки по избыточным резервам IOER и предлагаемой ставки по соглашениям овернайт (ON RRP).

Если условия требуют такой корректировки, ставка IOER может приблизиться к середине целевого диапазона ставки по федеральным фондам, а ставка ON RRP может быть выровнена с нижней частью целевого диапазона.

( Читать дальше )

Дофамин - самый нужный гормон

- 03 января 2020, 13:38

- |

Итак, я уже давно осознал, что высокий уровень дофамина (C8H11NO2) — это ключевое отличие успешных людей. Если коротко, дофамин — это и есть ваша мотивация делать что-либо. Мало дофамина — вы будете сидеть дома и ничего не хотеть. Много дофамина — вы будете не то, чтобы все время куда-то стремиться, вы будете постоянно запускать новые бизнесы:))

И вот, я первый раз читаю книгу, которая целиком посвящена этой теме. Как ни странно, эта книга в существенной степени затрагивает аспекты счастья человека, потому что, если вы еще не поняли, счастье — это и есть работа трех-четырех наших гормонов.

Где-то 9 лет назад я сформулировал свою формулу счастья. Один из трех компонент — «новизна» по сути и есть следствие дофамина. Именно дофамин заставляет нас жаждать нового.

А теперь как раз начну с того очевидного нового, что я узнал из этой книги.

1. Дофаминергичные люди такие успешные с виду, но самом деле часто несчастливы. Потому что они живут в будущем, а настоящее им не интересно и скучно.

2. есть Мир «здесь и сейчас» и есть мир отделанного будущего. И два эти мира регулируются работой разных гормонов: дофамин — это планирование будущего. А «здесь и сейчас» — это серотонин, окситоцин и эндорфин. Так вот они как качели — находятся на противоположных концах равновесия. Если действует дофамин, то остальные наоборот снижаются. Например, стремление купить машину — это дофамин. А вот как долго вы будете наслаждаться этой машиной зависит от гормонов H&N (так эту группу называют в книге).

3. Дофамин может полностью изменить личность. Много дофамина — это шизофрения и биполярное расстройство. Мало дофамина — это болезнь Паркинсона.

4. Все творческие гении имеют много дофамина. Многие из них действительно были шизиками. Когда дофамина много, ты будешь думать о проблемах всего общества, ради которых можно пожертвовать всеми кто находится рядом (типичный пример в голове всплывает — Сталин).

5. Дофамин обусловил переселение человека по земле 100,000 лет назад. Человечество берет начало в Африке. И чем дальше забирался человек, тем больше дофамина в этом регионе. Чем больше дофамина — тем выше вероятность эмиграции. Штаты — регион с самым высоким уровнем дофамина и биполярных расстройств, как следствие. Как то в Израиле таксист сказал: «Мы евреи вечно всем недовольны». Сейчас я понял, что так и есть, и причина — повышенный дофамин. Израиль — вторая после США нация с долей биполярки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал