Избранное трейдера Mein herz Brent

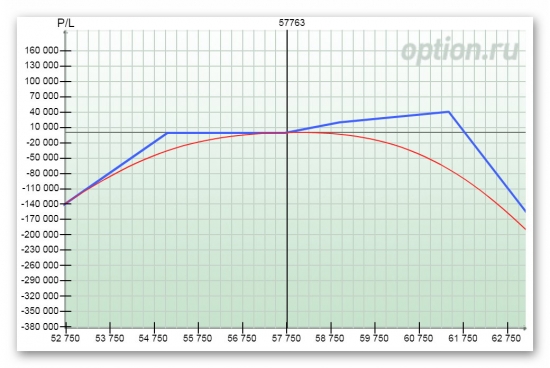

Что с волой

- 13 октября 2017, 19:43

- |

Что с волой???? я не готов брать такие близкие риски.

- комментировать

- 28 | ★2

- Комментарии ( 3 )

Анализ показателей бухгалтерской отчетности эмитента

- 06 октября 2017, 10:57

- |

Ранее в этом блоге приводилась методика анализа компаний. Среди всего прочего там есть такие вопросы как "Компания консервативно финансируется? Какой уровень долга к чистой прибыли за последний отчетный год?" и "сколько компании нужно тратить на поддержание текущих операций?" Как посмотреть\подсчитать эти значения?

Компания консервативно финансуируется? Какой уровень долга к чистой прибыли за последний отчетный год?

Чистую прибыль смотрим в разделе «Отчет о финансовых результатах» бухгалтерской отчетности в строке «Чистая прибыль».

Уровень долгов — оцениваем с помощью «Бухгалтерского баланса» бухгалтерской отчетности. Смотрим раздел «Пассив». Там находим строку «Баланс» — она в самом конце (код строки 1700). Смотрим значение баланса за нужный период. Из этого числа вычитаем размер собственного капитала. Эта строка находится чуть выше. Называется она «Итого по разделу III» (код строки 1300) в разделе «III. Капитал и резервы».

( Читать дальше )

Деньги любят счет или почему меня не волнуют ставки брокеров по марже

- 29 сентября 2017, 16:33

- |

В своем недавнем топике я объяснял, почему шорты лучше торговать на фьючерсе, а лонги на споте. Там же был и предложен метод, как можно, получая безрисковую ставку, торговать шорты по данным спота. Понятно, что все эти рассуждения не учитывали комиссии брокеров. И я в том топике предложил посчитать все За и Против, исходя из реальных условий. Вот и давайте проведем такие расчеты на примере моего личного счета. Что он из себя представляет?

RI – 50%

SBER, GAZP, GMKN, ROSN – по 12.5%

Si – 33%

OФЗ – 33%

Что из себя представляют приведенные %%? Это соотношение между полным лонгом по моим системам в соответствующем эмитенте по номиналу, рассчитанному по цене закрытия предыдущего дня к размеру счета, рассчитанному по тем же ценам. Так как в RI, SBER, GAZP, GMKN, ROSN торгуются по три трендовых торговых идеи, две из которых разбиваются на 2-3 торговых алгоритма с разными параметрами (у одной идеи оптимизируемый параметр один и на нем особо с портфелями не разбежишься) плюс еще в RI торгуется одна контртрендовая система с реальным таймфреймом пара часов. Поэтому в этой части портфеля полный лонг, как и полный шорт, дело нечастое (примерно по 30% времени в году). В Si торгуется одна идея с одним набором параметров, так как при среднем времени в позиции 12 с небольшим дней заморачиваться с портфелями тоже смысла большого не имеет, поэтому тут и полный лонг и полный шорт занимают примерно по 45% времени. Ну и в ОФЗ у меня банальный B&H.

( Читать дальше )

первый и единственный российский победитель Кубка Роббинса

- 28 сентября 2017, 21:41

- |

Артур- исключительно интересный собеседник, и с блеском ответил на заданные ему вопросы«сходу», без малейшей подготовки. Рекомендую к просмотру :)

PS если вы захотите попрoбовать свои силы в конкурсе в 2018 году, обращайтесь!

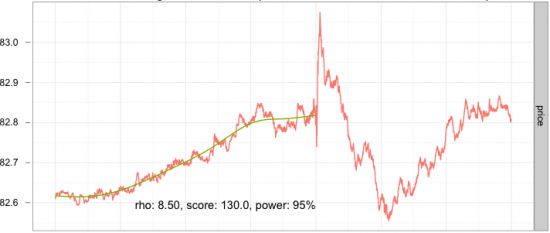

Ценовая функция и режим (часть 1)

- 24 сентября 2017, 14:09

- |

Перевод статьи из блога tr8dr, кое-что из основ для HFT торговли.

Алгоритмы высокочастотной торговли можно разделить на следующие категории:

1. Различные формы маркет мэйкинга (вероятно самый большой процент)

2. Заработок на действиях других участников рынка или на микроструктуре рынка

3. Краткосрочный арбитраж

4. Алгоритмы исполнения больших заявок

Также среднесрочные стратегии подразделяются на:

1. Следование за трендом (если есть достаточно сильный импульс)

2. Следование за циклами (продажа/покупка в точках разворота высокоамплитудных ценовых циклов)

3. Долгосрочный арбитраж

Если сфокусироваться на алгоритмах маркет мэйкинга и следования тренду/циклам, то понимание ценового режима и ценовой функции очень важно.

Режим

Мы должны определять текущий ценовой режим для того, чтобы понимать, где мы можем применять стратегию маркет мэйкинга, а где следование тренду или циклам.

( Читать дальше )

Промсвязьбанк: казнить нельзя помиловать

- 22 сентября 2017, 09:17

- |

В комментариях к моему посту Дмитрий К задал вопрос о моем отношении к Промсвязьбанку. В рамках комментария получилось слишком громоздко, так что решил вынести в отдельный пост. Времени было не очень много на ответ, поэтому он может показаться несколько поверхностным. Если у кого-то есть дополнительные соображения/информация, прошу в комменты.

Дмитрий К., к Промсвязю я престрастен, меня с ним связывают давние отношения. Если смотреть трезво, то есть и про- и контра-.

Очень веским аргументом «за» для меня было то, что они летом разместили своих субордов на 500 млн долл при двухкратной переподписке. Причем, как я понял, размещение было на сторонних инвесторов. Во время истерики с Открытием (август)ни какого кардинального уменьшения остатки по текущим и срочным счетам не показали (физики чуть уменьшились, юрлица наоборот принесли заметно). На примере с Открытием мы видим, что именно резкий исход клиентских денег может уложить на бок практически любой банк. Пока что остатки указывают на стабильную базу у Промсвязя.

За последние пять дат ни доходные, ни высоколиквидные активы не показали в динамике чего-то угрожающего. По выданным межбанквским кредитам ситуация тоже стабильная.

Заметное увеличение прошло в августе по вложениям в корпоративные облигации нерезидентов (+23 млрд.) Что за нерезиденты такие- бог весть и сразу после увеличения капитала это сильно смахивает на приобретение бумаг какой-нибудь связанной стороны. Существенные факты посмотрел за этот период, вроде нету. Зато полно валютного свопа с санируемым Автовазбанком. Кроме того, есть еще одна ложка дегтя- летом Sergio Fedosoni публиковал статью по поводу того, что значительная часть промсвязевских высоколиквидных активов представлена остатком на корсчете в том самом санируемом Автовазбанке и может быть далеко не так ликвидна. Статью очень рекомендую:

smart-lab.ru/blog/409137.php

От себя лишь добавлю, что с тех пор доля размещенных на НОСТРО-счетах активов никак качественно не поменялась.

Еще минус- довольно высокая доля просрочки в портфеле- более десяти процентов. Из тех банков, которые я для себя мониторю, хуже только у РСХБ, БИНа и ФКО (после того как там стала работать временная администрация). Плюс отношение просрочки к размеру капитала меня тоже напрягает- почти 48%. Худшие результаты показывают ФКО (79%), РСХБ (54%), Интеза (49%). Как ни странно, не далека от этих уровней спесивая Альфа (45%). Для сравнения, у Сбера 12.6%, у Райфа 18.3%, у Юникредита 21%

Не взирая на выпуск субордов, Н1 не изменился качественно и потихоньку сползает вниз с июня (хотя норматив по-прежнему выполняется с запасом).

Еще ложка дегтя. Индикатором оценки рынком риска по банку обычно бывает цена на его облигации (увеличение риска ведет к удешевлению облигаций и росту их доходности). В последнюю неделю на точечных, но заметных оборотах доходность 13-го выпуска рублевых бордов (гашение в феврале 18го) выросла до 24% годовых, а 06го выпуска (не суборд, оферта совсем рядом, в октябре до 109% годовых). Не взирая на высокую доходность котировки не похожи на дефолтные- например, по 06му выпуску последняя 98% от номинала. Кроме того, все падение 06го выпуска произошло на мизерном обороте около 50 тыс рублей — вполне возможно что просто психанул какой-то слабонервный инвестор, начитавшись Смартлаба. Суборды же падают у всех крупных частников :) Вообще рублевые бонды Промсвязя не самый ликвидный инструмент и скачки их котировок могут объясняться общей нервозностью на рынке. Паникеры продолжают кошмарить людей и индуцируют наиболее слабонервных своей истерикой.

( Читать дальше )

В помощь рыбакам- невод на qpile.

- 19 сентября 2017, 19:31

- |

Суть скрипта — отслеживать резкие изменения цены.

1. Создайте каталог c:\Qpile — в нем будем хранить старую цену.

Создайте подкаталог c:\Qpile\GO — в нем будем хранить пойманные шпильки.

При наличии шпильки(гэпа) в подкаталоге GO будет создан файл с названием этого фюьчерса, это может быть удобно для дальнейших действий, скажем, можно запускать по планировщику заданий фaйл check.bat, который будет проигрывать мелодию:

@rem check.bat

dir «c:\Qpile\GO» /a-d >nul 2>nul && (

@ECHO Поймали шпильку

%WINDIR%\Media\tada.wav

) || (

@ECHO Ничего не поймали

)

2. Посмотрите код текущих фьючерсов (в таблице фьючерсов добавьте колонку Код бумаги)

Отредактируйте коды инструментов, укажите коды актуальных фьючерсов:

sINSTRUMENT_BRENT=«BRV7» ' код инструмента BRENT

sINSTRUMENT_GOLD=«GDU7» ' код инструмента GOLD

sINSTRUMENT_EURUSD=«EDU7» ' код инструмента EUR/USD

3. Настройте при каких параметрах выводить сообщения о шпильках

'Процент изменения цены при которой выводится оповещение:

sPrc_BRENT = 0.5

sPrc_GOLD = 0.2

sPrc_EURUSD = 0.4

4. Установите задержку обновления цены.

' Задержка:

NEW_GLOBAL(«sDELAY», 5)

(если при запуске скрипта стоит период расчета 10 сек. то значение 5 будет соответствовать примерно минуте).

( Читать дальше )

Как я стал зарабатывать на бирже.

- 18 сентября 2017, 18:01

- |

Перед тем как начать хочу выразить благодарность создателям данного ресурса и в частности Тимофею, смартлаб мощный и в своем роде уникальный ресурс для трейдеров и всех кто интересуется рынком.

Недавно закончился конкурс, который проводили портал МФД и Санкт-Петербургская биржа. Где я вошел в призы с очень хорошим результатом. Подробнее на стратегию можете посмотреть по ссылке в профиле.

Это сподвигло написать о моей работе на рынке, какой путь был пройден и что пришлось преодолеть. Писать буду по сути, без лишней воды.

Первое что мне помогло зарабатывать на рынке.

— учет расходов. Комиссия брокеру, бирже, плата за использование маржинальных средств. Торгуя фьючерсы эти расходы будут в разы меньше чем если торговать акции. Эти расходы могут «съесть» львиную доли прибыли, если не всю. Кроме того, на нашем рынке акции менее ликвидны чем топовые фьючерсы, соответственно торгуя фьючерсы получим меньшее проскальзывание.

( Читать дальше )

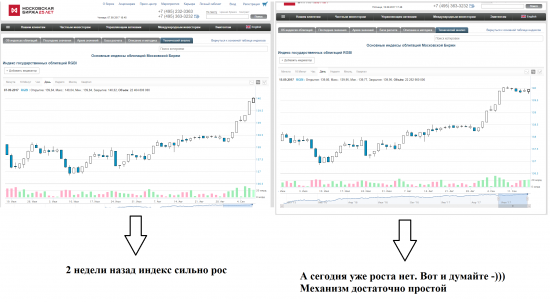

Про Ставку ЦБ

- 15 сентября 2017, 19:06

- |

Как и ожидал, наш ЦБ понизил ставку на 0.5 до 8.5%. Писал про это неделю назад. https://smart-lab.ru/blog/419575.php Откуда я это угадал? Просто облигационный рынок как правило заранее показывает действия ЦБ. И не только в РФ. Если смотреть как ведут себя доходности трежерис за месяц до заседания фрс, то как правило, уже можно сделать вывод заранее, что будет со ставкой. Поэтому немного удивляет, когда эксперты до последнего гадают, понизит или не понизит. А как же так этот облигационный рынок заранее показывает? Он что ясновидящий? Нет, конечно. Это инсайдеры. Всё больше писать не буду, а то начнут обвинять в теории заговора. Просто посмотрите на индекс государственных облигаций RGBI, как он рос пару недель назад, а сегодня по факту повышения ставки, он не растет. Выводы каждый делает для себя сам

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал