Избранное трейдера D-trade

Задавайте вопросы для Европейской Электротехники

- 03 октября 2023, 11:27

- |

Завтра кстати будем общаться с европейской электротехникой в прямом эфире Ютуб канала.

1. Не забудь подписаться на ютуб https://www.youtube.com/@TimMartynov/👍

2. Задай вопрос компании тут в комментариях👇

#EELT

- комментировать

- 6К | ★1

- Комментарии ( 17 )

Как я завел кредитную историю и тут же оказался на дне рейтинга

- 03 октября 2023, 10:32

- |

Итак, несколько дней назад я начал эксперимент «Заработать на кредитке». Цель — не потратив ни копейки собственных средств создать себе капитал только лишь используя «любезные» предложения банков. Пока ставки высокие имеет смысл.

👉 Завел первую в жизни кредитку! Собираюсь на ней зарабатывать

Сегодня расскажу о метаморфозах своей кредитной истории. От нее зависит очень многое: размер кредитного лимита и даже отказ в выдаче займов а в случае низкого рейтинга.

Впервые я проверял свою кредитную историю несколько лет назад. Запомнил, что был низкий рейтинг. Еще удивился: ни разу в жизни не брал займов и уже понижен в рейтинге. Но с точки зрения острожных банкиров все логично: как узнать насколько ты дисциплинированный плательщик, если ни у тебя не истории платежей? Подозрительный тип!

Затем проверил кредитную историю перед тем, как решил начать пользоваться кредитными карточками для этого эксперимента. На этот раз оказался вовсе без рейтинга. То есть теперь в случае отсутствия сведений в кредитной истории у тебя нет рейтинга.

( Читать дальше )

- комментировать

- 12.8К |

- Комментарии ( 18 )

Разоблачение не трейдера Динисламова Олега (Bashkir, Axelrod). Или полное руководство для разгона депозита для каждого.

- 03 октября 2023, 07:33

- |

Мне сразу стало понятно как это работает и я решила, задать пару вопросов, дабы убедиться в своей правоте. Уже не помню, короче телеграмм канал где-то тыкнула и попала на страницу автора.

( Читать дальше )

🔥 Курс доллара выше 100 руб., время шортить?

- 02 октября 2023, 21:56

- |

👉 Финаносовые власти косвенно назвали 90-95 руб. за доллар оптимальным диапазонам и явно не хотят видеть курс выше 100 руб.

Да, власти спорят о параметрах валютного контроля: двойной курс через пугающую ''мембрану'', ограничения вывода капитала, ограничения задержки валют для юр. лиц за границей.

⚡ Одно ясно, высокая инфляция к марту 2024 года и курс выше психологической отметки в 100 руб. никто не хочет видеть!

Отсюда напрашиваться нехитрая спекуляция - шорт выше 100 руб. в ожидании действия властей. Сам, возможно так и поступлю 💰.

А как думаете вы?

Напоминаю результаты ЛЧИ за 8 лет

- 02 октября 2023, 21:37

- |

Глупые и отважные увидят в этой таблице шанс разбогатеть. Это не лечится. Пусть играют.

Умные и осторожные предпочтут подумать. Для этой категории читателей у меня есть дополнительный повод для раздумий - шестигранник среднестатистического распределения выигрышей и проигрышей на ЛЧИ:

( Читать дальше )

Вроде бы принимали меры по укреплению рубля, и что выходит?

- 02 октября 2023, 21:01

- |

Что получается, все усилия напрасны?

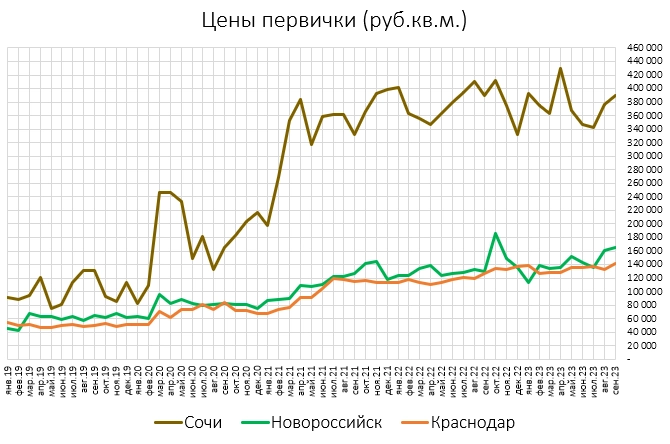

Вторичка в Сочи завалилась

- 02 октября 2023, 16:46

- |

По традиции, в начале каждого месяца выкладываю обновленные графики фантиковых цен и предложений в самых заметных локациях Краснодарского края по данным Домклик. Смотрим:

Так называемая «сочинская первичка» (позолоченные дворцы для российских чиновников и воров с пластиковыми пальмами) подросла в Сентябре на +4%. Новороссийские новостройки (с баками для воды) подросли на +3%. А знаменитые на всю замороженную Россию краснодарские курятники подросли аж на целых +6%.

( Читать дальше )

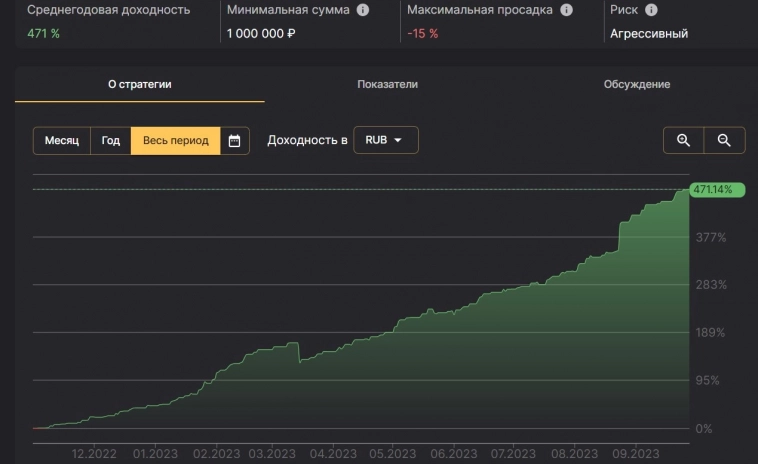

Это неприлично спрашивать у инфоцыгана стейтмент за несколько лет

- 02 октября 2023, 10:30

- |

Вот все вы знаете инстаграм. Он вам нравится, потому что в нём живут только успешные и красивые люди, которые радуют вас своими красивыми фотами:) Если там будет грязь, марк и говнецо, то такое и смотреть-то никто не будет.

Именно поэтому я выбираю тот интервал на графике счета, который выглядит наиболее красиво и успешно, чтобы вы не дай бог не усомнились в моей компетенции и способности зарабатывать бабло на бирже.

( Читать дальше )

🔥 Мысли по рынку на ближайшую неделю. Будет рост?

- 01 октября 2023, 21:24

- |

Воскресные мысли про рынок💭

Рынок акций уже не кажется слабым. Не ориентируюсь на ТА, но тут все выглядит лучше чем неделю назад.

Пара тезисов про привлекательность акций:

👉RGBI продолжает падать, следовательно доходность облигаций растет, это продолжит оказывать давление на акции. Ожидаем через месяц повышения ставки до 14-14,5%

( Читать дальше )

Мои итоги сентября и трех кварталов

- 01 октября 2023, 20:15

- |

Начнем с традиционной таблицы

Первые три недели сентября акции и RI продолжили находиться в «пилах» на дневках (их начало 14.08), на которых мои системы получают просадки. Собственно это и стало причиной роста максимальной просадки года до 5,5%. И только в последнюю неделю сентября мои системы получили плюс, но, как это обычно бывает в последовательные дни роста индекса Мосбиржи, рост моего счета меньше последнего.

«Русский Баффет» закончил сентябрь падением меньше, чем у индекса Мосбиржи, но немного отстал от последнего по итогам 9 месяцев. Его состав в 3 квартале был:

SBER – 1/3,

AFLT, MOEX – по ¼,

SNGS, YNDX – по 1/12.

Доходность стратегии Стань квалифицированным инвестором! в сентябре составила -2.54% и +8.07% с начала года. Причины его отличия от Спот+«синтетика» собственно две:

— отсутствие GMKN;

— большая доля SBER, так как SBER и GAZP в ней торгуются равным объемом в лотах, а не в %% от стоимости чистых активов, как на моем основном счете.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал