Избранное трейдера Данковский

Метод Дон Маттео. Слившего..

- 21 ноября 2018, 21:28

- |

Метод не подойдёт уверенным в себе и своей системе трейдерам делающим стабильно больше банковских процентов.

Метод подойдёт тем кто не боится себе признаться что он как и Уоренн Баффет не знает куда пойдёт этот «долбаный график».

Метод есть дистиллят сущности из книги Грэма гласящей что достичь хороших результатов не трудно, а вот достичь превосходных результатов очень трудно.

Суть метода:

1) Снимаем все деньги с брокерского счета раскидывает их в 2-3-4-5 банков из топ10… чтобы вклад укладывался в размеры страхуемых, тем самым диверсифицируемся. Вклады подбираем 6-12 месяцев по срочности, чтобы поглядывать на индексы РТС и sp500, и контролировать КС для перекладки вкладов под более выгодные %. Желательно чтобы у банков было брокерское обслуживание.

2) Тупо ждём медвежьего затяжного тренда, можете включить месячные свечки и изучить на истории по РТС и sp500 что они из себя представляют (не факт что следующий медведетренд будет по продолжительности и масштабу таким же, может быть как все намного хуже так и конкретно пропустить окончание непродолжительного. Я взял с потолка продолжительность 18 месяцев, такое я находил и оно мне понравилось.

( Читать дальше )

- комментировать

- 4.3К | ★5

- Комментарии ( 10 )

Сравнение активов за 20 лет, почему акции?

- 20 ноября 2018, 13:52

- |

Видно, что максимальную прибыль принесли акции. Но главное — не это, а с каким отрывом они обгоняют все остальные традиционные инструменты инвестирования.

В данном случае под «акциями» понималась корзина из десяти акций индекса ММВБ10 с реинвестированными дивидендами (полученные дивиденды снова вкладывались в этот же портфель). Данные по доходности ОФЗ на данном отрезке отсутствуют, но для понимания того, какой была бы доходность консервативного инвестора если бы ОФЗ существовали на протяжении всего этого времени, можно брать доходность банковского вклада.

Среднегеометрическая доходность рассматриваемых инструментов:

( Читать дальше )

10 признаков что трейдинг это точно не твоё

- 20 ноября 2018, 12:58

- |

2. Ты посмотрел больше чем одно видео с Гусевым.

3. Твоё любимое видео про трейдинг это не «Инвестокрошка (ретро) Кристина-трейдер».

4. Ты ищешь себе сотрудника\помощника на полный рабочий день за 25т.р. в месяц.

( Читать дальше )

Американский SPY и другие популярные ETF теперь в России!

- 19 ноября 2018, 16:31

- |

Учитывая пожелания институциональных и частных инвесторов и проведя опрос на сайте Кабинет инвестора https://investcab.ru/ru/, 16 ноября 2018 года была расширена линейка ETF доступных в рамках торгово-клиринговой системы Ассоциации «НП РТС». Добавлены в систему наиболее востребованные биржевые фонды:

SPY — является одним из крупнейших и наиболее активно торгуемых ETF в мире, дает доступ к самому востребованному бенчмарку - S&P 500. Этот биржевой фонд заслуженно популярен среди долгосрочных консервативных инвесторов, для которых важно точное следование за индексом, но наибольшую популярность он снискал среди активных трейдеров. Анализ торговли показывает небольшое время нахождения в позиции по этому активу большинства трейдеров в течение дня. SPY – обладает огромной ликвидностью, спреды между покупкой и продажей очень узкие – при большом количестве сделок потери на спреде минимальны.

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 11 )

Подробно о санкциях США против России

- 19 ноября 2018, 15:56

- |

8 ноября власти США расширили антироссийские санкции. В список добавили 9 организаций и 3 физических лица. Имущество этих лиц в США заблокировано, и американским гражданам запрещено проводить финансовые операции с их участием.

Сообщение Минфина США о расширении санкций

Причины ввода санкций против этих лиц — поддержка проектов по интеграции Крыма в Россию и «серьезное нарушение прав людей».

#справка Курт Волкер, спецпредставитель Госдепа США по Украине, в октябре говорил, что санкции будут расширяться раз в 2–3 месяца. По словам Волкера, они будут действовать пока Россия не выполнит условия минских соглашений

Подробнее о новых санкциях США на ТАСС

( Читать дальше )

Усиленные Инвестиции: таблица рекомендаций и итоги недели 9-16 ноября

- 19 ноября 2018, 00:18

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- Распадская взлетела на 12.1%1 на фоне снижения индекса Мосбиржи на 1.5%, несмотря на укрепление рубля. Негативен также рост ставок аренды полувагонов, позитивен рост цен на коксующийся уголь в Китае. Целевая цена выросла на 0.4%, а потенциал роста уменьшился на 10.4%. Совет директоров компании планирует рассмотреть новую дивидендную политику на заседании в декабре, которая может быть основана на тех же принципах, что и дивполитика Евраза2. Распадская в 2019 году планирует увеличить добычу угля до 13.3 млн. тонн против 12-12.5 млн. тонн в этом году, на шахте «Распадская-Коксовая» (где добывается более качественный и маржинальный уголь) планируется рост производства более чем в 2 раза до 1.3 млн. тонн по сравнению с 500 тыс. тонн в этом году3.

- КузТК подорожала на 2.1%, несмотря на укрепление рубля. Также негативно снижение цен на энергетический уголь в Австралии и ЕС и рост ставки аренды полувагонов. Целевая цена в итоге снизилась на 14.7%, потенциал роста сократился на 16.4%. Совет директоров КузТК не принял решение о выплате промежуточных дивидендов по итогам 1п184. ФАС установила повышающий коэффициент 1.08 на экспортные перевозки с 2019 года все виды грузов, кроме нефтяных грузов и алюминия, и повышающий коэффициент 1.06 на порожний пробег полувагонов в соответствии с нашими ожиданиями

( Читать дальше )

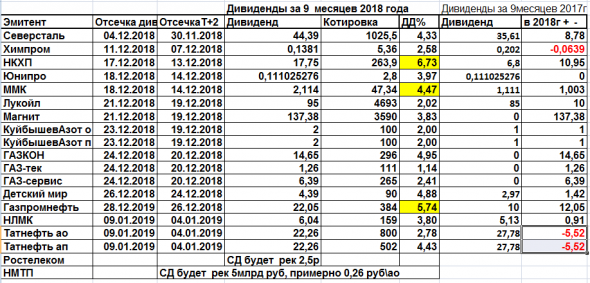

Дивиденды2018. Нам не страшен Белоусов)

- 18 ноября 2018, 19:28

- |

Размер дивидендов меньше, чем в прошлом году только у Химпрома, но это глубоко эшелонированный эмитент и у Татнефти. Но в прошлом году Татнефть не платила дивиденды за 6 месяцев, а в этом платила.

Татнефть нарастила размер дивидендных выплат значительно. За 6 и 9 месяцев 2018 года суммарно дивиденд составляет 52,53 рубля. К моей средней цене покупки пакета Татнефть ап ДД уже 14,3%. А ведь будет ещё дивиденд по итогам 2018 года следующим летом.

Ещё меня порадовала ДД моего пакета Дорогобуж. С этими акциями я ущла в начале этого года под делистинг. Моя средняя цена покупки 38 рублей, а дивидендов уже в этом году 2,5 рубля летом плюс 4,5 рублей сейчас, осенью. Итого моя ДД 18%.

Не плохие ДД за 9 месяцев 2018 года демонстрируют НКХП и Газпромнефть.

( Читать дальше )

- комментировать

- 21.5К |

- Комментарии ( 30 )

Ученики.

- 18 ноября 2018, 07:50

- |

— Дайте угадаю, вы трейдер! Ученица Герчика! Пока сливаете, но не исключено, что в последнее время вы стали продвигаться в околорынке.

— Как вы догадались?

— У вас взгляд сливающего трейдера.

— А что, сливающие трейдеры смотрят как то особенно?

— Да, у них печальный вид, но в глазах надежда отыграться. Да это всё не сложно. Я сам трейдер, Лучший ученик Тарасова! Кстати тоже временно сливающий.

— Значит вас тоже плохо учат?

— Да нет, учат нас хорошо, просто у меня не всегда получается торговать по системе.

Про стопы и соотношения 1 к 3 и.т.д.

- 17 ноября 2018, 18:28

- |

Смысл соотношения 1 к 3 не означает что вы можете в любом месте открыть сделку и выставить стоп и тейк профит, с этим соотношением.

Смысл соотношения в том что вы должны найти сделку с потенциалом движения 1 к 3м, чтобы в даже случае ошибок вы статистически были в плюсе, на длительном периоде.

Пример на пробой.

На самом деле соотношение может быть хоть 1 к 100 хоть к 1 к 1000 всё зависит от того насколько масштабная фигура пробита.

Так как стоп всегда минимальный то риск на сделку одинаков, а прибыль и соотношение зависит только от вашего понимания рынка и умения находить точки входа.

( Читать дальше )

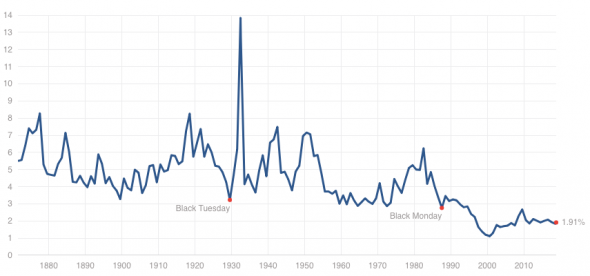

Дивидендная доходность S&P500 в исторической перспективе. Почему нет пузыря?

- 17 ноября 2018, 17:31

- |

Историческое среднее значение = 4.3%.

Исторический минимум (август 2000 = 1,11%.

http://www.multpl.com/s-p-500-dividend-yield/

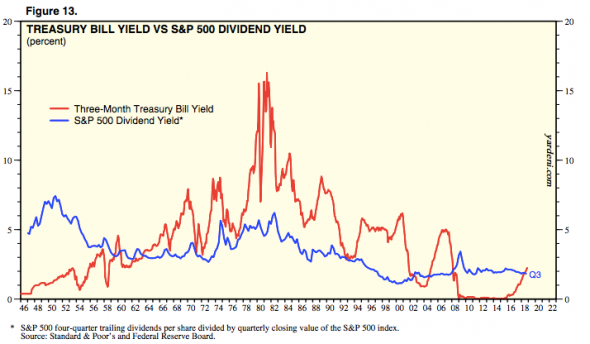

Доходность 2 летних облигаций США = 2,81% и растет.

Это может означать, что смысл инвестировать в S&P500 есть только в том случае, если вы ждете, что корп прибыли будут расти быстрее чем ставка, либо, что те компании, которые не платят дивиденды, начнут их платить.

Правда ситуации когда краткосрочные ставки выше дивдоходности рынка в прошлом не редкость:

https://www.yardeni.com/pub/stmktbriefrevearndiv.pdf

Текущий P/E=24.7

Исторический P/E=15.7

Из 6 крупнейших по капе американских компаний только 2 платят дивиденды:

Apple (AAPL) – 1.4%

Amazon (AMZN) – нет

Google (GOOG) – нет

Microsoft (MSFT) – 1.5%

Berkshire Hathaway (BRK.B) – нет

Facebook (FB) – нет

( Читать дальше )

- комментировать

- 10.7К |

- Комментарии ( 16 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал